本文来源:时代周报 作者:周梦梅

平安集团孵化的两只“独角兽”,开启了一场资产交易。

11月14日,金融壹账通(OCFT.NYSE;06638.HK)公告称,将以9.33亿港元的对价向陆金所控股有限公司(下称“陆金所控股”)出售旗下的全资子公司——平安壹账通银行(香港)有限公司(下称"平安壹账通银行"或"PAOB")100%股份。

本次交易的买卖双方,陆金所控股和金融壹账通同属中国平安集团的联营公司,也是平安集团内部的孵化的四家科技“独角兽”中的两家。

金融壹账通的主营业务则包括数字化银行板块、数字化保险板块、加马平台板块、虚拟银行业务板块。其中,本次的交易标的平安壹账通银行正是属于虚拟业务板块。平安壹账通银行也是香港首家专注于为中小企业提供银行服务的虚拟银行。

对于此次出售平安壹账通银行,金融壹账通公告称,是考虑到集团目前的业务战略,董事认为出售事项为集团提供了良机,可以更专注于需要较少资金的技术驱动型产品及服务等。

卖出标的业务实现正增长

从金融壹账通业务板块来看,平安壹账通银行所在的虚拟银行业务是公司内唯一正增长业务板块。

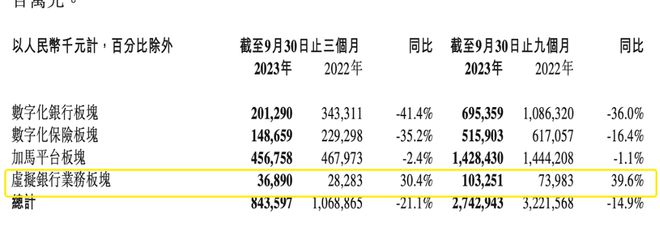

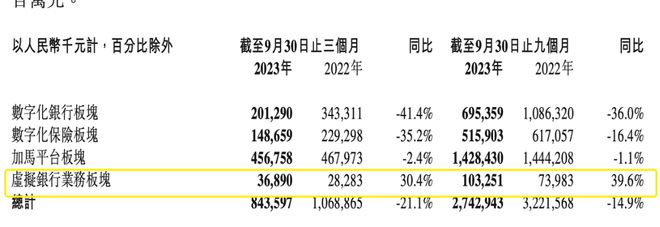

金融壹账通最新三季度财报显示,截至9月30日,虚拟银行业收入今年前三个季度收入为1.03亿元,较去年同期增加了39.6%;而金融壹账通的数字化银行板块、数字化保险板块、加马平台板块业务,今年前三个季度季度业务收入同比皆呈下滑状态。

图片来自于金融壹账通2023年三季度财报截图

平安壹账通银行于2020年9月在香港开业,是香港首批拿到虚拟银行牌照的8家虚拟银行之一。

这些虚拟银行主要业务通过电子渠道提供银行服务,其服务范围与传统银行类似,但并无实体经营分行。这8家虚拟银行各自的股东背景实力都非常突出,如蚂蚁银行背靠蚂蚁金服,天星银行背靠小米集团及尚乘集团,富融银行则背靠腾讯。

时代周报记者向业内人士了解到,香港的虚拟银行牌照对内地的金融科技公司而言,有着较高的牌照价值,就金融国际化这一块而言,虚拟银行可以吸引内地客户做跨境理财。

出售平安壹账通银行为发展轻型业务

具备较高牌照价值的平安壹账通银行又为何会被卖掉?

一位接近金融壹账通的业内人士告诉时代周报记者,金融壹账通卖掉平安壹账通银行,主要是为了集中公司的资源,发展轻型业务。“平安壹账通银行和传统银行一样受监管约束,对资本充足率、存贷比率等指标是有要求的,平安壹账通银行这一业务是一种重资产的业务模式,随着业务越做越大,对资本的消耗比较大,而金融壹账通是一家科技公司,管理层还是想聚焦公司的资源,发展轻型业务。”该人士称。

对于此次金融壹账通选择出售平安壹账通银行,金融壹账通董事长兼CEO沈崇锋也表示,此次金融壹账通选择出售PAOB,符合公司整体战略布局和股东利益,公司将在下一阶段将继续专注于自身的科技定位及技术驱动型产品服务的提升,致力于通过"两提两降"的数字化解决方案、稳步推进与全球金融机构的深度合作。

收购方陆金所控股董事长兼CEO赵容奭表示,平安壹账通银行是一家拥有全牌照的数字化银行,其目标客户和业务与陆金所控股现有业务形态比较一致,使陆金所控股能够借助以往的运营经验和技术专长来发展业务。此次收购将补充陆金所控股业务布局,有助于业务多样化。

此外,金融壹账通出售平安壹账通银行或有来自改善盈利的压力。

在发布出售平安壹账通银行公告的同日,金融壹账通也公布了最新的三季度业绩报告,今年第三季度,金融壹账通实现营业收入8.44亿元,同比下降21.1%;实现归母净利润亏损0.91亿元,去年同期则为亏损1.33亿元。

上市以来,金融壹账通持续处于亏损状态。金融壹账通于2019年在纽交所上市。据Wind数据 ,2019年-2022年及2023年前三季度金融壹账通的净利润分别为-6.19亿元、-3.65亿元、-3.58亿元、-1.77亿元,-0.91亿元。连续多年亏损,亏损规模有所缩窄。

“我们将加快开发高价值产品, 并继续聚焦于改善毛利率及盈利。”在最新的三季度报告中,沈崇锋如此承诺。

金融壹账通首席财务官也表示,“我们的归母淨利润率由上一年度同期的-12.4%改善至-10.8%,显示亏损大幅减少,亦反映我们对加强财务健康的承诺。此外,我们亦一直致力于识别及改进我们表现不佳的业务领域。”

“未来,金融壹账通拟将所得资金用作一般营运资金运用,包括但不限于公司主营业务经营的提升、科技产品和服务配置资源的优化等。”沈崇锋在出售平安壹账通银行中的公告中表示。