作者 | 高悦 李佳 丁卯

编辑 | 郑怀舟

11月15日港股盘后,腾讯控股发布了2023年三季度的财务报告。

数据显示,2023年Q3,腾讯录得营收1546.3亿元,同比增长10%,环比增长4%,基本符合市场预期;同期,腾讯实现Non-IFRS经营利润554.8亿元,同比增长36%,环比增长11%,实现Non-IFRS归母净利润449.2亿,同比增长39%,环比增长20%,远超市场预期。

受益于财报数据的积极提振,11月15日美股开盘后,腾讯大涨超5%;次日港股盘中,公司股价跳空高开,但受市场整体流动性拖累,股价呈现高开低走,截至收盘,整体微涨0.68%。

那么,本季度腾讯财报的看点有哪些?未来还值得投资吗?

财报概览

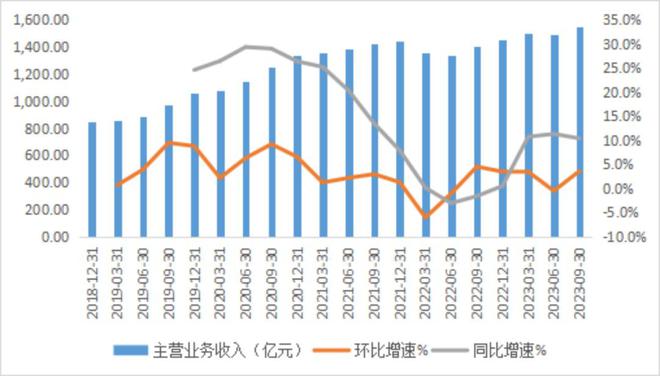

2023年Q3,腾讯实现营业收入1546.3亿元,同比增长10%,环比增长4%。

图:腾讯营业收入及增速 数据来源:wind、36氪整理

分业务来看,本季度增值服务实现营收757.5亿元,同比增长4.2%,营收占比进一步降至49%;网络广告实现营收257.2亿元,同比增长20.0%,营收占比为17%;金融科技及企业服务实现营收520.5亿元,同比增长16.1%,营收占比提升至34%。

图:腾讯各项业务增速及占比 数据来源:wind、36氪整理

盈利能力方面,2023年Q3,腾讯实现毛利润765.2亿元,对应毛利率为49.5%,较上季度继续提升2pct,其中,三大业务毛利率均显著提升,增值业务三季度毛利率为55.5%,网络广告为52.3%,令人惊喜的是金融科技及企业服务业务的毛利率也突破了40%达到了40.9%。Non-IFRS归母净利润方面,本季度腾讯实现Non-IFRS归母净利润449.2亿元,对应归母净利率为29%,利润率进一步提升。

图:腾讯各项业务毛利率表现 数据来源:wind、36氪整理

整体来看,本季度,虽然增值服务依然表现不温不火,但受益于网络广告和金融科技及企业服务的快速扩张,腾讯整体营收仍维持了两位数的稳健增长,单季度营收贡献超1500亿元。与此同时,受益于营收扩张和降本增效的双轮驱动,公司利润端表现进一步增强,盈利能力显著提升,季度内综合毛利率接近50%,归母净利润率接近30%,展现了极强的赚钱能力。

要点解读

| 增值服务:游戏业务回暖,助力增值服务收入稳健增长

本季度,腾讯增值服务业务营收录得757.5亿元,同比增长4.2%。其中,网络游戏收入为460亿,同比增长7.3%,较二季度有一定回暖;社交网络收入为297亿元,季度内音乐直播及游戏直播服务收入下降对社交网络收入产生小幅拖累。

游戏业务细分中,本季度国际游戏表现仍然好于国内,但受低基数效应消散影响,本季度国际游戏收入增速有所回落。具体来看,季度内国际市场游戏收入为133亿元,同比增长14%,排除汇率变动的影响后,增幅为7%。单款游戏上,《胜利女神:妮姬》、《VALORANT》和《Triple Match 3D》仍然是收入的主要贡献者,同时《PUBG Mobile》的收入回升也起到一定贡献,但季度内《幻塔》的收入出现同比回落抵消了其他收入的部分表现。

季度内本土市场游戏收入为327亿元,同比增长5%,虽然整体增速显著慢于海外市场,但从环比来看,本季度较Q2有了非常明显的提升,这主要得益于近期发布的《命运方舟》和《无畏契约》,以及长周期游戏《王者荣耀》等的收入贡献。

盈利能力方面,报告期内增值服务的毛利率为55.5%,较去年同期增长3.8pct,较二季度提升1.6pct。

图:增值业务收入及同比增速 数据来源:wind、36氪整理

| 网络广告:大模型助力内外部增效,微信生态注入新活力

本季度,受益于视频号、移动广告联盟以及微信搜索广告的强劲需求,网络广告业务实现营收257亿元,同比增长20%,创历史新高,同时也抵消了第三季度电商广告开支的淡季影响。被称为“全村希望”的视频号,本季度势头依然强劲。据财报显示,季度内视频号总播放量同比增长超50%,原创内容播放量实现大幅增长。

盈利方面,2023Q3网络广告业务实现毛利润134.47亿元,同比增长35.32%,毛利率由二季度的48.94%上升至本季度的52.28%。除了视频号与长视频内容的广告需求外,微信生态内各种创新工具也为腾讯广告业务注入新活力,链接微信小程序、视频号、公众号以及企业微信落地页的广告,加强了广告主与消费者之间的互动,为广告主提高销售转化率。财报首度披露,腾讯泛内循环广告收入同比增长超30%,并贡献了超过一半的微信广告收入。

今年9月,腾讯混元大模型公开亮相。10月,腾讯表示对外开放“文生图”功能。混元大模型助力内外部降本增效。内部应用方面,目前已有超过180个腾讯内部业务接入并取得初步效果,包括腾讯会议、腾讯文档、企业微信、腾讯广告、微信支付和微信搜一搜等。外部应用方面,混元大模型通过腾讯云对外部开放,为各行各业提供支持。目前,腾讯广告“AI创意工作台”已覆盖电商、文旅、游戏等多个行业场景,为广告主提供“素材创作”、“二次编辑&一键投放”、“商品生成”等核心能力,大幅提高广告素材的生成效率。

图:腾讯网络广告业务营收及增速 数据来源:Wind、36氪整理

| 金融科技及企业服务:营收稳健增长,盈利能力上行

本季度,腾讯金融科技及企业服务业务实现营收520亿元,同比增长16%。具体来看,金融科技服务板块收入的增长主要受益于商业支付活动,该业务的增长依托于宏观环境的回暖以及线下消费活动的复苏。同时,当前消费作为支撑我国宏观经济回升的主要拉动力,这对于该业务未来业绩构成一定的利好支撑。

在企业服务业务板块方面,收入较23Q2实现了更快的同比增长,主要受益于公司云服务业务结构优化以及视频号带货技术服务费的增加。

同时,腾讯自研的混元大模型不仅仅已经应用于内部业务,同时也逐步向外部客户开放使用。当前,混元大模型在算法、框架、基础设施等技术层面实现了提升优化,在此基础之上公司也在不断探索To B应用场景。随着大模型商业化进程不断推进,TO B业务的逐步渗透,这也给企服板块的业绩打开了增长的想象空间。展望未来,在AI应用与直播带货的浪潮下,该板块营收有望在云业务以及视频号带货的双轮驱动下持续提升。

盈利能力方面,报告期内,金融科技及企业服务业务的毛利率为40.9%,同比提升7.6pct,主要是得益于带宽成本改善。

图:金融科技及企业服务营收及同比增速 数据来源:Wind、36氪整理

总结和展望

综上所述,本季度受益于网络广告和金融科技及企业服务业务的快速扩容,腾讯整体仍然维持了10%的营收增长,虽然增速在市场预期之内,但以目前腾讯的体量来看,公司可以连续多个季度维持两位数的规模扩张实属不易,也显示了其极高的经营稳定性和韧性。

与此同时,在降本增效效果的释放下,受益于近几个季度公司带宽成本和推广支出等成本费用的持续优化,季度内公司盈利能力进一步提升,当期Non-IFRS经营利润增速接近50%,Non-IFRS归母净利润增速接近40%,远超市场预期,展示了其极强的赚钱能力。

营运数据方面,在极高的基数效应下,本季度微信用户仍净增900万,季末达到13.36亿。在微信流量稳定扩张的支撑下,腾讯的社交基本盘依然稳固,保证了以此为基构建起的超级商业生态体系的循环增长。

从估值上来看,目前腾讯的总市值为2.8万亿元人民币,对应PE为20倍。考虑到公司账面上有8100多亿元的投资资产和364亿元的现金净额,扣除这两部分后实际业务部分的市值不足2万亿元,按照2023年归母净利润Wind的一致预期1368.6亿元简单估算,对应的实际PE估值仅为14.3倍,显示目前腾讯的实际估值安全边际处在较高水平。

展望未来,我们认为,四季度腾讯的增长有三个主要的驱动力:第一,受益于本土游戏的回暖和海外游戏表现的持续向好,增值服务业务在四季度大概率仍会维持比较稳健的增长;第二,考虑到宏观经济修复下广告主投放意愿有所增长,特别是在双十一电商大促背景下,电商客户投放力度的增强,以及近期视频号展现出的较强的增长效应叠加AI技术赋能下广告投放效率的提升,预计网络广告业务在四季度仍会维持较高的增长态势;第三,金融支付场景的不断修复、直播电商商业化进程的加速以及混元大模型的逐步对外开放,预计将为四季度金融科技及企业服务业务注入新的收入增量。

而在盈利能力上,预计在营收扩张和降本增效的双轮驱动下,未来腾讯仍将展现出极强的赚钱效应。同时,考虑到公司目前较低的估值水平,综合来看,从公司自身角度而言,目前腾讯已经具备了较高的投资性价比。

但考虑到未来一段时间内,海外市场存在包括美国大选、地缘政治风险、美联储加息等众多不确定性,因此,预计中短期内港美股整体的波动性会显著提升。在这种背景下,大盘整体较差的流动性和极度悲观的市场情绪仍会是掣肘腾讯股价表现的关键外部变量。因此,如何在收益与风险之间实现平衡,或许是目前投资者投资腾讯需要关注的核心问题。

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。