说到2023年基金市场什么策略比较火,红利绝对算一个。

有人说它是震荡市的减震器。

也有人说它是低利率时代的香饽饽。

那么红利策略到底是什么?相关基金的业绩究竟如何?本期硬核一起来扒扒。

一、166只红利主题基金,年内最高涨超30%

首先来说说红利,它其实是一种投资策略,会侧重选择那些股息率较高且分红较为稳定的个股进行投资。

而红利指数呢,即采用了红利策略的指数。

对应的,红利主题基金就是跟踪了相关红利指数的基金。

根据投资方法的不同,红利主题基金可分为主动权益型和指数型,而指数型又可进一步分为被动指数型和增强指数型。

Wind数据显示,截至10月30日,全市场开放式基金中带有“红利”的基金共166只(不同份额分开计算,下同),有73只年内业绩为正,具体来看:

1)被动指数型

在166只红利主题基金中有61只为被动指数基金,其中有41只年内业绩为正,年内平均收益率5.13%。

业绩排名第一的是红利低波50ETF(18.27%),作为一只ETF,其紧密跟踪的是标普中国A股大盘红利低波50指数,以追求跟踪偏离度和跟踪误差最小化,最新基金规模6.62亿元(2023-10-30)。

(数据来源:Wind;制图:硬核选基)

值得一提的是,紧随其后的17只基金仍然是跟踪红利低波相关指数的红利低波指数基金,且年内回报在11%-17%之间。这就相当吸睛了,如果通过关键词“红利”、“低波“来筛选,那么一共就20只红利低波指数基金,而这20只中的18只全都排在了红利被动指数型年内业绩排名的前列,暂时“掉队”的2只是摩根港股低波红利A(-0.77%)、摩根港股低波红利C(-1.19%)。

如此红利低波指数基金眼下为啥这么厉害呢?这要从它使用的红利低波投资策略说起。

红利低波策略通常是“先股息率,后波动率”, 即在筛选指数样本股时先保留股息率排名靠前的个股,再从中选择波动率低的作为投资标的。如此便可以剔除那些股息率比较高但股价波动较大的股票,以减少投资组合对风险的暴露。

Wind数据显示,在众多有基金跟踪的红利主题指数中,红利低波系列指数的年内(截至10月30日)表现是最亮眼的,其中,标普中国A股大盘红利低波50指数涨了13.23%,300红利LV(沪深300红利低波动指数)涨了10.47%。

(部分红利指数年内表现;数据来源:Wind;制图:硬核选基)

究其原因,华鑫证券在研报中分析称:

2)增强指数型

在166只红利主题基金中有5只增强指数型基金,其中有2只年内业绩为正,即富国中证红利指数增强A份额(7.60%)、C份额(7.34%)。

(数据来源:Wind;制图:硬核选基)

富国中证红利指数增强A成立于2008年11月,最新(截止2023-09-30)规模92.82亿元。

作为股票增强指数型基金,其投资目标是要在实现对中证红利指数有效跟踪的基础上力争实现业绩上的超越。

业绩上,截止10月30日,富国中证红利指数增强A在近一年、近两年、近五年、成立以来的业绩在同类排名中均靠前。

(数据来源:Wind)

另据2023年第三季报,自成立以来(截止2023-09-30),该基金业绩比较基准收益是165.93%,而通过指数增强策略,富国中证红利指数增强A净值增长率为342.98%,比基准收益率多了177.05%。

3)主动权益型

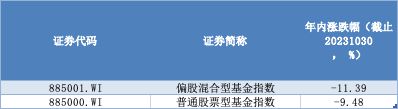

在166只红利主题基金中有84只是主动权益型(普通股票型、偏股混合型、灵活配置型基金),年内平均收益率为-6.54%,赚钱效应明显弱于被动指数型,但这一数值仍优于全市场主动权益型基金的整体表现。

(数据来源:Wind;制图:硬核选基)

排在第一的是金鹰红利价值A(30.81%),其成立于2008年12月,最新(截止2023-09-30)基金规模24.75亿元。

从持仓上看,该基金一季度重仓了金桥信息、虹软科技、浙数文化等人工智能、传媒板块的热门股,尤其是金桥信息,一季度涨幅达到了116.71%;二季度,该基金第一大重仓股换成了中国船舶,区间涨幅40.64%;对比之下,三季度其前十大重仓股的区间表现要逊色不少,其中第一大重仓股中国长城区间涨跌幅为-24.09%。

对此,现任基金经理陈颖在三季度报表示,三季度本基金保持了较高仓位,重点配置了以电子、计算机、传媒为代表的高科技板块,尤其在 8 月中下旬开始,进一步提高仓位,并集中了持仓结构 。

大家知道,分红较高行业主要分布在银行、交通运输、煤炭、钢铁等较为成熟的行业。

换句话说,金鹰红利价值A年内取得的较显著超额收益可能更多的是因为踩到了热点。

(部分年内业绩排名靠前的主动权益型红利基金;数据来源:Wind;制图:硬核选基)

年内业绩紧随其后的是申万宏源红利成长,这只基金成立于2021年1月,最新(截止2023-09-30)基金规模1.2亿元。

股票持仓上,最新三季报显示其前三大重仓行业分别为:制造业、金融业、采矿业,合计占比77.94%。

对此,基金经理秦庆、陈旻在三季报中表示目前该基金权益类持仓仍主要聚焦于估值历史分位数偏低、中长期内生增长动力较足、政策支持力度较大的泛高端制造板块(以科技、军工、新能源等行业为代表)以及受益未来经济复苏的质优价值蓝筹板块,同时本季度管理人也在低位适度增持了消费类、医药类等其他成长性行业中成长性、竞争力相对突出,估值匹配度较好的优质个股。

二、还能入手吗?

2023年以来,市场持续震荡,行情快速切换。在这样的大背景下红利策略优势突出,对应的红利主题基金在业绩上也表现出了明显的“抗跌性”,尤其是红利低波指数基金,年内表现最差的跌幅也仅1%左右。

如此问题来了:红利策略是否只适合于类似眼下的弱市行情呢?

答案是否定的。东方证券统计了2014年以来中证红利指数与沪深300的分年涨跌幅表现情况,结果发现:中证红利指数并非只能在弱市行情中取得不错的收益,该指数在不同市场阶段下的业绩都较为出色。

(制图:东方证券)

展望未来,民生证券在研报中表示,当下处于经济周期的复苏前期,属于红利策略较优的配置时机。

华西证券则认为,存量资金格局下,短期内市场风格不会大切换,而是更多地表现为行业的轮动,低估值红利板块仍是“压舱石”。

基于这些,硬核来总结一下:红利策略侧重持有的是股息率相对较高且分红稳定的股票组合,有了这层收益保障,红利主题基金就比较适合那些注重稳健投资的中长期投资者。不得不提的是红利低波指数基金,其使用的红利低波策略相当于在高股息因子的基础上又叠加了低波动因子,因而对红利策略感兴趣但整体风险承受能力较低的投资者不妨多关注。

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)