若要票选白酒行业的“炒作大王”,不少人的脑海中恐怕都会浮现听花的名字:太上老君托梦、5.8万一瓶、“壮阳”功效,“碰瓷”贵州茅台……靠着这些剑走偏锋的标签,上市仅3年的听花没少在酒业搅弄风云。只是,赚足眼球的它收获的更多是质疑声。

或许是为了挽回口碑,近期,听花酒在网上疯狂发布广告,声称品牌破圈,经销商实现逆周期盈利。

然而,在厂家大幅亏损的情况下,经销商却逆势盈利,这样的宣传内容显然有悖常识,再度引发外界质疑。

与此同时,听花酒母公司青海春天披露的三季报仿佛“卸妆水”,将听花酒真实而不堪的业绩暴露在大众眼前。

持续亏损

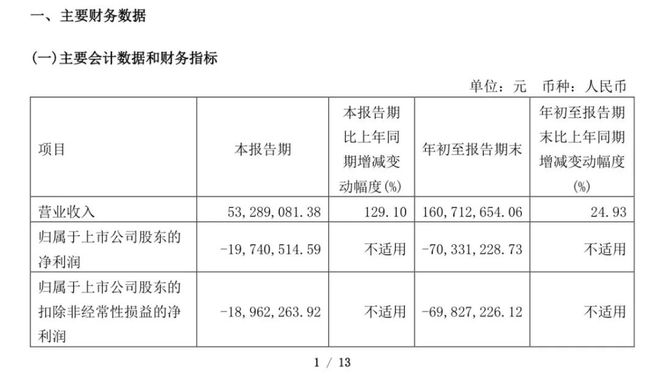

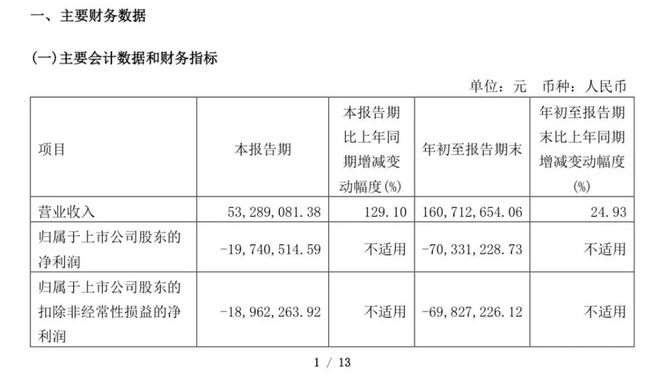

10月26日晚间,青海春天发布三季报,公司实现营业收入1.61亿元,同比增长24.93%,归母净利润为-7033.12万元。

外界对其亏损并不意外,毕竟青海春天已经连亏三年,合计亏损近9亿元。2020年至2022年,青海春天的营收分别为1.24亿、1.28亿和1.6亿元;归母净利润分别为-3.2亿、-2.49亿和-2.88亿元。

这样的业绩也折射出听花酒当前的困局。

上半年,青海春天酒水业务实现了3425.86万元的营收,同比下降52.88%,而整个青海春天上半年则亏损了5059.07万元。

对于亏损原因,青海春天给出的解释是,公司酒水快消品业务的相关产品具有较高创新属性,需要持续培育市场及消费者,巩固品牌形象,同时在报告期内也开展了产品升级工作,暂时未能取得相匹配的利润,导致公司仍然处于亏损状态。

实际上,公司自2020年便开始布局的以听花酒为主的酒水业务,三年布局并未给公司业绩带来大的增长,青海春天一直称称酒水业务仍在培育市场中。

具体来看,青海春天从2020年-2022年的酒水业务营收分别为0.17亿、0.25亿、0.94亿元,合计约1.36亿元;而同期销售费用分别为0.48亿、0.56亿、1.23亿元,合计为2.27亿元。

可见,在公司的大力营销下,这几年酒水业务的营收远不如公司销售费用花钱多,尽管这部分销售费用并不是全用在听花酒在营销上。

为“保壳”换赛道

为何自家业绩不佳还要大力宣传听花酒呢?不少业内人士对《国际金融报》记者直言青海春天此举是为了“保壳”。

从借壳上市到打响保壳战,青海春天只用了5年时间。

2009年,青海春天推出主营产品冬虫夏草纯粉含片“极草5X”,靠着营销,公司归母净利润从2011年的1159.61万元增长至2015年的3.58亿元,并于2015年借壳ST贤成上市,成为“冬虫夏草第一股”。

很快,青海春天的极草之路就被叫停。2015年,在国家食药监总局检验下,青海春天的冬虫夏草等产品中,被检出砷含量达4.4-9.9mg/kg,远超保健食品1.0mg/kg的安全标准砷限量值,而后公司业绩逐年下滑。

2018年,青海春天开始涉足白酒领域。其首先推出的是“吃辣喝的酒”凉露,不过该概念并未在市场上激起太大水花,后又在2020年推出新概念“天价白酒”听花酒产品。

也是这一年,沪深交易所推出了“退市新规”,其中一条财务类退市内容为:取消单一净利润和营收指标,新增组合指标扣非前/后净利润孰低者为负且营业收入低于1亿元,将被实施退市风险警示(*ST),连续两年则将会被终止上市。

以扣非净利润来看,青海春天自2019年就已开始亏损,“退市新规”的出炉无疑当头一棒。此后数年公司一直未能扭亏,在退市边缘徘徊,净利润难以回正的情况下,营收高于一亿也成了青海春天“保壳战”中最后的希望。

为此,在虫草业务低迷、兼营的广告业务和对外投资业务亦出现不同程度的下滑的情况下,青海春天不得不调整战略,将重心放到酒水上,这才有了后续的诸多营销。

2020年、2021年,酒水业务为青海春天分别贡献了1687.26万元和2539.48万元的收入,2022年上半年突然上涨至7269.82万元,全年销售额为9364.32万元,公司总营收也达到1亿元。

想要靠着酒水业务起死回生并不容易。

香颂资本董事沈萌告诉《国际金融报》记者,听花酒用玄虚的故事营销并没有形成相关产品真正的市场价值,“虽然大股东想以此维持上市地位,但除非采取一些非常手段,否则难度依然非常大”。

“倒挂”乱象

撑了一年又一年后,被视作“救命稻草”的酒水业务始终无法帮助青海春天扭亏。

不过,按听花销售总监张捷的说法,听花酒的销售欣欣向荣,目前所有正常经营的经销商均已盈利,每月几万到上百万不等;同时经销商邓先生也站了出来,他说自己今年上半年的销售同比增长了约60%。

那么一个问题是,他们口中销售大幅增长的听花酒都卖到了哪里?

按青海春天2022年年报数据,公司当年合共实现酒水收入约9364万元,其中线上渠道贡献收入约496.5万元,占酒水总收入的5%。这也就是说,听花酒的绝大部分收入都来自线下。

以区域划分来看,截至2022年,听花酒业务覆盖了华北、华中、华东、华南、西北、西南、东北及境外,基本实现了全国化布局并走向海外。

这八个大区中,华东是其主要阵地,约55%(总酒水收入占比)、5107万元的收入都来自该区域。但记者在华东核心城市上海走访发现,线下商超、烟酒店、酒行等都难见到听花酒的身影,这些产品的销售踪迹似乎更多出现在一些“隐秘的角落”。

某电商平台,一位支持上海闪送的商家坦言自己就是经销商,该店铺中的酱香风格标准装53度、750ml的听花酒单件售价2719元,同款产品在京东听花官方旗舰店售价为5860元,二者价差达到3141元。

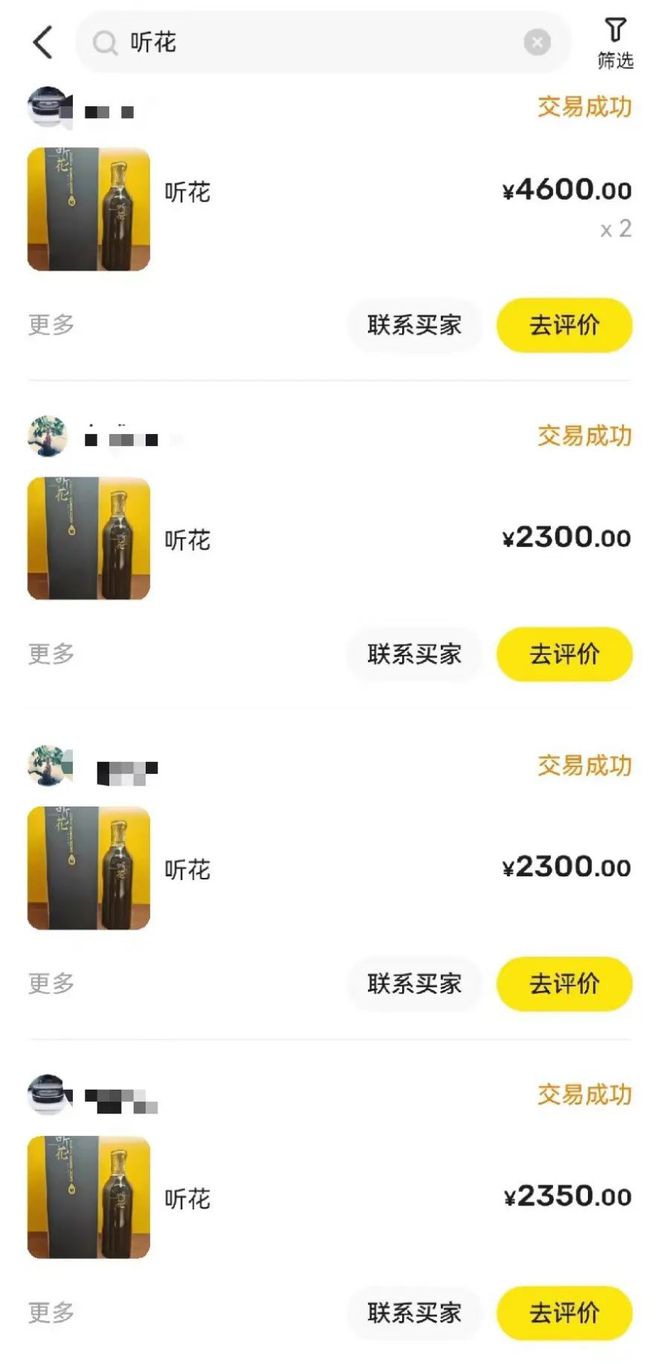

批发商的价格更优惠。二手平台上,同样规格的酱香听花标价2300元,不到官方旗舰店价格的40%。该商家自称批发商,表示其所售的听花酒是从经销商处批量拿货,一次几百箱,“经销商卖的是建议零售价,我们批量拿货给的是批发价”。

当记者问及产品真伪时,该人士强调,听花名气不够,没有假的。他向记者展示了一张最近3个月的成交记录,图中的成交价从2350元降到了2300元,两位买家合共购买了5瓶听花酒,“(他们)第一瓶都是京东5860元买的”。

大客户疑云

这样的价格“倒挂”一定程度上反映了听花酒的渠道乱象,与此同时外界也好奇“倒挂”之下,经销商还能赚到钱吗?这又是否会影响经销商系统的稳定?

在食品产业分析师朱丹蓬看来,即便部分经销商的产品价格不及官方旗舰店的一半,但他们依然有利润空间,有了利润空间,经销商就不会崩解,“因为底价非常低,所以肯定还是有很大的一个价格差给到(经销商)。”

事实上,与其他酒企相比,听花酒的经销商颇为神秘,也颇受监管机构关注,上交所曾数次向青海春天发布问询函,其中多个问题都指向了公司与经销商之间的“暧昧”关系。

数据显示,2022年上半年,青海春天酒水业务实现收入7269.82万元,这之中约65%的销售额来自包括苏州听花酒业、众香国(山东)品牌管理、金华市读花酒业、北京清凉山酒业等在内的前十大客户,对应4719.2万元;全年来看,青海春天17家重点客户(主要是经销商)的销售收入约占全部酒水收入的70%。

抛开对大客户的业绩深度依赖不谈,上述经销商中的部分企业注册资金较小,成立时间亦较短,且还有经销商与青海春天实控人存在股权交易。

例如,青海春天第二大经销商苏州听花酒业成立于2021年7月,注册资本仅为100万元,实缴资本为0,公司2022年对其销售金额1000.5万元;第三大经销商金华市读花酒业成立于2022年3月,注册资金仅10万元,公司2022年对其销售金额877.1万元;第四大经销商北京清凉山酒业销售金额364.5万元,其实际控制人与青海春天实际控制人肖融曾存在股权交易。

对于选择多家规模小、履约能力存疑的客户进行大额销售的原因,青海春天表示,公司首先会对申请成为“听花”“读花”系列白酒的经销商从诚信、经济实力、价值观等维度进行背景调查;同时为提高经营效率、降低经营风险,公司要求代理商最好成立新的公司、全力以赴开展经营,同时也确定了缴纳一定金额的保证金或提供担保、“先款后货”等政策,有效保障了公司销售业务的安全性。

但真的没有其它方面的考量吗?据记者了解,青海春天部分大客户或关联人员都通过二级市场持有公司股票,各种关系“剪不断理还乱”。

截至2023年6月10日,大客户众香国(山东)品牌管理、北京富都江南科技产业发展实控人合计持有青海春天股票89.47万股,占公司总股本的0.15%;同期,金华市读花酒业实控人合计持有青海春天股票3600股;天津谦恒巽酒水贸易有限公司实控人持有合计持有81.7万股,占青海春天总股本的0.14%。

再如,客户广东百年上品健康科技有限公司参股企业的董监高人员任职的企业——软控股份有限公司,通过中央汇全资产管理有限责任公司或东北证券持有青海春天及其他上市公司的股票,其中持有的顺发恒业的独立董事李某某曾担任青海春天独立董事……

此外,青海春天去年的销售费用支付对象中还涉及部分公司经销商。

譬如众香国(山东)品牌管理,青海春天分别于2021年12月16日、2022年4月22日各向其支付服务费100万元;另外向北京富都江南科技产业等4家经销商或客户累计支付服务费505.2万元。

上交所询问后,青海春天承认,“公司向经销商(客户)取得宣传推广服务的公允价值不能合理估计,不符合‘应付客户对价是为了向客户取得其他可明确区分商品’的规定”,继而对相关费用的划定范畴进行调整。

但该项调整无法从根本上厘清青海春天与经销商之间的混乱关系,听花酒的销售业绩疑云短期内也难以消散。

《国际金融报》记者据此向青海春天方面了解相关情况,截至发稿仍未收到公司回复。