作者:张励涵,郭于玮,鲁政委(鲁政委系兴业银行首席经济学家、中国首席经济学家论坛理事)

“房住不炒”与理财净值化改变了居民传统的投资行为。本文将介绍居民金融资产投资的行为规律。

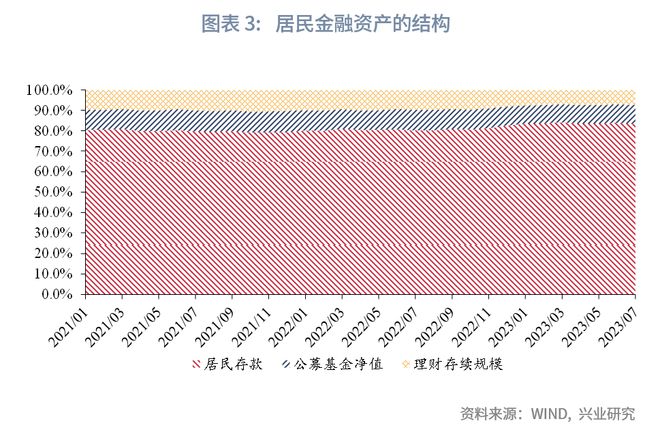

从居民金融资产的分布来看,2021年1月至2023年7月,在资管产品与居民存款合计规模中,公募基金产品以及理财产品的占比有所回落,且理财占比回落幅度更大,资金回流至存款。

从季节性来看,居民资金可能在理财和存款间进行季节性的切换:季末从理财流向存款,季初又从存款流向理财。此外,1月和季末资金容易流向公募基金。

从金融市场的影响来看,在固收类产品方面,

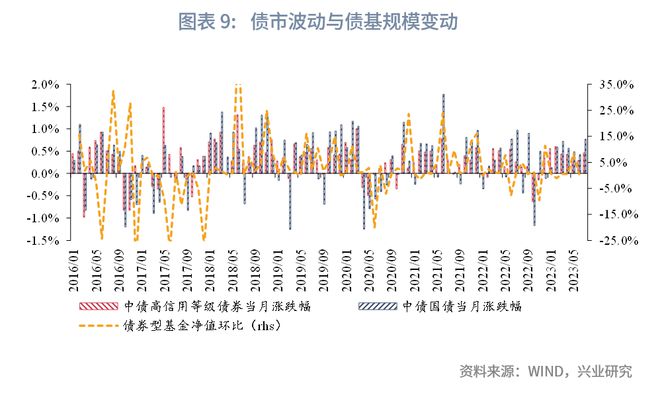

2017年以来的数据显示,假如当月中债国债总指数出现超过0.8%的跌幅,债基规模可能会在1-3个月之后出现环比减少;假如当月中债国债总指数出现超过1.0%的涨幅,债基规模可能会在1-2个月之后出现两位数的环比增长。

在固收理财方面,

当理财出现收益为负的情况时,投资者或出于规避风险的需求而赎回理财,同时,在理财收益为负的月份可能部分理财产品仍在封闭期无法赎回,赎回行为就会存在延后的情况。

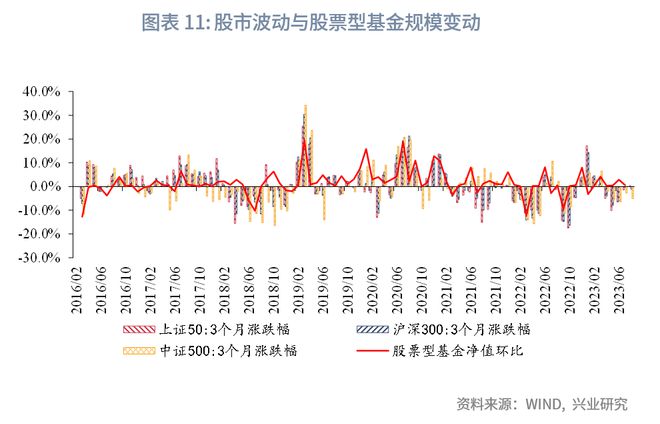

在权益类产品方面,在两种情况下股票型基金规模可能环比下降:一是

过去3个月上证50指数、沪深300指数以及中证500指数三大指数中,任一指数累计跌幅超过10%之后的一至两个月股基规模可能环比下降;

二是

过去3个月上证50指数、沪深300指数以及中证500指数同时回落。与之相反,当过去3个月三大指数之一出现两位数的累计涨幅时,居民资金将涌入股基,并且当过去3个月三大指数见顶回落之后居民资金仍将继续进入股基,反映居民反应存在一定的滞后性。

近年来居民的金融资产投资行为发生了显著的变化:一是随着“房住不炒”深入人心,居民的资产更多向金融资产倾斜;二是理财净值化后,居民金融资产价值波动加大,金融市场波动更容易引发居民申赎资管产品。本文讨论居民的金融资产投资行为,观察居民的资产如何在存款、理财和基金之间互相转换,以及在股市与债市出现什么程度的波动时可能会引发居民申赎资管产品。

一、居民的可投金融资产简介

1.1 居民金融资产类型

考虑到数据可得性问题,本文主要探讨居民的存款、理财与基金投资。存款较为简单,本文不再详细介绍。

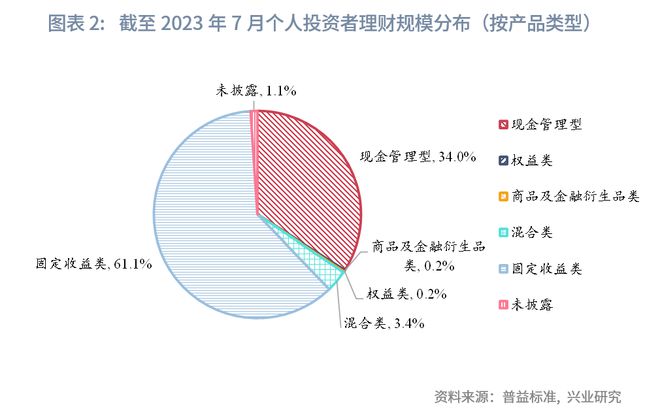

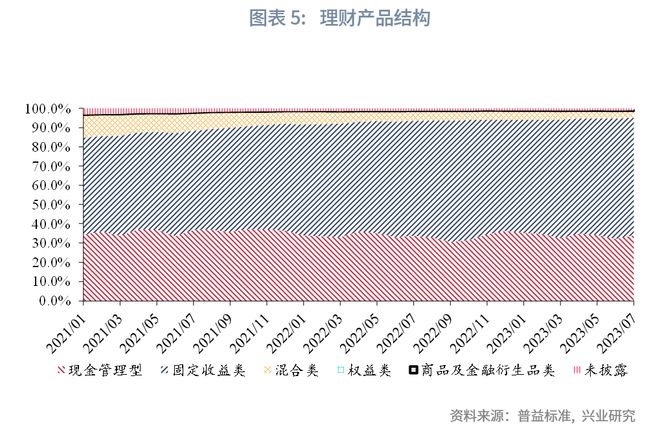

理财方面,根据普益标准的统计结果,截至2023年7月,从个人投资者的持仓情况来看,理财规模主要包括现金管理型理财以及固定收益类理财。这两种类型的理财合计存续规模约占全部理财规模的95.1%,其中固定收益类理财的占比最高,达到61.1%。

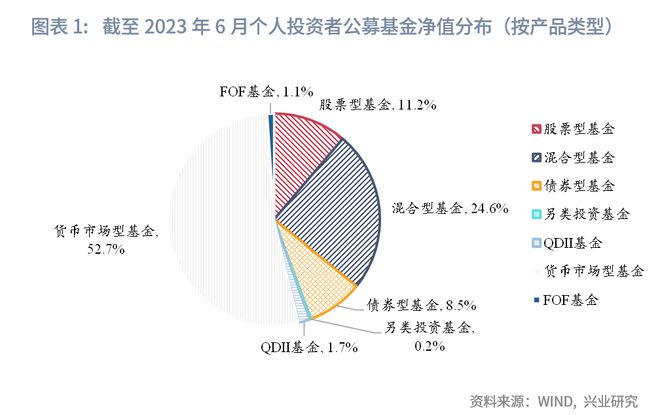

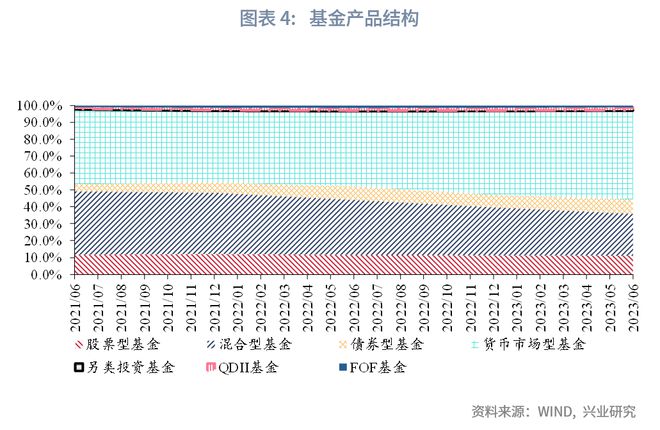

基金方面,根据基金中报情况,截至2023年6月,从个人投资者的持仓情况来看,股票型基金、混合型基金、债券型基金以及货币市场型基金这四种类型的基金合计净值约占全部个人持有公募基金净值的97.0%,其中货币市场型基金的占比最高,达到52.7%。

从资管产品底层投资标的范围来看,根据2018年4月发布的资管新规,股票型基金属于其中权益类产品,投资于股票、未上市企业股权等权益类资产的比例不低于80%,因此受到股市收益率波动影响较大;混合型基金属于混合类产品,投资于债权类资产、权益类资产、商品及金融衍生品类资产且任一资产的投资比例均未超过80%,由于标的投资比例要求较为灵活,其收益同时受到债市和股市的影响;债券型基金、货币市场型基金、现金管理型理财以及固定收益类理财属于固定收益类产品,投资于存款、债券等债权类资产的比例不低于80%,受到债市收益率波动影响较大。货币市场型基金和现金管理型理财较为特殊,符合条件的货基与现金类理财可以用摊余成本法估值,净值较为稳定。

1.2 居民金融资产分布

由于2021年以前理财尚未完全净值化转型,仍然存在刚性兑付的情况,这里的分析仅从2021年开始。2021年1月至2023年7月,在资管产品与居民存款合计规模中,由于公募基金产品与理财产品整体收益率回落,居民金融资产当中,公募基金产品以及理财产品的占比有所回落,资金回流至存款。由于理财产品的投资者风险偏好更低且理财产品在净值化转型后出现破净,理财产品在居民金融资产中的比例下行幅度较公募基金产品更大。具体来看,2021年1月时,公募基金产品以及理财产品在居民金融资产中的占比分别为9.9%、9.8%,至2023年7月时,分别下降至9.2%、7.5%。

公募基金产品的结构方面,根据基金中报以及年报的结果来看,假设基金中个人投资者的占比在半年内保持不变,个人投资者持有的基金中,股票型基金的比例较为稳定,整体维持在11.2%至12.3%的范围内。混合型基金产品的比例有所下降,从2021年1月的37.3%至2023年7月下降至24.6%,持有份额或转移至固定收益类基金,其中债券型基金与货币市场基金的比例均有不同程度的上升,债券型基金和货币市场基金的比例分别从2021年1月的4.2%、44.3%,上行至2023年7月的8.5%、52.7%。

理财产品的结构方面,现金管理型理财的比例整体稳定,2021年1月为34.3%,至2023年7月小幅下降至34.0%,期间比例最高达到37.3%,最低回落至30.5%。混合类理财的比例下行较多,从2021年1月的11.7%下降至2023年7月的3.4%,可能反映了2021年以来股票市场调整的影响。固定收益类理财的比例有所上行,从2021年1月的50.5%上升至2023年7月的61.1%。

综合来看,无论是公募基金或是理财产品,2021年1月至2023年7月混合类产品的规模均有所回落。

二、居民金融资产投资行为的季节性规律

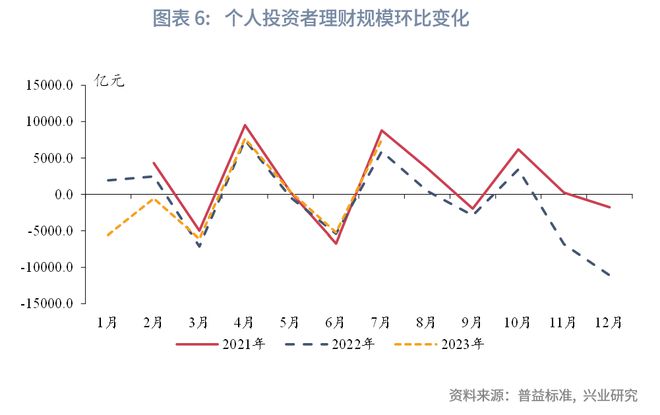

理财方面,由于数据可得性问题,理财规模变动数据从2021年2月开始。理财规模环比变动呈现较为明显的季节性特征:在第二、三、四季度的第一个月资金通常大幅流入,在季度末资金则容易流出。不过,第一季度的首月季节性特征并不明显,可能是由于2022年末理财“赎回潮”的余波影响了2023年初居民购买理财的意愿。

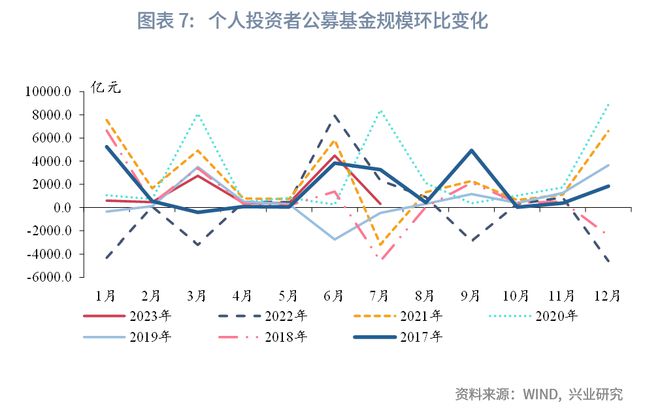

基金方面,假设基金半年报中披露的个人投资者持仓占比在半年中保持稳定,我们可以推算各月个人投资者的基金持仓情况。大多数情况下,各季度末公募基金或有较大规模资金流入。同时,1月也容易出现资金大幅流向公募基金的情况,这可能是由于春节前是年终奖集中发放的重要时点。

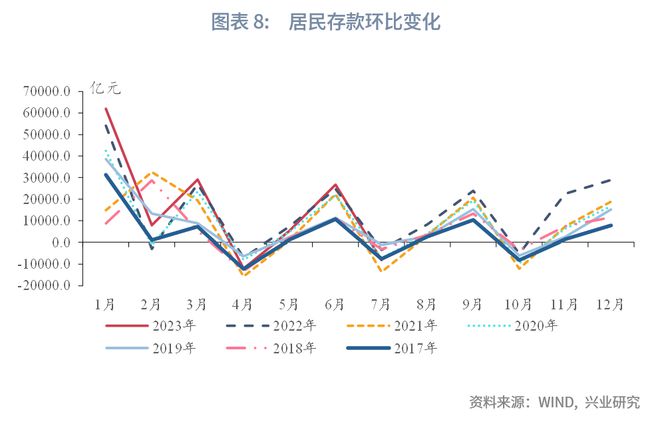

存款方面,除了1月、2月受到春节假期的扰动,居民存款环比变化存在差异之外,其余月份均呈现明显的季节性特征:在每个季度末存款增加,在第二、三、四季度的第一个月存款减少。值得注意的是,居民存款的季节性变动方向与理财正好相反,或反映资金在存款与理财之间存在季节性的切换。

三、金融市场波动与居民的金融资产投资行为

3.1 固收市场波动的影响

固定收益类产品方面,考虑到固定收益类产品中配置的主要为不同期限的国债、高信用等级债券等违约风险较低的债券品种,我们以中债高信用等级债券指数以及中债国债总指数衡量固定收益类产品的收益率表现情况。

债券型基金方面,2016年1月至2023年7月期间,共有19个月份债券型基金规模较上个月环比减少。值得注意的是,从2017年起,假如当月中债国债总指数出现超过0.8%的跌幅,债券型基金规模可能会在1-3个月之后出现规模环比减少;假如当月中债国债总指数出现超过1.0%的涨幅,债券型基金规模可能会在1-2个月之后出现两位数的环比增长。

固定收益类理财方面,2021年后理财净值化步伐加快。2021年1月至2023年7月期间,共有8个月份固定收益类理财存续规模较上个月环比减少,其中2022年11月至2023年1月固定收益类理财存续规模连续3个月环比减少,然而事实上仅在2022年11月高信用等级债以及国债出现相对较大幅度的回撤,2022年11月高信用等级债指数以及国债总指数当月分别回落0.6、1.2个百分点,而2022年11月固定收益类理财存续规模环比下降9.1%,12月环比下降11.5%。在收益率回升初期赎回行为还在继续,可能是由于两种原因:一是购买理财产品的投资者风险偏好较低,存在“保本”的需求,因此当理财出现收益为负的情况时,其避险情绪更强;二是在理财收益为负的月份可能部分仍在封闭期的理财产品无法赎回,因此赎回行为存在延后的情况。除了2022年11月至2023年1月这段特殊的时期,其他5个月固定收益类理财规模环比减少均发生在季度末。

3.2 权益市场波动的影响

权益类产品方面,我们以上证50指数、沪深300指数以及中证500指数衡量股市的收益率。由于理财产品当中权益类理财的规模较小,不及全部理财产品规模的1%,因此我们仅观察股票型基金规模的变动情况。具体来看,2016年1月至2023年7月期间,共有16个月份股票型基金规模较上个月环比减少。在两种情况下股票型基金规模可能环比下降:一是过去3个月上证50指数、沪深300指数以及中证500指数三大指数中,其中一个指数累计跌幅超过10%的情况之后的一至两个月股票型基金规模可能环比下降;二是过去3个月上证50指数、沪深300指数以及中证500指数均有回落。三大指数同时回落的情况反映股市的景气程度较低,多数股基的收益率可能为负,这种情况下亦有可能导致投资者资金流出股市。与之相反的是,当过去3个月三大指数之一出现两位数的累计涨幅时,居民资金将涌入股票型基金,并且当过去3个月三大指数阶段性见顶回落之后居民资金仍将继续进入股票型基金,这些行为反映居民反应存在一定的滞后性。