近日,2023全球大资管与量化投资论坛在深圳成功举办。本次论坛以“拥抱开放、数实融合、共生发展”为主题,邀请各界权威专家齐聚一堂,共商资管行业发展。论坛以线上线下相结合的形式举办,在清华金融评论、学说平台、中国财富网、中证金牛座、凤凰网财经、网易财经、每日经济新闻、经济观察报、和讯网、金融界、万得3C等平台同步直播。

本次论坛由清华大学五道口金融学院《清华金融评论》编辑部,北京清控金媒文化科技有限公司主办,清华大学五道口金融学院资产管理研究中心、鑫苑房地产金融科技研究中心、全球母基金研究中心,香港中文大学(深圳)高等金融研究院资本市场和资产管理研究中心联合主办,高盈科技为战略合作伙伴。清华五道口金融EMBA深圳同学会/广东同学会/香港同学会/科学企业家大湾区同学会、清华五道口深圳校友会为支持单位。

图为王安分享

庄贤投资总经理兼基金经理王安发表题为《私募资管转型与创新之路》的主题演讲。他表示,不管是基于监管、外部竞争还是市场环境看,对于私募资管机构来说,不转型不创新,就意味着没有新的竞争力。据其统计,目前A股市场约20%-25%的成交额是量化贡献的。近年来,在A股市场,量化投资的超额收益率在收敛。私募资管在策略方向上的转型创新有三个方向:一是主观交易跟量化交易相互配合、相辅相成。二是传统投资标的与衍生品相结合,增加交易的选择方向。三是建立灵活大类资产配置。此外,私募资管在转型和创新的探索中,要妥善维护政策、市场、投资人三者之间的关系。

以下为嘉宾演讲全文:

大家好!我们是一家私募型公司,我从偏一线的实际实战角度出发谈一些自己的思考。我们公司2016年在杭州成立,背景跟大多数私募不同,我们的前身是杭州一家实业的化工企业。

今天的主题是关于创新以及如何做探索和创新,主要探讨三个问题:一是为什么要转型创新?不管是基于政策、监管还是大环境,对于生活在一线的私募公司而言,不转型不创新就意味着没有新的竞争力。二是如何去创新?我们公司是一家复合型的公司,除了有量化交易之外,我们从主观交易、量化交易、FOF的角度共同去思考如何做探索和创新。在这样的探索和创新的过程中,我们肯定会面临一些问题,应该如何去面对,如何处理和解决?

一、为什么要转型创新?

中国的资本市场只有30多年的市场经验,相比华尔街的经验而言,中国的资本市场是很粗放的,很多地方是不成熟的。但随着整个市场环境的变化和整个监管的逐渐成熟、完善,行业发展将更加健康有序。

从内外资的整个市场交易的力量博弈来看,随着外资不断涌入,内资的管理人策略遭到很大的挑战。我们有一些数据来自万德、中基协,有一些数据是用FOF基金对外做投资的经验得来的。2014年到2023年上半年,外资不论是独资的累计数量,还是中外合资的累计数量,都在持续上升,外资的管理规模也有较大的比重。随着外资涌入,如一些由华尔街回来的非常强的团队,在高频策略、套利策略,及在对某些专业品种上的交易方面,都有自己非常强的把控力,使得非常多的内资传统的或者技术含量并不是很高的行业机构面临很大挑战。所谓的高频无非是赚了一些市场短时间内无效的钱,这是高频最根本的来源,这类策略在外资更强的技术、人力、策略的竞争下,它的损失是最大的,它的整个投资收益率下滑最明显。

此外我们还做了品种分析,发现不管是哪个策略,随着这几年的发展,每年的平均收益率都呈下滑趋势,从而提出了一个非常重要的引导性的观点——如专门吃老本行或者吃老技术,最后面临的下场就是收益持续下降或者消失了。这是迫使我们不得不探索和创新的重要因素之一。

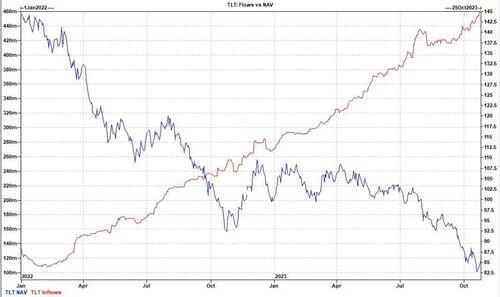

在权益市场逐渐缩量的大背景下(该前提我觉的值得商榷,仅限于去年和今年,疫情的因素和阶段性的基本面因素导致市场短时间的缩量,这不是长期的情况,是阶段性的情况),而市场上自动化或者量化的交易占比逐渐上升了,这个过程中发生了什么?从私募证券基金和权益类公募基金市场规模看,都是在逐年上升的趋势。不管是股票型,还有偏股型,这是较好的态势。另外根据我们统计的数据看,量化管理的市场占比(现在的数据可能口径上有所出入)差不多20%~25%。现在日均七八千亿元成交的情况下,成交额的20%—25%是量化贡献的。

在市场逐渐缩量,自动化占比攀升的过程发生之后,2020年作为分水岭,很多的私募比不过量化了,2019年、2020年应该是主观私募风光无限的时候,之后就跑不过量化了,2022年更是这样的情况。造成这种情况的原因是什么?

存量市场博弈的时候,主观的逻辑是需要大的长周期做支撑的,这个时候长周期大逻辑是得不到市场的边际资金的。你说你有很多的好公司,一季报、二季报超预期,但是股价是高开低走,这是存量市场博弈导致的主观策略的比较严重的疑问。量化是追求相对收益的,量化分很多的因子,量价因子、另类因子等等,但是量化因子的核心还是高频的量价的因子。我把现在一些基本面最稳健的股票卖了,转头炒AI,很高频,还是能够抓到利润。有部分的量化是中低频,现在降到双边60倍做基本面因子为主,这个时候就吃不到利润了。

虽说这几年,尤其是2021年以来,量化交易好像收益率比主观交易高,但不得不承认,量化超额是在收敛,从2019年平均收益率是29.6%、2020年是24.5%、2022年是11.2%,到2023年9月1日是平均年化收益率为7%。根据行业知名FOF机构及我们能够接触到比较头部的量化500指的超额收益来看,对标美国来看超额更低。也不能说中国的量化做得不行,但在更加成熟的市场看来中国的超额只是个位数。

二、策略方向的探索

从上述背景出发,我认为主观跟量化就是相互配合的。市场上争论量化好还是主观好,在我看来完全没有必要。假如从主观的角度出发,我们也需要量化,为什么?比如选个股出来,我需要量化的技术帮我下单,或者需要用量化的方法帮我做更多的数据挖掘和处理。从量化的角度出发来看也需要主观,量化本身都是程序化的,程序化的最核心假设是历史会重演,或者模型历史的样本容量之后能够再进行复制,但是往往现实并非如此。发生俄乌冲突也好,或者各种各样的突发因素也好,量化是没有办法快速反应的,这个时候需要主观帮你做风控。因此主观与量化是相辅相成的。

传统标的与衍生品相结合。传统标的很简单,就是股票、商品,但是传统标的的问题是只能对价格的方向做单方向的判断,涨和跌,只有这两个选择。而衍生品不一样。我看好这个商品,或者看好这个股票,但是这个标的什么时候能涨我不知道,衍生品赋予我更多的选择权。“安全气囊”就是可以给我向下的空间,我从中获取部分的上涨收益率;“鲨鱼鳍”只能帮我赚中间的钱。这是传统跟衍生品的结合,使得交易的选择方向更多一些。

灵活大类资产配置。这跟FOF有关系,我们做很多策略时,会从单一视角出发,比如做股票就是股票视角,做商品就是商品视角,等等。我们的想法是,一个基金经理也好,或者一个策略也好,应该是纯粹、单一的。但从整个的投资人负责的角度来看,其实都不应该是单一的策略,而应该是比较灵活的流转的资产配置,有不同策略的表现。

三、面临的挑战和风险。

在探索跟创新的过程当中,要妥善维护政策、市场、投资人的关系。政策是指南针,你在做创新时,你的步子会不会太快或者走偏,始终是要回头看看,政策导向在哪边,你跟它走,不能跟政策走偏。市场相当于是一个温度计,市场是测量你的策略是否有效的快速反应器。投资人是一个晴雨表。我们其实要获得投资人的投资感受,而不是单纯地闭门造车觉得自己是最强的,在这样的过程中我们更多考虑投资人的诉求是什么,应该从他们的角度出发考虑配置。

谢谢大家!

(本文根据嘉宾活动演讲整理)

“全球大资管与量化投资论坛”旨在聚焦资本市场政策与创新动态,展示中国资管与量化行业的优秀机构与优秀产品,分享其先进的投资理念,打造全球大资管与量化投资界高端互动交流平台,助力行业健康有序发展。自2015年起至今累计在北京、上海、深圳三地共推出了9届17场活动,累计出席嘉宾340余位、现场观众9000余位,远程在线互动嘉宾160万余人次,受到各界人士的广泛关注和好评。