中秋、国庆双节还剩最后一个交易周,结果,新生代“横扫”了收尾周。

“首发”迹象两度涌现,既有浮动费率新基首落地,也有固收新生代首跨界。

以往,基金业内“新生”事物涌现初期,往往两个走向:

要么趁势而起,要么饱受“质疑”。

这一次的“命运”会如何?

新生代“包圆”

据Choice数据统计,未来一周(9月25日—9月29日),将发行3只主动权益新基,且皆由新生代“领衔”。

其中,有两只新基属于消费主题,这一赛道是否有望“蓄势待发”?

此外,消费主题基金发行方皆为中小体量的基金公司,这一体量机构对于消费赛道的“热衷”,是必然还是偶然?

这些现象的后续如何,值得观察。

券研派首战新费率

时至今日,蒲世林加入富国基金已满5年时间。

与同期新生代相比,蒲世林的研究履历相对“亮眼。

2018年9月加入富国基金之前,蒲世林曾有7年任职于“券商一哥”。2011年5月—2018年8月,他在中信证券资管部担任行业研究员、投资经理。

更早之前,也就是2008年3月—2011年4月,他在海通证券研究所担任行业分析师。

也许正因于此,蒲世林在加入富国基金的次年,便开启了基金经理生涯。

从基金业绩来看,他在2021年发行的两只基金,任职回报排名都在同类前1/3。

从单只基金来看,以富国城镇发展股票的年度业绩表现为例:

这只发行于2018年底的基金,在蒲世林管理的四个完整年度里,业绩表现均高出同类平均,而且排名都相差不大,在一定程度上体现了风险回撤能力。

此外,这似乎也说明了,为何富国会将与业绩挂钩的首只浮动费率新基金——富国远见精选三年,交棒到他手中。

根据募集公告内容,富国远见精选三年采用三年定开方式运作,浮动费率为“基础管理费+业绩报酬”模式,根据业绩表现,收取范围在0.5%至2%之间。

在业绩报酬费率中,基金年化收益率超过8%且超过同期业绩比较基准的年化收益率时,对超过业绩报酬计提基准的部分按照20%计提,最高不超过1%。

在这样的“激励”下,蒲世林新基金的募集进展是否能够突破“预设”,值得关注。

固收派首度跨界

截至今年9月,袁作栋加入兴银基金已是第4年。

从2019年6月初步入公司,但如今身兼四职(基金经理、权益投资部总经理、多元资产投资部总经理、研究发展部负责人),袁在公司的地位日益凸显。

而即将发行的偏股新基——兴银智选消费混合A,对袁作栋而言是也是“首次”。

因为,在此之前,他的投资经验更多在偏债混合基金和债基上。

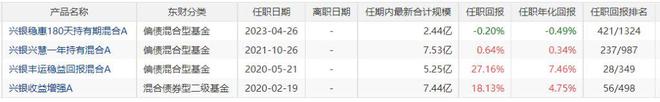

从过往基金业绩来看,袁作栋在混合基金的表现不错,业绩稳居前1/3。

以单只基金兴银丰运稳益回报为例:

在2021年牛市图景到2022年熊市图景中的“转折”中,袁作栋的表现平稳。同时,2021年度的曾一度“触及”行业前三,或许说明他更为擅长应对牛市。

如今,首度“跨界”的新基金发行在即,他的业绩表现值得观察。