【文/观察者网 邹煦晨 编辑/吕栋】

10月27日晚间,龙蟠科技披露2023年三季报。其2023年前三季度营业收入为64.92亿元,同比下降34.68%;其归母净利润为亏损7.27亿元,而去年同期为盈利7.08亿元。

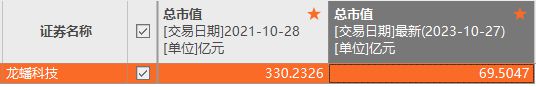

需要指出的是,虽然10月27日沪指重回3000点,A股超4000股收涨。其中龙蟠科技涨幅为5.4%,为12.3元/股,总市值为69.5亿元。但东方财富显示,龙蟠科技曾在2021年10月28日总市值达330.23亿元,股价为70.55元/股。按股价算,龙蟠科技已经下跌了82.57%。这背后与磷酸铁锂行情有关。

总市值摘要,数据来源:东方财富

此外,龙蟠科技于10月24日披露港股IPO申报稿,正式开始冲刺A+H两地上市。国泰君安国际和铠盛资本为其联席保荐人。

不再被宁德时代“厚爱”?

龙蟠科技原本是一家车用环保精细化学品提供商,早年的业务主要集中在车用环保精细化学品,产品包括润滑油和发动机冷却剂,后来又涉足柴油发动机尾气处理液及车用养护品等产品。

2020年,龙蟠科技将目光放在动力电池领域,并且开始销售磷酸铁锂正极材料。2021年,龙蟠科技为进一步发展磷酸铁锂正极材料业务,不但以8.44亿元的价格收购了天津贝特瑞纳米及江苏贝特瑞納米的全部股权,还成立了常州锂源新能源科技有限公司(下称“常州锂源”)。

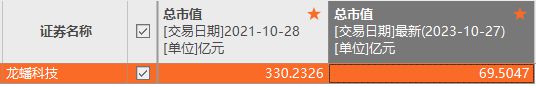

企查查显示,宁德时代全资子公司问鼎投资及参股21.92%的时代闽东在2021年入股了常州锂源。其中问鼎投资目前持有常州锂源6.385%的注册资本,时代闽东则持有常州锂源6.97%的注册资本。

宁德时代与常州锂源关系图,数据来源:企查查

磷酸铁锂正极材料是锂电池正极材料的一种。锂电池由主要由正极材料、隔膜、负极材料及电解液组成,其中,正极材料在电池的能量密度和安全性方面起着主导作用。正极材料的成本占锂电池材料整体约38%。锂电池可根据正极材料区分为磷酸铁锂(LFP)电池、三元锂(NCM)电池、锰酸锂(LMO)电池及钴酸锂(LCO)电池数个类别,其中磷酸铁锂电池和三元锂电池被视为锂电池的主流选项。

值得一提的是,韩国此前力推能量密度更高的三元锂电池技术。但据环球时报今年10月21日的报道称,韩国的顶级电池厂商正在改变此前对三元锂电池的坚持,转而向中国企业借鉴,进军磷酸铁锂电池赛道。有韩国媒体称,磷酸铁锂电池的成本比三元锂电池便宜30%—40%,尽管曾被认为具有一些技术劣势,但随着中国企业对其不断优化,磷酸铁锂电池展现出极大的市场潜力。

据申港证券发布的电力设备行业研究周报,我国今年前8个月磷酸铁锂动力电池装车量149.6吉瓦时,占总装车量68%,同比增长56%。而三元锂电池装车量69.4吉瓦时,占总装车量32%,同比只增长5%。

2021年和2022年,在下游市场需求快速增长的背景下,磷酸铁锂正极材料市场规模也呈现出高速增长的态势,市场价格也从2021年初的约3.8万元/吨,上升至2022年初的约10.9万元/吨,再到2022年末的约16.4万元/吨。

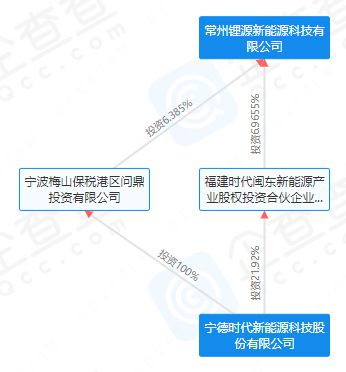

在此背景下,龙蟠科技业绩急速增长,营业收入从2020年的19.15亿元增至2022年的140.72亿元,归母净利润则由2.03亿元增至7.53亿元。按销量计,龙蟠科技2022年是全球第三大磷酸铁锂正极材料制造商,市场份额为8.6%。不过,第四名和第五名的市场份额为8.5%和8.4%,龙蟠科技的优势并不明显。此外,根据资料第一名和第二名分别为湖南裕能和德方纳米,市场份额为29.4%和15.6%,远高于龙蟠科技。

市场份额摘要,数据来源:申报稿

丰厚的利润,也使得有关玩家疯狂扩产,并吸引外部玩家进入,包括依靠原材料优势向磷酸铁锂行业进行拓展的上游前驱体供应商,向上游原材料产业进行延伸的下游电池厂商,以及从化工或汽车等其他相关行业出发进行跨界布局的企业等。据高工锂电不完全统计,中国2022年投资新建的磷酸铁锂正极材料项目超40个,总计规划新增产能(不含磷酸铁)至少超500万吨。

这也导致2023年上半年的行业生产装机率仅为一半。

财信证券周策7月19日研报指出,今年上半年磷酸铁锂电池累计产量193.5GWh,而同期磷酸铁锂电池累计装车量为103.9GWh,按此计算,生产装机率仅有53.7%。研究机构伍德麦肯兹预测,2035年前,磷酸铁锂正极材料市场都将保持供应过剩状态。东吴证券则预测,2023年全国磷酸铁锂整体供给量将达到237.1万吨,但是需求量仅184.6万吨,将过剩52.5万吨。

同花顺显示,磷酸铁锂今年年初的价格为16.6万元/吨,而今年6月30日时仅剩9.5万元/吨。

与此同时,磷酸铁锂的主要原材料碳酸锂价格在短期内大幅下跌,从2023年初的超过50万元/吨下降到2023年一季度末的约23.8万元/吨,进一步助长了市场的观望情绪。并且,龙蟠科技此前在原材料价格高点时囤了不少货,为此计提的存货跌价准备便达2.2亿元,而2022年仅为7256.7万元。

在双重挤压下,龙蟠科技2023年上半年毛利率为-5.83%,即卖的越多亏的越多。其营业收入为38.14亿元,同比下降36.54%;其归母净利润为亏损6.54亿元,而去年同期为盈利4.33亿元。

此外,龙蟠科技似乎也在失去第一大客户宁德时代的“厚爱”。磷酸铁锂正极材料业务方面,宁德时代2021年和2022年均为龙蟠科技第一大客户,相关金额分别为11.6亿元和77.99亿元,占该业务的比例分别为61.83%和63.71%。而2023年上半年,宁德时代虽然还是该业务的第一大客户,但占比仅为36.67%,相关金额为10.46亿元。

磷酸铁锂正极材料业务摘要,数据来源:公司公告

与龙蟠科技不同,磷酸铁锂正极材料龙头企业湖南裕能2023年上半年不但毛利为正数9.63%,而且营业收入增长64.49%。这也使得湖南裕能归母净利润仅同比下降24.15%,为12.38亿元。

湖南裕能上市前资料显示,2019年至2021年以及2022年前三季度第一大客户均为宁德时代。并且与龙蟠科技不同,宁德时代直接持有湖南裕能的股份,且为湖南裕能第三大股东,持股比例为7.9%。

虽然湖南裕能上市后未直接披露有关数据,但观察者网根据湖南裕能2023年半年报初步计算,湖南裕能与宁德时代的关联交易金额为92.28亿元,相较去年同期增长48.26%。

关联交易摘要,数据来源:湖南裕能2023年半年报

此外,磷酸铁锂正极材料“老二”德方纳米2023年上半年毛利率虽然也为负,为-2.46%,但也比龙蟠科技-5.83%的毛利率要好看。并且德方纳米2023年上半年营业收入同比增长17.67%,而龙蟠科技为下滑36.54%。

虽然龙蟠科技2023年三季度报比较简单,且未列出宁德时代有关占比。但其2023年前三季度营业收入为64.92亿元,同比下降34.68%。似乎宁德时代没有“大助力”。

负债率已升至73.49%

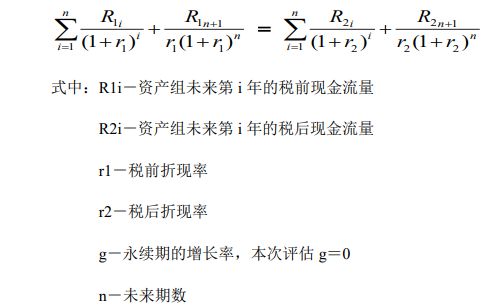

需要指出的是,龙蟠科技2023年上半年暴跌的业绩也受到了上交所的问询。其中有一点便是,龙蟠科技磷酸铁锂业务大幅亏损的情况,说明未对相关资产组计提商誉减值准备的原因及合理性。

龙蟠科技此前收购磷酸铁锂正极材料业务共形成 1.8 亿元商誉。关于今年上半年未计提商誉减值准备的原因,龙蟠科技在回复公告中列了不少表格以及相关假设和公式。

公式摘要,数据来源:回复公告

不过,同花顺显示,磷酸铁锂10月25日的价格为6.42万元/吨,相较6月30日时的9.5万元/吨又有所下降,下降幅度为32.42%。另外,相较今年年初16.6万元/吨的价格,下降幅度为61.33%。

在此背景下,龙蟠科技2023年三季报中计提了商誉减值损失140.62万元。

从资产角度来看,龙蟠科技2023年6月30日的负债率为72.3%,并且2023年9月30日的负债率上升至73.49%。而湖南裕能和德方纳米2023年9月30日的负债率则分别为58.56%和61.58%。

速动比率方面,龙蟠科技2023年9月30日为0.79,而湖南裕能和德方纳米则分别为0.98和1.16。资料显示,速动比率是指企业速动资产与流动负债的比率,它是衡量企业流动资产中可以立即变现用于偿还流动负债的能力,即数值越高偿还能力越强。

截至2023年9月30日,龙蟠科技流动资产为107.93亿元,流动负债为102.25亿元。

另外,2020年至2022年以及2023年前三季度,龙蟠科技经营活动现金净流出为38.18亿元,仅2020年经营活动现金净流量为正。即通过经营活动不但没有带来现金净流入,反而流出。

龙蟠科技曾于今年3月向上交所申报公开发行可转债21亿元。对此,龙蟠科技于公告中表示,为拓宽公司融资渠道、满足公司经营发展资金需求。

但今年6月30日,龙蟠科技却申请终止该可转债。对此,龙蟠科技表示,综合考虑战略发展规划、资本运作计划等因素。

与此时间相近,龙蟠科技提出了赴港上市计划,其表示,为加快公司的国际化战略及海外业务布局,增强公司的境外融资能力,进一步提高公司的资本实力和综合竞争力。

不过,一位资深财务人士对观察者网表示,从数据来看,企业在获得同样的利润或相同的净资产时,A股的估值比港股高。

东方财富显示,比如中芯国际10月27日A股价格为56.98元/股,而港股为20.88元/股。所以从融资角度来看,A股可能比港股要高。关于终止可转债更具体原因是什么,截至发稿,龙蟠科技尚未回复观察者网的采访函。

可转债摘要,数据来源:上交所官网

龙蟠科技此次港股IPO的拟募投项目包括,将用于支付印度尼西亚工厂二期的部分开支。二期工程预计将于2025年开始施工,设计产能为每年9万吨磷酸铁锂正极材料;将用于支付位于湖北省的襄阳工厂的新磷酸锰铁锂生产线的部分开支。设计产能预计为每年6万吨磷酸锰铁锂正极材料;将用于偿还若干计息银行借款,涉及5亿元的工商银行借款、3亿元的民生银行借款、8000万元的招商银行借款等。

那么,龙蟠科技在2023年前三季度营业收入同比下降34.68%的情况下,相关磷酸铁锂正极材料能否消化?

另外,磷酸锰铁锂作为磷酸铁锂的“升级版”,除需要解决通常存在锰铁分布不均匀导致容量低等痛点问题外,目前也有众多公司进入。截至10月27日,同花顺显示,磷酸锰铁锂概念上市公司共有50家。

比如,行业“老大”湖南裕能于今年10月的公告中表示,磷酸锰铁锂产品研发进展顺利,已进入批量试生产阶段,粉末压实、倍率等多项性能表现优异,正在积极推进客户认证中,产线可柔性切换。

“老二”德方纳米于今年9月的公告中表示,公司的磷酸锰铁锂产品已通过下游客户验证,并通过了部分车企的批量认证,已实现小批量出货,将率先上车,进度领先。磷酸锰铁锂对比磷酸铁锂具有三大优势,一是更高的能量密度,可以带来新能源汽车续航里程的提升;二是低温性能更为优异,能够满足新能源汽车在高纬度严寒地区的续航里程要求;三是低成本优势突出,瓦时成本略低于磷酸铁锂,显著低于三元材料。