2023年的扫地机器人市场,似乎有点冷清。

今年双11期间,被誉为“扫地机器人第一股”的科沃斯,并没有发布战报。而去年同期,科沃斯则交出了18.9亿元、同比增长超20%的成绩单。

同样低调的还有石头科技、云鲸等一系列专业清洁类家电厂商。搜遍全网,只有追觅发布了“双11期间销售额破21亿元”的战报。

扫地机器人、洗地机是近年来电商平台的热销品类,而作为“年度大考”的双11,往往承载了厂商们全年内最大的销售比重,那么究竟是什么原因让消费者们对扫地机器人失去了兴趣?

戛然而止的增长

Gfk调研报告称,中国清洁家电的市场规模从2012年的29亿元增长到2022年的348亿元,年均复合增长率达28.2%。即使是在去年整个家电零售市场处于低谷的情况下,清洁家电依然实现了12.1%的同比增长。

然而在进入2023年后,扫地机器人市场的增长开始放缓。仍然是来自Gfk的数据,2023年上半年,中国扫地机器人市场规模为63.6亿元人民币,同比下滑0.6%(去年同期为增长9%)。

另一家市调机构奥维云网的报告称,今年上半年扫地机器人销售额同比下滑3.66%至约47亿元、销量下滑5.39%至约145万台。显然,对于一个本应是蓬勃向上的行业,颓废之势似乎来得过快了一些。如果看看清洁型家电市场的乱象,可能就不会感到奇怪了。

今年11月6日,江苏省缺陷产品管理技术中心缺陷分析实验室(服务机器人)召开研究成果发布会,解读了部分扫地机器人产品可能存在的质量安全风险、产生的原因及危害,并展示了部分典型缺陷产品。据悉,该实验室通过市场购样的方式购买了25批次产品,涉及16个主流品牌。

通过专业检测发现其中有11批次产品在结构、耐热和耐燃项目上存在质量安全风险,可能会在某些情况下造成电击、火灾等安全事故。其中,3000元以上的样品不合格率竟超过了三成。虽然实验室并未公布具体的不合格品牌及机型,但在现场公布了测试的视频和样品,部分媒体通过淘宝识图功能发现涉及品牌包括飞利浦、BSTY、追觅等。而据现场工作人员表示,此次检测中,科沃斯、云鲸和石头三家品牌没有出现不合格产品,质量管控能力相对较好。

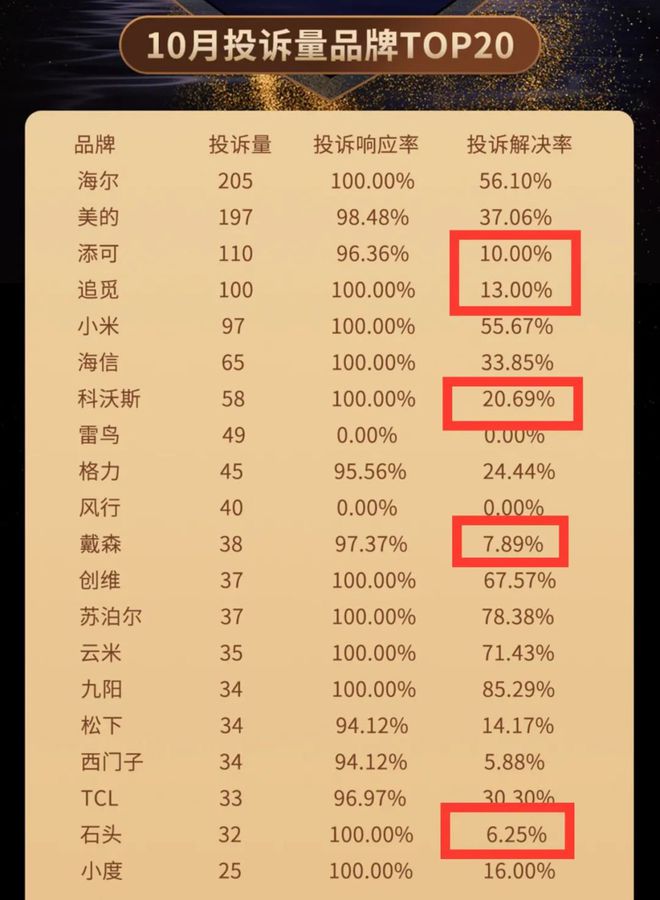

在新浪黑猫投诉中,关于扫地机器人的投诉超5000条,可以说是重灾区了。其中的问题,包括货不对板、产品质量、性能不佳以及售后,涉及的品牌包括科沃斯、追觅、石头科技、小米、云鲸等。投诉量方面,科沃斯累计1732例,解决完成1151例;追觅733例,完成607例;云鲸432例,完成387例。资深家电行业观察人士马聪介绍,洗地机作为清洁家电的朝阳品类,市场份额已经超越了扫地机器人,但二者都是消费者投诉质量问题的重灾区。 通过官方机构的抽样检测以及消费者的反馈,不难看出扫地机器人市场还是存在很多问题的。即便是头部品牌,也存在部分型号设计不合理、存在安全隐患的问题,更不要说质量参差不齐的杂牌了。

通过官方机构的抽样检测以及消费者的反馈,不难看出扫地机器人市场还是存在很多问题的。即便是头部品牌,也存在部分型号设计不合理、存在安全隐患的问题,更不要说质量参差不齐的杂牌了。

清洁家电厂商们的无序竞争,也加剧了市场乱象。科沃斯曾公开炮轰扫地机器人行业的“恶意抄袭”现象,称部分友商明目张胆地抄袭、专利侵权;追觅则指责石头科技剽窃其自研首发的“仿生机械臂”专利技术,声称要维权到底。然而,追觅本身在与添可的民事诉讼中就输掉了官司,停止销售侵权机型。

科沃斯们的困境

中国家电市场规模是非常庞大的,对于企业的容忍度也很高。通常来说,在专业领域做专业产品,并不一定会输给家电巨头。然而,扫地机器人、洗地机此类专业型清洁家电,却开始遭受消费者的冷遇。首先,扫地机器人是用户期待指值很高,但自身性能和体验却非常不稳定的一类产品。打开小红书,可以看到很多网友在上面吐槽:“扫地机器人就是一个‘祖宗’”,“4000元的扫地机不如300元的拖把”等等;在二手平台上,也能看到大量用户抛售扫地机器人。

造成这种现象的原因,主要是扫地机器人的避障问题一直难以解决,无法完美实现自动化清扫功能。部分用户在网上分享的案例包括扫地机器人无法识别拖鞋、绕着转圈;自动清扫功能鸡肋,将狗屎弄得满地都是;还有用户投诉扫地机器人将新装修的地板划花。

扫地机器人并不便宜,低端型号的起售价通常在1000元以上,而科沃斯、石头科技、追觅的主推机型均价超过了2000元,高端机型更是动辄4、5000元。用户花费大价钱买扫地机器人的初衷自然是为了解放双手,但往往还需要额外“伺候”扫地机器人。如此以往,消费者对整个品类的兴趣自然越来越少。另一个不能忽视的问题是,由于整个市场从蓝海变成了红海,大量品牌涌入一个本就不算成熟的市场,带来了超乎预期的激烈竞争,价格战导致企业不得不想尽办法削减成本,于是便出现了劣质材料、质量问题和售后环节的敷衍。

方正证券曾在报告中指出,一台扫地机器人的成本至少需要138美元。而有的企业为了降低成本,会选择OEM贴牌生产,虽然能够借助供应商成熟的产业链降低成本,但却增加了产品出现缺陷的概率。其中,上游的原材料采购、生产加工过程的偷工减料和低品控难以避免,最终导致产品抽检不合格。

另一方面,家电巨头们的加入也造成了市场过于拥挤的问题,这就导致了靠专业清洁型家电起家的厂商们的困境。据飞瓜数据显示,2023年抖音双11预售生活电器榜上科沃斯、追觅和添可位居前三,第四名则是美的。而整个榜单中,我们还发现了排在第七位的海尔、第九位的康佳等传统家电巨头。

相比之下,传统家电巨头在供应链、集中采购等方面更有优势,能够整合各种资源拉低研发、制造、营销等各个环节的成本,从而拉低产品价格,在与专业清洁型家电公司的竞争中占据了不小的优势。

另外,诸如方太、苏泊尔等以厨电起家的厂商,也盯上了清洁类家电市场这块蛋糕。方太集团推出子品牌米博,旗下拥有多款洗地机产品;苏泊尔则推出能够洗拖布的吸拖一体机,走性价比路线。至此,盘子本就不大的清洁类家电市场变得更为拥挤。据沃斯2023半年报数据显示,上半年基站产品线上零售均价为3788元,较上年同期下降8.4%;线下零售均价为4457元,较上年同期下降15.7%。作为行业龙头,科沃斯的数据已经说明,以扫地机器人为主的清洁类家电,已经开始内卷。

资本宠儿遭市场淘汰

专业清洁型家电的龙头厂商、创造了股市神话的“扫地茅”科沃斯,今年遭遇了销量和股价的双重滑铁卢。第三季度财报显示,科沃斯前三季度实现营收105.32亿元,同比增长4.02%;归母净利润6亿元,同比下降46.21%。其中,第三季度归母净利润仅为1961万元,同比减少92%。

科沃斯对此的解释是:受宏观和竞争等因素影响,国内市场投入产出回报下降及部分新品类拓展前期投入所致。相对来说,科沃斯的海外增速较为理想,上半年同比增长26.5%,添可品牌海外收入增长24.2%,均占各自品牌收入三成。

显然,出海对于科沃斯来说是正确的一步,但目前来说还无法替代国内市场,是否能够维持长期稳定增长也是一个未知数。在资本市场,2021年科沃斯最高市值达1400亿元,直追老牌家电巨头;而目前科沃斯每股售价45.99元(11月14日收盘价),不足最高点250元/股的五分之一。其总市值267.08亿,较之两年前市值蒸发千亿,仅仅是年内跌幅也高达35%。

核心财务指标和市值下滑后,科沃斯对研发的重视程度大不如以前。在科沃斯财报显示,今年前三季度研发费用投入为6.05亿元,远不及34.16亿元的销售费用,研发费用的投入增速也比销售费用低7个百分点。“科沃斯对逐渐从一家科技主导型公司蜕变成一家营销主导型公司”,家电行业分析师刘步尘认为。

科沃斯的竞争对手石头科技,今年的业绩表现尚可,2023前三季度实现营收约56.89亿元,同比增加29.51%;归母净利润约13.6亿元,同比增加59.1%。不过,在资本市场的表现也比较差,较之最高位的千元股价已经跌去近八成,今年还遭到多位股东减持。

众所周知,资本市场反映的是未来预期,而作为家电市场的一个单独赛道,专业清洁类家电厂商们的未来令人担忧。一方面,基站类扫地机器人的发展陷入瓶颈,“为扫地机器人再配一把拖把”的情况在短期内难以改善。扫地机类产品需要一个革命性的功能迭代,但是还需要多久,没有人知道。而在这期间,厂商们烧钱投入研发是不可间断的,这就加大了运营成本。同时,面对家电巨头们的入侵,科沃斯、石头科技们还需要压低成本、降低售价,让原本就有限的市场更为内卷。而在这种内卷环境下,专业型厂商通常逃脱不了被收购或是黯然离场的结局。