21世纪经济报道记者 赵娜 报道

作为全球增长最为迅速的另类资产类别之一,PE二级市场年度交易额连续两年保持千亿美元规模。

“买卖价差扩大对交易量产生了负面影响。随着价差收窄,私募二级市场的长期增长趋势将会持续。”近期举办的媒体交流会上,科勒资本投资主管谢嘉茵总结PE二级市场的四大增长动力,包括一级市场不断发展、LP份额交易频次增加、LP面临流动性挑战与分母效应影响、GP寻求延长优质资产持有周期以最大化资产价值。

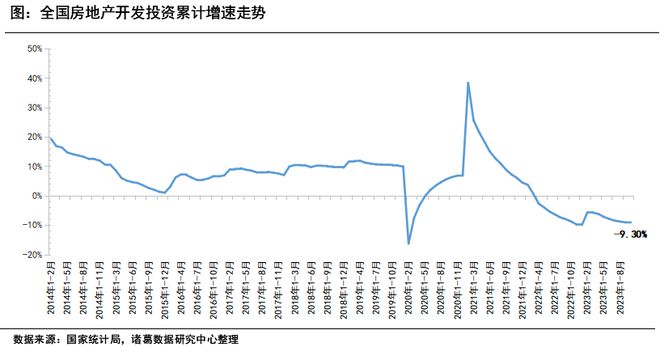

科勒资本专注于私募二级市场,旗下基金投资超过1500只基金,分别由超过1200名GP管理,底层资产覆盖超过9700家公司。该机构提供的数据显示,全球PE二级市场年度交易规模在过去10年中增长四倍,从2013年的260亿美元增长到2022年的1050亿美元,并预计将在2030年达到约5000亿美元。

交流会上更多的话题围绕中国资产和人民币PE二级市场展开。当被问及北美LP出售亚洲及中国资产的情况,科勒资本投资主管William Yea回应说:“LP出售资产包获取流动性很常见,但我们并未遇到LP将某一地区资产打包出售的情况。”

竞速中国PE二级市场

纵观中国人民币PE二级市场,相对于一级市场曾经历的迅猛发展,PE二级市场未得到足够匹配的资本关注。

但随着全民PE时代成立的人民币基金相继进入清盘期,人民币PE二级市场迎来比全球更为陡峭的增长曲线。这让包括科勒资本在内的外资S基金管理机构看到中国市场和人民币PE二级市场领域的巨大投资机会。

“当下人民币私募股权市场在许多重要的层面上,都与20年前的全球私募股权市场十分相似。”谢嘉茵接受采访时再次明确对中国市场的看好。根据她提供的数据,2009-2022年间,人民币私募基金市场年均复合增长率(CAGR)达到27%,但二级市场募资额占一级市场规模的比重仅为全球市场水平的1/25。这意味着,这仍是一个初步发展之中的市场。

探路人民币计价GP主导交易

人民币PE/VC基金市场存量资产规模巨大且多样,为不同背景的专业私募二级投资机构提供了充足的投资机会。

本报此前曾有报道,科勒资本于2021年在北京注册成立基金管理公司,并已设立目标规模15亿人民币的“科勒资本私募二级市场第一期人民币基金(“CCSRMB I”)”。

今年4月18日,科勒资本宣布CCSRMB I第一笔交易落地。这笔与君联资本合作完成的GP主导交易,总金额约为3.15亿元人民币。

谢嘉茵告诉记者,前述交易证明了人民币计价GP主导交易的可实践性,团队目前已在中国市场同时展开LP份额转让和GP主导项目两种交易类型的探索。尤其IPO收紧降低了PE/VC通过项目IPO实现退出的预期,很多头部GP正在寻求更为多元化的基金退出可能,这都为中国人民币PE二级市场发展提供了更多交易机会。

当前的中国PE/VC市场上,引导基金和国资LP持有大量优质基金份额,但从PE二级市场的实际成交看,来自前述LP的交易占比仍相对较少。与市场化PE/VC基金管理人和投资者合作之外,外资背景的S基金管理机构如何评估引导基金和国资LP退出带来的交易机会?

“美元PE二级市场发展初期也以个人投资者为主。直到金融危机之后,才有更多金融机构进场,将S基金作为管理资产包的工具。”谢嘉茵表示,随着人民币PE二级市场走向成熟,加之引导基金和国资LP在该领域创新实践的推进,“S交易将成为国资背景LP获取流动性和管理资产包的得力工具。”