周一三大指数均小幅收涨,沪深两市近3900家公司上涨,全天成交8686亿元,北上资金净卖出超14亿元,华为鸿蒙、卫星互联网、卫星导航等概念领涨。

宏观上,10月经济数据小幅走弱,增量政策生效尚需时日,长期向好的复苏趋势维持不变,经济和盈利继续向上;年底降息可期,美债收益率中枢料将持续下行,流动性逐渐改善;中美APEC会议大概率释出缓和信号,提振市场风险偏好。推动市场企稳的积极因素越来越多,长期来看向上反弹空间还有很大。

本文逻辑

一、投资展望

二、近期市场回顾

三、市场资金动向

四、市场温度

一、投资展望

策略前瞻:当前A股预计维持蓄势震荡,注意市场分化。从本轮反弹驱动因素来看,主要可以归因:国内经济盈利数据企稳,增量政策落地提升增长预期;海外美联储态度趋于宽松,美债利率超预期下行带来宽松预期;中美频繁接触,市场对于中美冲突加剧的担忧下降。随着风险偏好逐渐修复,风险溢价下行驱动估值向上、市场反弹,科技成长风格在估值提升行情中表现更为突出。不过,随着10月经济数据小幅走弱、美债利率窄幅震荡,科技成长行情可能会迎来一定分化。总得来说,当前主题胜于全局,市场博弈重点可能转向中美缓和与APEC峰会,出口链相关品种更可能脱颖而出,关注受益于出口景气提升的电子、机械设备、家电、纺服、新能源等重点板块。

技术角度:A股再度延续震荡整理,在临近3070点压力位后,由于量能未能持续跟进,整体维持在万亿上下,导致指数很难向上突破,1110跌破5日均线,不过向下还有10日均线支撑,反弹结构尚未破坏。深证成指和创业板指同样临近压力位,维持小幅震荡的状态。综合来看,本轮反弹行情尚未结束,后续反弹的力度关键是否看到量能再度得到有效放大。以机构为主的配置性资金承接较为积极,市场向下空间有限,投资者仍可以逢低入场,博取高胜率。

市场方向:上海发布《上海市推动人工智能大模型创新发展若干措施(2023—2025年)》,AI、算力板块保持活跃;商务部部长王文涛表示,将持续推动新能源汽车下乡,全链条促进汽车消费,华为与奇瑞发布首款智能电动轿车智界S7,预售价格25.8万起;IQOO发布年度旗舰IQOO12,VIVO发布旗舰X100系列。具体来看以下三条线可持续可关注:

(1)政策指明发展方向,业绩有望落地的AI、算力板块;上海市印发《上海市推动人工智能大模型创新发展若干措施(2023-2025年)》,提出要着力支持大模型创新能力,提升创新要素供给能级,推进大模型创新应用。头部工业城市入局,未来支持政策有望持续落地,推动人工智能深度嵌入制造业产业链,推广大模型在智能制造、生物医药、集成电路等高精领域的广泛应用,助力AI、算力板块企业业绩增长、预期兑现。

(2)大厂入局、关注提高、政策支持下的新能源汽车板块;华为与奇瑞发布首款智能电动轿车智界S7,首发搭载华为途灵智能底盘、HarmonyOS 4智能座舱、HUAWEI ADS 2.0高阶智能驾驶辅助系统,预定量已经超过了10000台,显示了市场对于新能源汽车的高度关注和强大消费力。随着政策持续推动,新能源汽车有望自城市向农村加速扩散,整体渗透率有望再度提升,新能源汽车板块仍然方兴未艾。

(3)头部厂商发布旗舰,业绩有望大涨的手机产业链。VIVO、IQOO等头部厂商相继发布年度旗舰X100系列、IQOO12系列,相较前代性能、摄影等方面具有较大升级,性价比更为突出。考虑到华为、小米等旗舰机型自发布以来均表现不错,头部厂商发布新旗舰有望再迎来一波换机高潮,带动国内手机产业链业绩提升。

二、市场回顾

(一)A股市场

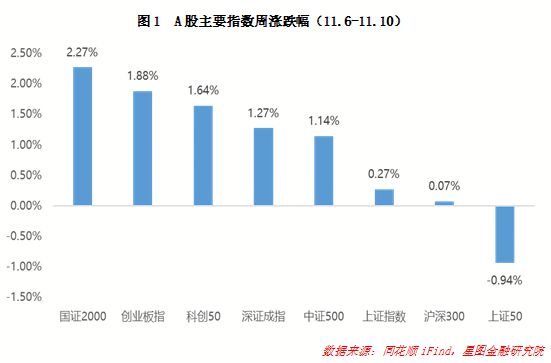

上周A股窄幅震荡,北上资金流出速度再度加快,压制市场整体走势。当周文化传媒、互联网、软件、通信设备等板块涨幅靠前,使得成长表现优于价值,小盘风格表现最为突出,大盘股表现最差,由于中国平安大跌,上证50成为8大指数中唯一下跌的指数。

板块来看,上周22个一级板块上涨,环比前周情况有一定改善。涨幅靠前的聚集在传媒、计算机、通信、煤炭等领域。主要是市场热炒近期热点信息,对于相关板块业绩预期也有所提升。跌幅较大的则包括食品饮料、石油石化、钢铁,主要是经济数据不及预期,导致顺周期资源板块行情退潮。更多数板块当周表现都要强于前周,20个板块续涨或者跌幅收窄。整体来看,当周行情较强。

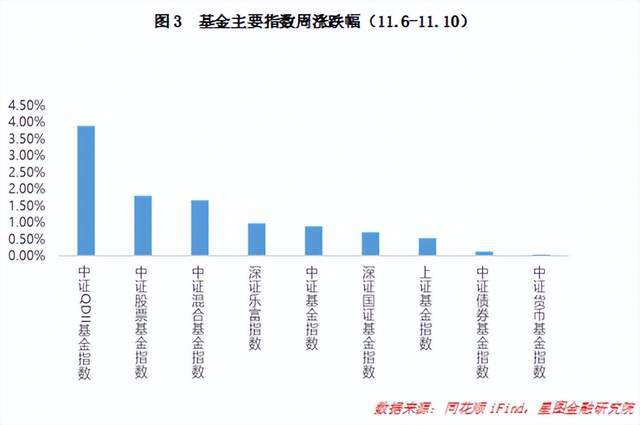

(二)基金市场

上周资本市场全面上涨,各大基金指数表现不错。由于当周美债、汇率表现不错,使得QDII型基金享受了双重收益,涨幅靠前。由于股市普遍上涨,股票型、混合型基金涨幅依旧靠前。当周小盘、成长风格占优,创业板指是本轮反弹核心,故深市表现好于上市,深系基指排位也更为靠前。债市回暖,债券型基金收益环比前周涨幅也有所扩大。总得来说,资本市场呈现普涨态势,8大基金指数全部收红,行情很不错。

上周基金收益率中枢表现同基金指数表现相类似,QDII型基金表现最优,环比上行2.37pct。股票型、混合型基金周收益率中枢环比同样上行,分别上行1.18pct、0.72pct,整体表现好于前周。从年收益率中枢来看,基金分化较为严重,大部分类型收益率都在上行,但幅度不大。商品型、FOF型年收益率中枢都有较大幅度的下滑,环比下行3.48pct、1.37pct。

三、市场资金动向

(一)A股市场

主力资金当周净流入。从申万一级行业来看,流入行业21个,近一周净流入209亿元,环比增加约425亿。其中非银金融净流入超过70亿元,机械设备、轻工制造、计算机净流入超过30亿元;净流出上,电子超过30亿元,食饮、有色超过10亿元。

北向资金当周净卖出291.16亿元,环比净增超35.36亿,持续大额流出。主要买入国产软件、信创、算力租赁等,净流入超5亿元,国企改革净流出超过120亿元。工业富联、比亚迪、指南针、药明康德等居净买额个股前列。

南向资金当周净买入184.4亿港元,连续5周净买入。其中沪港通净卖出132.46亿港元,深港通净买入5194亿港元。盈富基金、腾讯控股、中国海洋、美团、中国平安等居净买额个股前列。

(二)基金市场

上周开放申购基金55只,涉及南方、华夏、广发、易方达、博时、富国等20家基金公司。合计311亿元,环比前周增加约25亿元。周内申购基金包括17只主动权益型基金、8只指数型基金、12只债券型基金、2只固收+型基金、10只QDII基金、4只FOF基金、2只货币型基金。整体来看申购数量、申购规模在市场偏底部的时候平稳增长。

四、市场温度

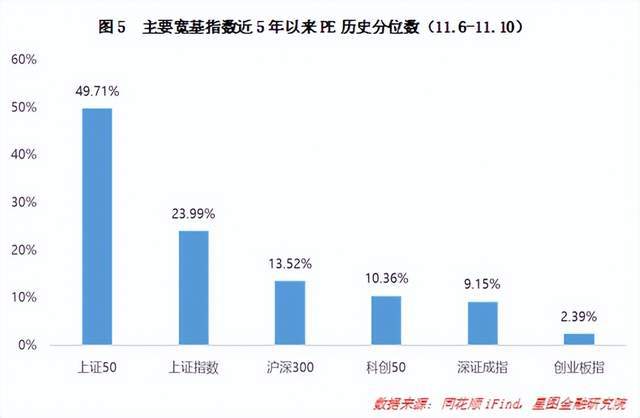

从近5年以来分位值来看,上周6大指数均有一定幅度回暖。作为核心资产的上证50小幅下降,估值涨幅也最小,仅上涨0.41pct。其余指数估值分位数上行都在1%-5%左右,上证指数涨幅最大,环比上行5.44pct,重新回到 20%分位数。由于成长占优,科创50、创业板指涨幅也不错,创业板指触底反弹,当周上行1.57pct。总体而言,A股配置价值不错,仍可择机配置。

从上市以来板块分位值来看,截至11月13日收盘,共计19个板块估值上修,整体估值小幅上行0.2pct,市场情绪继续改善。计算机板块改善最大,环比上行8.19pct。国防军工、煤炭、电子等板块涨幅同样不错,主要是由于中美关系缓和,市场对于出口产业链预期改善。板块估值中位数为医药生物(18.21%),中位值小幅下行,股市投资兼具胜率、赔率。

从3年股债性价比来看,截至11月13日,万得全A市盈率倒数与十年期国债(2.65%)的比值为2.22,环比维持不变,而历史均值为1.88,处于近3年的中性偏低位,历史分位值位置处于92.49%(即性价比高于92.49%的时间),环比+0.14pct。中证800、沪深300、中证500和中证1000的股债性价比历史分位值分别处于97.23%(环比+0.42pct)、97.25%(环比+0.83pct)、65.88%(环比-1.67pct)和35.65%(环比-2.23pct)。较上期来看,整体上A股性价比维持不变,大盘股性价比小幅上行,中盘、小盘股性价比大幅下滑,市场仍处于绝对的低位;现买入持有3年盈利概率为98.07%,依旧微降;10Y国债利率环比-1.53BP。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员武泽伟