本报(chinatimes.net.cn)记者刘佳 北京报道

“经济下行压力有挑战性,在此提醒大家谨慎投资、科学投资。跟以前通胀环境不一样,通胀环境是把钱放在银行就贬值,目前环境是乱投资就亏钱,所以要谨慎一点。” 9月26日,以“重构增长新逻辑”为主题的2023第六届华夏时报保险科技论坛在北京召开,中华保险研究所所长郝联峰出席论坛并如上表示。

在“当前宏观经济和资产市场形势”的主题演讲中,郝联峰指出,明年总体上是平衡市,后年还可能是平衡市,短期走向牛市不太容易,A股市场跟国际接轨的压力还存在,且估值差距仍比较大。

经济下行压力依然较大

2023年以来,宏观经济在快速恢复的同时也遭遇了较多的挑战,供给冲击、需求收缩、预期转弱和复苏动能不稳成为困扰经济持续稳定增长的最大掣肘。

“目前宏观经济形势,简单来说,一是很有信心,二是压力依然较大。” 郝联峰表示,经济下行压力较大的原因在于供给冲击、需求收缩和预期转弱。“且这个压力不是短期,而是相当长的时间。”

谈及经济下行压力依然较大的原因,郝联峰分析认为,对潜在经济增长力影响最大的单一指标是老龄化率。“老龄化率每提高1个百分点,潜在经济增长率下降0.4个百分点,这对全球所有国家都是如此。老龄化率上升不是短期的,而是相当有持续性的。”

从债务因素角度看,郝联峰认为,目前国内宏观负债率比较高,这将拉低潜在经济增长率,使经济下行压力加大。“要准确计算资产负债率,可以M2/GDP为一个参考指标。从全球看,M2/GDP越高的国家,通胀率越低; M2/GDP越低,通胀压力反而增大。”

从软环境因素看,郝联峰表示,国内非常重视软环境并在努力改善中,但也存在挑战。

此外,基础理论方面,郝联峰表示,目前主流微观经济学、宏观经济学基础理论都存在偏差。例如,简单认为货币多了就通胀、货币少了就通缩,实际上这个理论是有问题的。“总体来说,目前老龄化率上升较快,宏观负债率仍在上升,经济下行压力比较大,而且可能还要持续一段时间。”

A股今年仍维持平衡市

上半年我国金融数据表现总体冲高回落。一季度受金融机构“开门红”推动,宏观经济总体呈现金融强、经济弱的局面。

然而,二季度随着需求修复不及预期,叠加信贷供给增速放缓,金融与经济表现的分化逐步向下收敛。

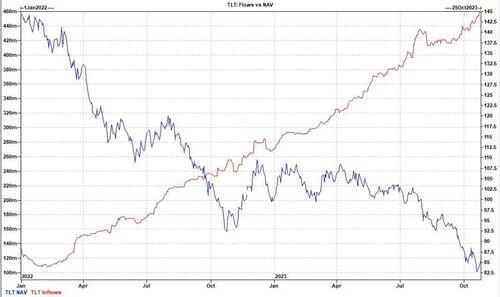

郝联峰表示,资产市场跟宏观经济密切相关。长期潜在经济增长率下行,导致债券市场长期收益率往下。“从周期看,2023年1月至2024年11月基钦周期往上走,对应2024年债券收益率滞后上行。2025年基钦周期开始往下走,对应债券收益率随后可能再创新低。”

那么宏观经济又是如何影响股票市场走向?郝联峰认为,总体上今年是平衡市。原因在于,基钦周期处于扩张期,往前看2020年是牛市,那么2021年、2022年和2023年不会是牛市。同时,目前A股PB中位数过高。从估值角度看,全部A股PB中位数在2.5左右,而全球成熟市场的PB中位数是1.44,在全面注册制和与国际接轨大背景下,A股估值压力比较大就很难走单边牛市。

“经典的平衡市是上半年比较强、下半年比较弱,二季度出现一个重要高点。” 郝联峰预判,今年5月9号是最高点,正常会跌到第四季度,第四季度可能又会有一个低点,大盘股、指标股会年前见底或者系统性风险会相对小一点。

谈及未来房地产市场走向,郝联峰表示,2021年房地产市场是一个比较重要的高点,后面10年、20年成交量很难再超过。“目前国内人均住房面积比较高,供给总体上来说量太大,需要时间消化。如果像2021年之前那样单边上涨,量价齐升,很难。中央提出来‘房住不炒’,不要把房子当投资品,是非常有指导意义的,如果是刚需还是可以买的。” 郝联峰建议,对于刚需购房者,可优先购买核心城市、核心地段房地产。

对于大宗商品走势,郝联峰认为,未来一年多大宗商品总体还是要上行,因为基钦周期仍旧处于扩张期。“大宗商品周期是14.4年,包含着4个基钦周期,每14.4年才出现一个大宗商品的大牛市。2020-2022年大宗商品的牛市过后,下一个大宗商品的牛市在2034-2036年。目前看,未来一年多因为基钦周期仍处扩张期,大宗商品市场大方向还是上行。

责任编辑:孟俊莲 主编:张志伟