近期,房地产市场迎来一轮密集的优化调整政策,市场情绪陆续向好,代建行业作为产业链的重要环节,也愈加显现出其独特优势。

一、行业转型稳步推进

9月以来,各地区各部门推出了一系列楼市优化调整政策,包括落实"认房不认贷"政策、实施居民换房个税优惠政策、提高公积金贷款额度及放宽公积金提取、取消限购、指导参考价松动等。

在政策"组合拳"的带动下,购房者情绪得到了一定程度的激活,部分城市的商品房市场热度也有所回暖。中指研究院调查数据显示,"认房不认贷"政策执行后,全国置业意愿提升了15个百分点,北上广深均提升明显,其中北京、上海均提升来20个百分点左右。

与此同时,在保交付等政策的持续推动下,全国房企竣工表现持续改善。国家统计局最新数据显示,2023年1-8月,全国房地产开发企业房屋竣工面积43726万平方米,增长19.2%。其中,住宅竣工面积31775万平方米,增长19.5%。

可以预见,随着市场积压的住房需求出现释放迹象,以及保交楼的推进和年底交付高峰期的来临,后续市场竣工面积有望持续抬升,行业总体将呈现出稳步改善的发展态势。

不过,受房地产开发投资增幅连续收窄等因素影响,今年1-8月,房地产开发企业房屋新开工面积63891万平方米,下降24.4%,房屋新开工面积增速出现同比下滑的情况。

竣工持续向好、新开工走弱的情况,既从侧面印证了"保交楼"工作的顺利推进,许多停工楼盘项目正被陆续盘活;也说明了在市场环境、房企资金面承压等多因素共振的影响下,房企缺乏投资动力,以往的"大开发时代"难以复返,房地产市场周期已然出现了新的变化。

在此背景下,笔者认为,高投资、高周转的房地产重资产运营模式已不再适应于当下的市场环境和需求,相反地,低成本、高收益的轻资产运作模式正成为行业共识,并在资本市场上逐渐凸显价值。

其中,在"保交楼"过程中起到重要作用,且具备高盈利、低杠杆、高现金转化率三大特征的房地产代建业务无疑最为突出,且极大促进了整个房地产行业的转型升级。

回顾近几年,在房地产行业进入深度调整期的背景下,代建行业以其极强的市场适应能力,呈现出蓬勃的发展活力。

中指研究院数据显示,2016-2022年,全国房地产代建行业的累计代建面积达4.8亿平方米,代建新签建筑面积年复合增速为25.0%,远超传统房地产的开发增速。2022年,全国商品房销售面积大幅下降24.3%,房地产行业持续承压,而代建行业的新签合约项目建筑面积则实现同比增长11.3%,依旧保持较快增速,展现出强劲的抗周期能力。

具体而言,与传统开发模式不同,代建公司主要提供项目解决方案并输出品牌,无需承担拿地和出资等成本,受土地政策和房地产市场调控影响较小,能在财务杠杆相对较低的同时实现较高的利润率。

一般来说,代建公司主要承担员工、服务等成本,通过精细化的成本管理和高效的资源整合,能够在保证项目质量的前提下有效实现成本的优化和降低。

以"代建第一股"绿城管理(09979.HK)为例,其通过精细化的工程管理和严格的项目监督,成功实现了多个项目的成本优化,提高了盈利能力以及现金流能力,亦为客户节省了大量资金,成为房地产轻资产模式的标杆企业。

二、代建业务仍大有可为

近年来,代建行业呈现出爆发性增长,众多房企争相涌入这一"轻资产"战略赛道。

克而瑞发布的《2023上半年中国房地产企业代建综合能力TOP30》显示,截至今年6月底,TOP30企业代建总合约建筑面积已超6亿平方米。其中,超过5000万平方米的有4家,合计面积达3.2亿平方米,占TOP30企业总规模的53.5%,行业集中度较高,市场竞争也愈发激烈。

不过,在市场变化加快的背景下,代建业务仍然大有可为。根据中银证券数据,以当年新增签约代建面积与商品房销售面积之比计算渗透率,2016-2022 年,我国代建行业渗透率从1.8%逐步提升至8.2%,与欧美模式下20-30%的渗透率相比,按均值25%估算,还有三倍左右的提升空间,市场前景依旧可观。

另一方面,随着房地产增量需求逐步放缓、土地投资主体迈向多元化等,代建公司亦能不断拓展业务边界,持续扩大品牌延伸范围。

今年以来,国央企、城投、AMC及金融机构在土地市场中的影响力不断增强,保障性租赁住房筹建、国央企城投拿地代建、遇困房企"保交楼"及金融机构涉房不良资产代建等方面的需求呈现出集中爆发趋势,代建市场中委托方的主体和需求更加多元化,代建市场的空间也进一步扩大,长期增量可期。

三、绿城管理:不断探路的行业领头羊

目前,伴随市场需求的变化和拓展,代建市场无疑已涉及到更多领域和项目,如城市更新、商业地产、工业地产等,代建需求走向多元精细化。这不仅要求代建公司具备专业的技术和管理能力,还需要具备创新意识和市场敏锐度,能够快速适应市场变化和委托方的需求。

放眼市场,品牌效应好、专业过硬、资金实力强的代建平台明显更具先发优势。在这其中,业内领先的代建服务龙头绿城管理无疑拥有强劲的综合实力,能够分享到更多政策红利与发展机遇。

作为代建领域的标杆企业,绿城管理已连续七年市占率超22%,其也是业内首个管理合约总建筑面积"破亿"的代建品牌。2022年,在房地产行业下行及代建行业竞争加剧的背景下,绿城管理凭借领先的商业模式走出独立行情,公司市占率不降反升,较2021年大幅提高3.1个百分点至25.5%,蝉联代建行业第一身位,尽显轻资产逆周期优势。

进入2023年,绿城管理延续增长态势。今年上半年,绿城管理的收入为15.49亿元,同比增长23.1%,毛利8.06亿元,同比增长27%,归属母公司净利润4.74亿元,同比增长31.3%。毛利率、净利率分别高达52%、30.6%,较去年同期均有所增长。

同时,绿城管理的新拓业务保持稳定增长。2023年上半年,绿城管理新拓代建项目的合约总建筑面积达17.3百万平方米,较去年同期增长约30.6%,其中政府、国有企业委托方及金融机构占比达79.9%;新拓代建项目代建费预估51.2亿元,较去年同期增长约26.3%,其中政府、国有企业委托方及金融机构占比达75.2%。

实际上,从市场份额出发,绿城管理早就遥遥领先于行业第二梯队,无论从规模还是口碑上都已成为业内名副其实的龙头,能够在长期的市场竞争中保持领先地位。

但从其市场动作来看,即使在行业内首屈一指,绿城管理依旧不断审视自己的能力范围,提升对产业链的掌控能力,为自身拓展更多发展空间,也为代建行业探索更多可能性。

在这其中,绿城管理"M登山模型"的全网开源便是代建行业的一次重大升级。作为代建行业首个B端全流程服务指南,"M登山模型"不仅推动了行业的知识平权和技术普惠,带来整个行业"良品率"的提升,更是引领整个代建服务市场走进了标准工业化时代,为房地产的"轻资产发展"打开了新格局。

绿城管理"M登山模型"六大营地23个节点

可以发现,当绿城管理把产业链上非关键环节分享出去之后,其反而获得了更强的产业链掌控力。

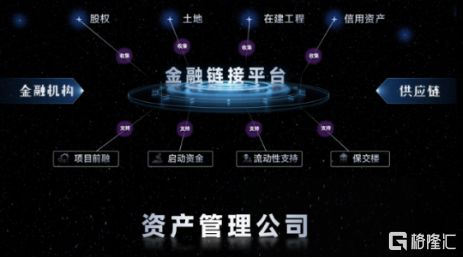

同时,伴随"轻资产"战略不断完善且走向成熟,绿城管理也在持续推动资产运营与金融深度结合,链接行业多方需求。根据规划,在保持轻资产属性前提下,绿城管理将透过业务流量链接项目主体和金融资源,打造资产管理平台,赋能产业链全生命周期发展。

综上,在当前房地产市场逐步向新发展模式转型的过程中,无论是搭建开发与服务平台还是资产管理平台,绿城管理都在专注于推动产业链与创新链的深度融合,从而优化整个代建行业的服务链条,进一步打造更完善的房地产开发服务生态。

在笔者看来,持续构建差异化优势,是企业支撑价值定位和实现长期可持续发展的关键要素。在某种程度上来看,这恰好也是绿城管理不断进行探索和实践的行动准则。而正是依托极具前瞻性的战略布局,在多数房企尚处于探索阶段之际,绿城管理已经在思考如何变得更有价值性、稀缺性和不可替代性,构建属于自己的生态产业链,引领行业走向高质量发展。