打一天工,就赚8000块是什么体验?

这种只会发生在电视剧里的剧情,在量化圈频频照进现实。最近,一家来自华尔街的资产管理公司Point72(Point72 Asset Management),给实习生开出了年薪24万-30万美元的优厚待遇,合人民币达到了令人吃惊的8000元/天,实习地点在纽约。

不过,这家公司可不是打肿脸充胖子。它由美国“对冲基金之王”史蒂文·科恩创立,而这家公司的前身在2000年前后,曾创出过连续3年收益率近70%的傲人战绩。当前其资产管理规模超过300亿美元,2022年Point72位列全球对冲基金排行的第16位。

而创始人科恩也一直关注中国,2006年他即在香港成立了亚洲第一家办事处。2023年初至今,Point72已调研国内上市公司120次之多,且偏好高精特新企业;此外,今年该公司还与桥水基金、索罗斯基金等一同,加仓了部分中概股和中国资产ETF。

“目前Point72对以上问题不作评论”,在被问及是否有意进入中国内地发展量化交易时,Point72回复「市界」道。

01、量化实习生“身价”翻倍

“实习生月薪完胜了我的年薪”。最近,网友们不断被海外量化机构的“天价”实习薪资给震惊到。

今年6月底,海外高频量化交易机构SRC在纽约和上海,以月薪1万美元、合日薪4000元人民币的“天价”招聘实习生,让一众网友直呼:“太恐怖了,实习一天赚得比我一个月都多。”

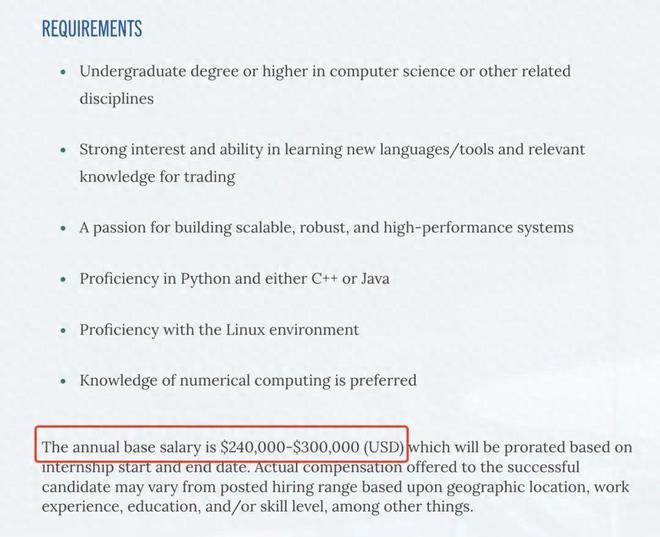

现在,全球顶尖的资产管理公司Point72竟然直接开出了“翻倍”的待遇——在其2024年暑假的实习生招聘启事中,Point72表示:量化研究和开发岗位的年薪为24万-30万美元,具体薪资按起止时间进行计算,实习地点在纽约。

值得注意的是,这一薪资换算成人民币大约174万-218万元/年,即月薪最高18万元,日薪最高达到恐怖的8181元。

▲(图源/企业官网)

「市界」注意到,在香港,Point72还开放了量化分析师实习生、量化阿尔法研究员实习生两个岗位。

其中,量化分析师实习生的申请人,须为金融、计算机科学、数学、物理学或其他定量学科的本科生、硕士或博士生。同时,候选人须会使用C++、Java、C#、Matlab、R、Python或Perl中的一种编程语言。

这一岗位的年薪在12万-18万美元之间,约合人民币88万-132万元/年。具体薪资将根据实习时长、工作地点、工作经验等因素浮动。这两个岗位的薪水,虽然只有前面量化研究和开发岗位的一半左右,但仍然是大部分人所难以企及的百万年薪。

如此高薪背后,是量化需要的人才本就稀缺。“他们(量化机构)要求的人才在各方面的素质要求都很高,比如要国内外顶级名校毕业的硕士、博士,或者在国际竞赛中获过奖。”多位熟悉量化交易的业内人士曾对「市界」解释道。

「市界」此前曾报道,该量化机构之所以开出日薪4000元的待遇,是因为招聘几乎只面向清华姚班、北大图灵班这种级别的候选人。

尚在象牙塔的实习生都如此,经验丰富的量化人才就更为稀缺了。“掌握核心技能的量化金融人才,往往被多家企业争夺,导致人才流动率高,而他们原来的雇主也必须提供更高的薪资福利才能留住人才。”国际知名金融猎头Selby Jennings指出。

时下,量化交易在国内正受到前所未有的关注,量化交易市场也正处于井喷期。在香港以“天价”薪资招贤纳士的Point72,是否也有意进入内地市场,开展量化交易?

对此,Point72回复「市界」:“目前Point72对该问题不作评论。”

回顾国内量化交易,它崛起于海外量化机构的中国籍员工回国创业。那些我们耳熟能详的百亿量化私募,其创始人或主要管理团队等核心成员,几乎都有海外求学、供职的背景。

这构成了在海外量化机构面前国内量化的相对劣势,似乎也有种被降维打击的感觉。

“说实话,海外量化机构已经干了二三十年,在策略的研发和丰富度等各个方面都比我们更好一些。”国内某头部量化私募对「市界」表示:“就期货市场而言,海外量化机构几乎可以叫‘掠夺式盈利’,可能接近70%的利润都被他们赚走了。说来也惭愧,国内量化虽然也有CTA策略,但这个预测周期都属于非高频,根本打不过人家,所以收益基本等于拱手让给了人家。”

不过,我们也无需妄自菲薄。目前来看,这些海外量化在华的管理规模较小、业绩也一般,表现出明显的“水土不服”。据中国证券投资基金业协会数据,2016-2022年间,共登记外资私募基金管理人38家,管理规模672.84亿元。当前中国私募基金的管理总规模已经高达20.8万亿元。值得注意的是,2022年无新增外资私募基金管理人。

量化私募衍盛资产在其官微的分析文章中解释道:这一方面是由于国内监管政策和体制相对复杂、个人投资者众多、投资者的风险偏好有所不同。这些因素可能导致海外机构在国内市场上的运作受到一定的限制。另一方面,国内市场的特点和规则与国际存在一定的差异,海外机构需要花费一定的时间和精力来适应和理解这些差异。

“不可否认,在策略研发等方面,海外头部量化机构确实有着更长时间的积累。但经过过去几年境内量化基金的发展,行业整体进行了大规模的人才涌入和资源投入,借助对于国内市场的专注,已经在本土战场基本追上了巨头们的脚步。”衍盛资产指出,在对中国市场的深度理解上,本土团队依然具有天然优势。

02、华尔街之狼

值得注意的是,Point72背后的老板,正是在金融业界享有盛誉的美剧《亿万》的原型、被称为“对冲基金之王”的史蒂文·科恩。

▲(史蒂文·科恩。图源/企业官网)

《商业周刊》曾评选他为“华尔街有史以来最有影响力的股票交易员”。由他创立的SAC资本 (SAC Capital,1992年成立),也就是Point72的前身,曾在1998年-2000年连续3年创造了接近70%的回报率,登顶当时对冲基金的赚钱榜。

科恩的另一个关键词是“巴菲特的反面”——即与巴菲特坚持长线的价值投资不同,科恩一直是追随短线交易。

“我不能很确切地解释它,那是对规律的认知。开始交易时,除了屏幕上的数字,我不看任何事情。我甚至不能告诉你公司是做什么的,我也不关心。我总根据自己的直觉,这完全是凭感觉的。”科恩曾如此解释自己的投资逻辑。

不过,正如《亿万》剧情中演绎的那样,超高的收益率引来不少质疑。据媒体报道,老虎基金创始人朱利安·罗伯逊曾在2004年表示,他觉得科恩的某些交易可能“不恰当”。2009年底,其前妻帕翠莎·科恩也出来指控科恩,在成立SAC前就曾涉及内幕交易。

当然,美国证券交易委员会(SEC)也一直紧盯SAC不放。据媒体报道,因涉嫌“在1999-2010年间,鼓励员工进行‘大量的、无处不在的’内幕交易”,最终在2013年SAC被检方起诉。同年11月,SAC承认所有指控,并同意支付18亿美元的罚款达成和解。此外,SAC也被禁止接受外部投资,停止顾问咨询业务。

2014年3月,SAC更名为Point72,转型为家族办公室。“科恩为解决监管问题而过渡到Point72。作为家族办公室,Point72专门管理科恩、他的家人以及符合条件的员工的资产。”该公司官网写道。

随后的2018年1月1日,Point72“解禁”归来,成为在美国证券交易委员会注册的投资顾问公司。同年2月开始接受外部资本投资,并在当年筹集了57.6亿美元。

此后,其管理规模一路上升。该公司官网显示,截至今年7月1日,其管理规模已突破300亿美元,在全球有2500多名雇员,超过175个投资团队。旗下有4种投资策略,包括多/空股票投资、系统性投资、全球宏观投资和风险投资与股权增长。

回归后的“华尔街之狼”,行事作风变得十分低调,但赚钱的本事一如当年。

据媒体统计,在2022年全球收入最高的15位基金经理中,科恩以个人收入19亿美元、主要基金11.8%的回报率,位列该榜单的第二位,仅次于城堡投资的创始人肯·格里芬(Ken Griffin),而中国投资界熟悉的桥水基金创始人瑞·达利欧以9亿美元的收入位列第8 。

不过,华尔街之狼也有“踏空”时。2021年1月底,美股游戏驿站遭到对冲基金做空,当时散户们就将矛头了指向科恩等人,并在一名叫做吉尔的人的号召下,顺利逼退了对冲基金。

随后,科恩表示“我现在要休息一下”,并注销了其推特账号。“因为他和他的家人受到威胁。”科恩的发言人彼时解释道。

此外,科恩旗下的Point 72 Ventures还投资了多家加密货币公司,例如加密货币交易公司Radkl、不可替代代币(NFT)公司Recur等。

科恩本人曾在接受媒体采访时表示:对区块链技术的颠覆性潜力十分感兴趣,因此“已经完全转换到了加密货币。”

据《福布斯》报道,随着数字资产的暴跌,仅至2021年底,美国加密货币市场就损失了近2万亿美金。科恩也在去年8月退出了加密货币交易公司Radkl。

03、加仓中国

视线拉回国内,最近,Point72频繁调研A股公司。

据「市界」不完全统计,仅在9月的前8日,“Point72”“Point72 Hong Kong Limited”等主体,就在国内上市公司的投资者关系活动记录中出现过11次;而年初至今,已出现120次之多。

「市界」注意到,最近,Point72偏爱调研科创板和具有“专精特新”标签的通用设备制造公司,例如研究智能机器人、数控专用设备的国盛智科,设计开发激光设备、自动化设备的海目星,专注于机器人技术和智能制造解决方案的埃斯顿等公司。调研次数之多、类型之专注,可见Point72对“智能科技”的看好。

这与桥水基金不同。桥水去年只调研了3家国内公司,分别是主营基建业务的浙江交科、苏州银行,以及为餐饮企业提供信息系统服务的石基信息。公开可查信息显示,今年以来,桥水也只调研了石基信息。

此外,Point72还喜欢投在美上市的中国互联网公司。据第一季度持仓报告,在Point72 HK的前十大重仓股中,中概股数量最多,且大多数为互联网企业。例如,第一重仓股为阿里巴巴,持仓约百万股,市值接近1亿美元,持仓数较上季度增长35%。

其次,百度、贝壳、欢聚,以及新东方紧随其后,分列持仓的第2-5位。此外,新建仓的还有金融科技公司富途、知乎、高途等;老的持仓还包括唯品会等。

无论是调研国内高新企业、还是“猛砸”中概股,都反映出这家量化巨头对中国资本市场的持续关注。其首席亚洲经济学家Joy Yang(杨婕)曾表示:“Steve对中国非常有兴趣,他在2017年就来到中国,进行第一手的调研。”而香港办事处也是该公司在亚洲开设的第一个办事处,早于新加坡、东京等主要亚洲城市。目前,香港也仍是其在亚太地区最大的办事处。

实际上,不止Point72。公开资料显示,桥水基金和金融巨鳄索罗斯旗下的索罗斯基金,均在各自的二季度持仓报告中,表达了对中概股和中国资产 ETF 的青睐。

具体来看,桥水基金耗资近6000万美元加仓中国大盘股ETF,此外也加仓了iShares安硕中国大盘股 ETF、iShares 安硕 MSCI 中国 ETF等。另外,拼多多、餐饮公司百胜中国、携程、蔚来等中国资产,也被桥水买入。

索罗斯基金则建仓做多阿里巴巴。此外,摩根大通、花旗、瑞银的全球顶级投行也都加仓了部分中概股。

这些全球顶尖基金公司和投行们的举动,反映了他们对美股将回调的担忧,同时,企图通过增持中国资产来平衡收益。

(作者 | 路春锋,编辑 | 韩忠强)