中国基金报记者 冯尧

一笔曾遭华为公开反对的收购案或告吹。

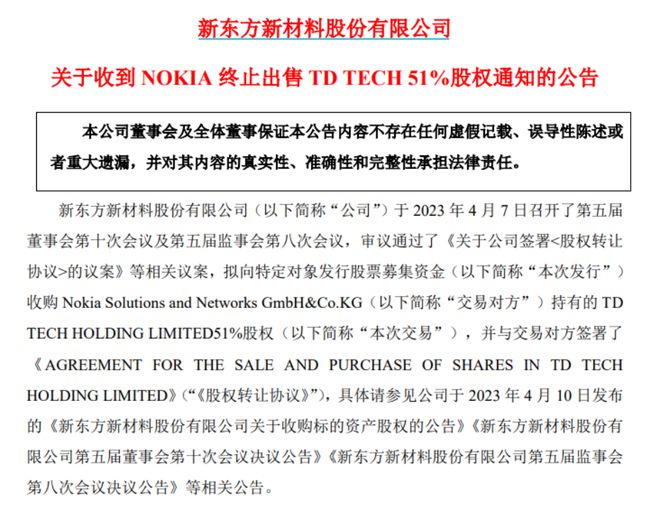

9月4日,东方材料公告披露,该公司收到诺基亚终止出售TD TECH HOLDING LIMITED(简称TD TECH)51%股权通知。按照东方材料所述,诺基亚单方面要求终止《股权转让协议》导致交易可能终止。

东方材料这一跨界收购案曾引起轩然大波。(详见本报报道: )在4月初公布当晚,这一计划即遭到TD TECH另一股东华为的激烈反对。而东方材料此次也并未明确说明,是否因华为行使了优先受让权而导致收购面临终止。

根据最初约定,本次股权收购的终止费在2900万元至8486.4 万元之间。东方材料最终是否需要支付该笔费用,目前也是未知数。

时隔5月 收购或告吹

早在今年4月9日晚间,东方材料一纸公告宣布拟收购通信巨头诺基亚所持有的TD TECH 51%股权,交易对价为21.216亿元。东方材料方面称,完成此次收购后,TD TECH将成为其控股子公司。

为了完成这一收购,东方材料还抛出定增预案。其计划向特定对象发行股票募集资金总额不超过20亿元,拟全部投向“收购TD TECH51%股权”项目。

但根据东方材料9月4日最新公告显示,该公司称近日收到交易对方(即诺基亚)的《Notice of Termination of the SPA》,其单方面要求终止《股权转让协议》,本次交易可能终止。这距离当初收购计划公布的时间不足5个月。

这笔收购案曾引起轩然大波。就在东方材料公布预案当晚,TD TECH剩余49%股权持有者华为火速在其官网上发表声明,直言“没有任何意愿及可能与新东方新材料合资运营TD TECH”。

华为方面当时表示,与诺基亚运营TD TECH是基于双方的战略合作与双方技术实力、全球的销售与服务能力。而作为TD TECH的股东,华为认同诺基亚出售股权,但购买股权者要拥有同样的战略能力才具备延续既有合作的基础。

在声明中,华为透露正在评估相关情况,有权采取后续措施,包括但不限于行使优先购买权、全部出售股份退出、终止对TD TECH及其下属企业的有关技术授权。华为当时这一表态,实际上为这一收购案增添巨大变数。

据了解,在治理结构方面,诺基亚向TD TECH提名包括董事长在内的4名董事,华为向TD TECH提名3名董事。在经营管理方面,由该公司董事会聘任高级管理人员,其中部分高级管理人员由诺基亚、华为分别推荐。

华为的公开表态也引来监管层关注。4月9日、4月10日,上交所火速下发两份监管工作函,要求东方材料就跨界收购合理性、标的公司业务、标的公司财务情况及交易作价、交易相关款项支付、优先受让权条款、前期股价波动等加以说明。

自东方材料这一收购计划公布后,其股价连续三天跌停。此后,齐股价也持续低迷,价格曾一度“腰斩”。

华为是否行使优先受让权?

对于此次收购面临终止,东方材料并未指明原因。东方材料在此前的公告中提及,TD TECH公司章程中约定了股东的优先受让权条款。而在2023年4月10日,诺基亚已向少数股东华为发送了关于是否行使优先受让权函件。

但截至8月18日发布半年报时,东方材料仍表示,TD TECH公司51%股权发行收购的相关工作及与相关方的沟通尚在进行中。截至报告出具日,该公司尚未从诺基亚收到华为是否行使优先受让权的回函。

实际上,“是否收购华为行使优先受让权”,也是投资者最为关心的问题。自这一股份收购案披露之后,投资者对后期进展予以了高度关注,在此前的业绩会上,投资者提问基本围绕这一核心问题。

而东方材料方面也曾在风险提示公告中表示,此次交易存在少数股东华为主张优先受让权从而导致交易无法实施的风险。同时,东方材料还提及,华为官方声明中除行使优先收购权外,拟采取的后续措施包括全部出售股份退出,如引进其他投资者会增加不确定性,TD TECH的股权结构将发生变化。

此外,东方材料还提及另一风险:华为官方声明提及拟采取的后续措施包括终止对TD TECH及其下属企业的有关技术授权。

据悉,TD TECH与华为存在战略合作。华为不仅对该公司系列化产品早期研发提供了技术支持,同时也是部分TD-LTE产品的元器件供应商和基站设备硬件供应商、TDLTE专网解决方案的渠道商,并提供了定制终端的部分整机供应和软件授权。

终止费条款会否执行?

东方材料本次交易面临终止,有何后续风险?该公司在早前回复上交所的问询中表示,此次与诺基亚签订的《股份转让协议》约定了终止费条款。

根据条款,东方材料需支付终止费的情形主要包括:未按照协议约定完成第二次董事会批准(“第二次董事会”指上市公司董事会对标的公司的审计报告和评估结果以及与交易有关的其他事项的批准)或股东大会审批等情形。

而终止费的金额区间为2900万元至8486.4万元。而根据东方材料最新披露的中报显示,该公司货币资金为2.32亿元。

东方材料此次在公告中仅表示,将积极推动终止本次交易的后续事项,视情况进一步采取法律措施,维护公司及公司股东的合法权益。

据了解,东方材料主营业务为油墨及胶黏剂的生产和销售,但盈利状况并不理想。2020年至2022年,公司分别实现营业收入4.15亿元、3.95亿元、4.04亿元;而其归母净利润则分别为4977万元、5569万元和1971万元。而在今年上半年,其归母净利润仅为813万元,同比下滑16.87%。

正是基于主营业务存在下滑迹象,东方材料才盯上TD TECH股权,试图跨界寻找新的增长点。不过,从TD TECH股权收购本身来看,不仅华为不认可,就连东方材料的独董也有不同看法。该公司独立董事李若山此前曾出于审慎考虑,对这一董事会议案选择弃权。

该人士当时给出的理由是,TD TECH主要业务板块包括行业无线、终端产品定制及物联网,但东方材料目前主要是制造油墨为主,“赞同公司未来技术迭代,专业转型,向数据化,人工智能等方向发展,解决产业融合会存在相当多不确定因素,需要系统方案”。

而东方材料的跨界尝试不仅于此。就在8月22日,该公司再度发布公告称已出资1000万元投资设立了全资子公司“东方超算科技有限公司”,目的是“实现公司主营业务向多元化、科技化的战略转型升级,从而推动公司长远、 高质量地发展”。

编辑:乔伊

审核:木鱼

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)