内容提要:

降低存量房贷的三个基本原则,决定了只有部分存量房贷可以下调利率。截至2023年6月,存量房贷有38.6万亿元,但居民定期存款超过了93.81万亿。这一轮降低存款利率与首套存量房贷利率的结果是,银行至少会增加1525亿元净息差收入,居民和企业至少会减少1525亿净息差收入。中国特色的降息政策,对经济将产生哪些影响?

今年以来,促进经济复苏的各种政策与措施出台了一箩筐,但市场信心依然低迷,经济复苏依然迟缓。7月份社会商品零售额同比增幅从6月份的3.1%回落到了2.5%,商品出口同比下降15.4%,CPI同比下跌了0.3%。8月份27城商品房销售量同比下降了28.5%%,经济景气指数PMI制造业持续5个月处于收缩区,非制造业持续5个月回落。

在严峻的经济形势中,存在严重路径依赖症的决策者拿出的所有决策,均为此前使用过的老招数。比如,最近准备降低存量房贷利率了。但在下降之前,先下调了定期存款利率,为银行腾出存贷差空间来做好下调存量房贷利率的准备。

于是乎,很多投资者和财经博主兴奋了,口嗨了。他们疾呼:降息逻辑是给老百姓省钱,是利好促进消费与投资。

不知道受了多少苦,吃了多少亏,怎么还如此天真幼稚,不长记性呢?

做经济分析的,我们在做结论之前,是不是应该先算算账?

一、降低存量房贷的三个基本原则,决定了只有部分存量房贷可以下调利率

8月31日晚间,中国人民银行、国家金融监督管理总局重磅官宣,降低存量首套房贷利率!

通知称,自2023年9月25日起,存量首套住房商业性个人住房贷款的借款人可向承贷银行提出申请,由该银行新发放贷款置换存量首套住房商业性个人住房贷款。

存量房利率下调不同于新发贷款那么简单,虽然各行具体细则还未公布,但综合起来,至少有三个基本约束条件:

一是下调范围限制为首套住房贷款;

二是调整后利率加点幅度不低于原贷款发放时所在城市首套利率政策下限的限定条件;

三是由借款人主动向银行提出申请。

二,截至2023年6月,存量房贷有38.6万亿元,但定期的居民存款超过93.8万亿

这是一场一边降低存款利率一边降低贷款利率的结构性博弈游戏,要弄清楚这场游戏真正的受益者和对经济的最终作用,首先我们要从针对存贷款范围进行定量分析。

2023年二季度末,人民币房地产贷款余额53.37万亿元,同比增长0.5%。其中房地产开发贷款余额13.1万亿元,同比增长5.3%。个人住房贷款余额38.6万亿元,同比下降0.7%。

截至2023年6月底,人民币存款余额为278.62万亿元,其中住户和非金融企业存款余额分别为132.24万亿元、79.52万亿元,其他为机关团体、财政和非银行金融机构存款。

在住户和非金融企业存款余额中,定期存款分别为93.81万亿元、53.58万亿元,占存款余额比重分别为33.7%和19.2%。

三、这一轮降低存款利率与首套存量房贷利率的结果是,银行增加了1525亿元净息差收入,居民和企业减少了1525亿净息差收入。

存量房贷受惠的是首套存量房贷。有人认为在存量房贷中首套房贷占比80-90%,这是非常无知的推算。因为按照央行公布的数据,在今年的新发放的个人房贷中,首套房贷款占比约90%,但此前特别是疫情前炒房热时,首套房贷占比要低很多。

根据2019年央行调查统计司城镇居民家庭资产负债调查课题组在《中国金融》撰文的数据,2019年我国城镇家庭住房拥有率为96%,其中持有一套住房的家庭占54.7%,持有两套及以上住房的家庭占41.5%。我国购房高峰期发生在最近15年,房贷期限为20-30年。据此推算,二套房及以上贷款占比,最低为30.1%。亦即实际能够下调房贷利率的存量房贷,不会超过70%。按照38.6万亿存量房贷计算,其中只有不超过27万亿元的存量房贷能够享受下调贷款利率的优惠政策。

按照银行的测算,存量首套住房商业性个人住房贷款利率调整后,平均降幅大约为0.8个百分点。比如原利率5.1%的存量房贷,大致可以降至4.3%,27万亿首套房存量房贷一年可以节约贷款利率2160亿元。

9月1日,按照已经公布下调存款利率的11家银行的执行情况看,均将中、长期定期存款挂牌利率进行了下调。其中,3年期、5年期下调幅度高于6月份 3年期、5年期均下降0.15个百分点的下调幅度。而这一次,均下调25个基点!

下调定期存款利率,是没有任何限制性条件的普遍性下调,93.81万亿元的定期存款利率,平均下调25个基点,意味着银行一年少支付存款利息2345亿元。如果计入53.58万亿元的企业定期存款,则银行一年将少支付存款利息3685亿元。

亦即通过这一轮存款利率与房贷存量利率下调的政策博弈,以国有资本为主的银行系统,一年可以少支付定期存款利息3685亿元,同时少收入房贷利息2160亿元。银行因此可以增加净息差收入1525亿元。

站在居民的角度,降低存款利率,减少了利息收入2345亿元,通过下调存量房贷利率,最多可以少支付房贷利息2160亿元,但一年下来,还是减少了净利息收入185亿元。

站在整个市场主体----即存款人和贷款人的角度来看,存款人减少了利息收入3685亿元,同时减少了房贷利息支出2160亿元,意味着一年减少了净利息收入1525亿元。而这1525亿元,通过这一轮存贷款利率下调所进行的收入结构性调整,被轻松地从居民和企业口袋,转入了银行的保险箱。

当然,由于降低定期存款利率是无条件普遍性的,降低存量房贷利率是有条件部分性的,把握首套房的认定尺度、计算降低存量房贷利率的具体点数都掌握在银行手中,加之一定会有部分贷款人因为消息与文化程度所限,无法申请降低存量房贷,所以,银行的净息差收入比我们计算的必然要多,居民和企业减少的净息差规模必然比我们计算的要大。

四、中国特色的降息政策,对经济将产生哪些影响?

中国新闻网认为,存贷利率双降,被业内认为是非常罕见的重磅房贷政策创新。对借款人来说,可节约利息支出,有利于扩大消费和投资。对银行来说,可有效减少提前还贷现象,减轻对银行利息收入的影响。同时,还可压缩违规使用经营贷、消费贷置换存量住房贷款的空间,减少风险隐患。

人民网认为,可以引导商业性个人住房贷款借贷双方有序调整优化资产负债,提振住房消费意愿和能力。

为恒大2.4万亿负债贡献了几千万(年薪),现在一边学习小粉红一边卖洗发水的任泽平则认为,这一系列政策组合拳,力度为过去十年之最,万众期待,真金白银,诚意满满。房地产政策正迎来历史性拐点。

但我并不认同这些套话。

第一、楼市不会因此出现拐点。

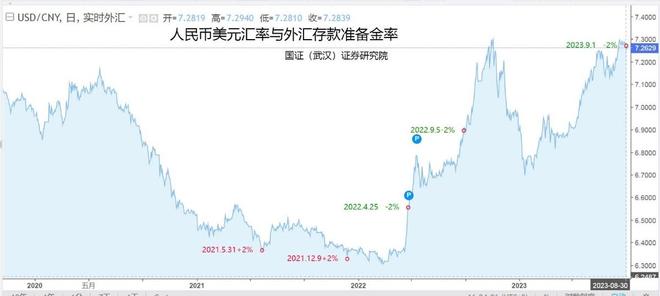

我认为,两年多了,我们每一个政策措施的出台,都是诚意满满,都是真金白银,都是在希望化解债务风险,刺激居民消费,推动经济增长。但我们必须承认,LPR利率已经下调五次了,房地产救助政策工具箱里的基本出尽了,但大家看看国证(武汉)证券研究院制作的这张“本轮货币政策宽松期降息对商品房销售量的影响”图表,为什么伴随利息持续降低,商品房销售量不仅没有回升,反而持续下降呢?

从逻辑角度讲,前五次降息都没有刺激楼市需求,第六次就一定能刺激需求?我们必须承认,房地产行业已经陷入囚徒困境。逻辑上、现实中,所有的救市政策已经在市场规律面前失效。中国房地产市场的规模扩张可能已不复存在,存在的只有结构性调整机会。尊重市场规律,取消限跌令,才是管控房地产风险的必由之路。具体分析,请阅读《降价出清,是走出房地产囚徒困境的唯一道路》一文。

第二、没有扩大消费和投资的效果。

前面我们分析了,这一次存贷利率双降,原本就是对银行与居民企业之间、居民企业之间、居民存款人和贷款人之间存量利益的结构性调整,国家并未注入任何增量利益。而且实际操作有利于银行而不利于居民。最后的结果是银行至少可以增加净息差收入1525亿元,但居民最少会损失净息差收入185亿元,企业会损失利息收入1340亿元。

这种割肉补疮的游戏,割掉居民和企业的肉来补存量房贷的风险,关键是割下来的肉,比补进存量房贷的肉还要多41.4%,而多出来的肉被银行吃了。

净息差。构成了居民的可支配收入和企业的利润。通过存贷利率双降游戏,居民的可支配收入减少了,企业的利润也减少了,如何能达到扩大消费与投资的效果呢?

第三、能化解存量房贷风险和提前还贷对银行利润的冲击。

这两年我们不断在降低LPR,新发贷款利率也在随LPR的下降而下降。这就造成了存量房贷的利息支付负担过重,以及越来越多的存量房贷提前还贷,导致银行高收益的房贷余额减少,银行贷款利息收入减少,威胁到银行净息差收入。前面我们介绍过,2023年6月全国个人住房贷款余额38.6万亿元,同比下降了0.7%。

存贷款利率双降,通过减少住户和企业定期存款利息支出,来弥补降低存量房贷利率所导致的利息收入的减少,同时,成本的降低还超过了收入的减少,这步棋不用银行拿出一分钱,却起到了一箭双雕的效果。一方面降低了存量贷款利率,降低了这部分贷款人的利息负担,部分化解了债务风险。另一方面化解了居民提前还贷对银行贷款利息的威胁,还直接为银行每年增加1525亿元的净息差收入。

第四、将推动资产收益率下行。

存贷款利率不断下调,利率中枢将受制于政策利率脉冲进一步下探。除存款之外,收益型保险,债券,包括股权收益率,必将随之下行调整。

此前受到政策利率连续下调冲击,10年期国债收益率一路下行,已经冲进“2.5%”时代。

第五、将推动汇率下行。

利率中枢下行必然导致中外利差扩大,从而继续刺激资本外流,导致人民币价格下行。央行已经考虑到这轮流动性宽松预期叠加利率中枢下移对汇率的冲击, 9月1日央行官宣调降外汇存款准备金率2个百分点到4%。

消息披露后,人民币美元汇率迅速从7.2589回升0.2%到7.2446,但中午开始复跌0.3%到7.2661。至截稿时间9月1日下午5点,为7.2613。

年初,我预测年内汇率将在6.7-7.2之间宽幅波动。但人民币降息的力度超过预期,中美与中欧脱钩的进度也超过预期。基于最新的国内外形势,我们认为年内人民币美元汇率可能将在6.9-7.3水平双向宽幅波动。

【作者:徐三郎】