阿里影业宣布收购大麦,预计交易于今年第四季度完成。

9月19日,阿里大文娱集团旗下阿里巴巴影业集团有限公司(阿里影业,1060.HK)发布公告称,于当日与阿里巴巴集团控股有限公司(阿里集团)的全资子公司阿里巴巴投资有限公司签订股份购买协议,阿里影业将附条件收购经营“大麦”品牌的Pony Media Holdings Inc.(目标公司)的全部股权。

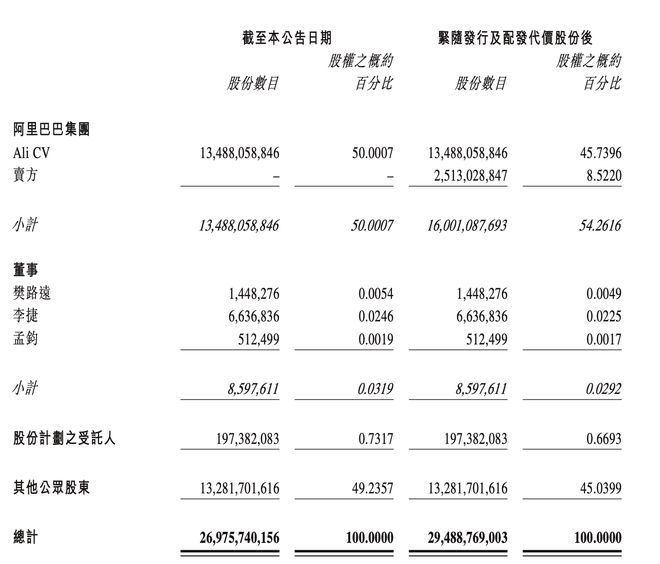

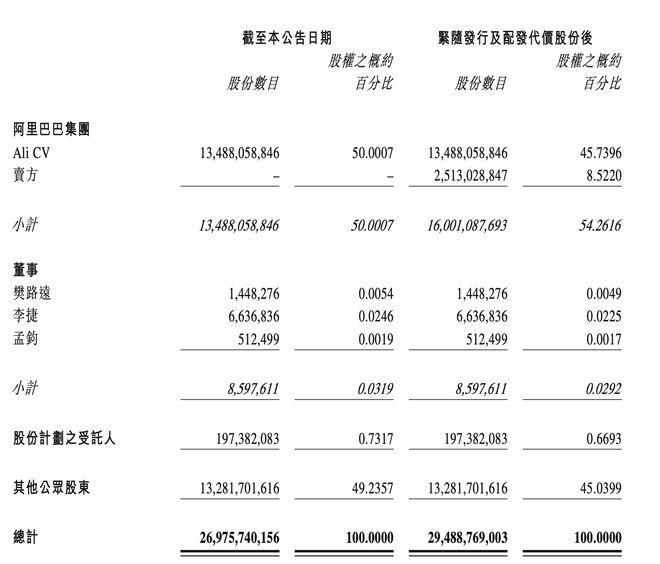

公告称,本次交易总对价为1.67亿美元(折合约13.07亿港元),阿里影业将按每股0.52港元(为签约日之前公司在香港联合交易所有限公司股份连续30个交易日的成交量加权平均价格)向阿里巴巴投资有限公司发行约25.13亿股普通股。紧随本次股份发行完成后,阿里集团在阿里影业的持股比例将增加至约54.26%。

此次阿里影业收购的代价股份占公司已发行股本总额约9.3%,占经发行及配发代价股份扩大的公司已发行股本总额约8.5%。摩根大通证券(亚太)有限公司担任阿里影业的财务顾问。

公告提及,本次交易取决于特定交割先决条件的达成,包括获得特别股东大会上独立股东的投票批准,并预计于2023年第四季度完成。

据悉,Pony Media Holdings Inc.(及其附属公司)是一家现场演出供应商,通过经营“大麦”品牌,业务涵盖演唱会、音乐节、现场表演、戏剧、体育赛事及展览等,该公司的业务也遍及现场演出全链条,包括演出制作、主办、推广及票务等,当前已累计服务180万场演出,并拥有逾1亿名注册用户。如果将时间再往前推,大麦网成立于2004年,于2017年被阿里集团全资收购,纳入阿里大文娱战略版块。

阿里影业称,将通过扩大“大麦”品牌在活动主办及推广、场地运营及艺人经纪等现场娱乐产业价值链的上游影响力,进一步打造其线下娱乐业务的品牌知名度。

阿里影业也在公告中披露了Pony Media Holdings Inc.的经营业绩,受疫情对线下娱乐活动的影响,该公司过往财务表现有所波动,2021年、2022年及2023年3月31日止财政年度分别录得收入为人民币1.33亿元、3.04亿元及2.28亿元;净亏损分别约为5.77亿元、1.41亿元及2.29亿元。

值得关注的是,2022年2月,阿里影业曾发布公告,正式为大麦提供全方位独家委托运营服务,双方基于资源协同、场景互联、客户共享等业务优势,进一步升级联合运营模式。委托运营服务协议自2022年4月1日开始,阿里影业预期会在交割后终止委托运营服务协议。

阿里影业称,撇除以股份为基础的报酬的影响及就委托运营服务协议的影响,Pony Media Holdings Inc.2021年、2022年及2023年3月31日止财政年度的净亏损分别为3.22亿元、1.38亿元及0.99亿元。

公告显示,尽管Pony Media Holdings Inc.近三个年度一直亏损,但近期业务已明显恢复。截至2023年6月30日止三个月,该公司录得交易总额(GMV)逾40亿元,超过2023年3月31日止财政年度交易总额约30亿元。

阿里影业总裁李捷表示:“我们相信这笔交易将为新阿里影业开启一个新篇章。在本次交易前,我们已经通过独家委托运营服务协议与大麦建立了深厚的合作关系,积累了超过2000万名淘麦VIP会员。该交易完成后,我们将持续整合行业资源,扩大我们在产业链中的影响力,以科技创新驱动发展,最终为我们的客户和股东创造价值。”

今年7月,阿里影业发布的截至2023年3月31日止的财报年度报告显示,该公司收入约35.20亿元,基本与往期持平。报告期内,受累于该集团持有的上市股权投资导致的损失,阿里影业录得亏损2.91亿元。剔除该非常规损失后,经调整EBITA则维持盈利约2.95亿元。

截至收盘,阿里影业报0.550港元/股,总市值148.37亿港元。