伴随iPhone 15系列和华为Mate 60系列发布后的口碑分化,果链巨头们似乎又站在一个历史节点上——苹果的光环终会消失,如何寻找下一个业绩增长点成为它们共同的课题。

iPhone 15系列发布以来,截至2023年9月21日,苹果市值为2.72万亿美元,较其发布会前最高市值跌去了11.3%,但相比往年发布会后苹果股价下探10%-20%的惯例,其实并不足为奇。

毕竟拉长时间线来看,苹果不论业绩还是市值,都延续着一条清晰的上升路径。且9月22日iPhone 15系列正式发售,预约早8点取货的果粉们也依然在旗舰店门口大排长龙,有网友评论道“说好的不买苹果呢?”

这两年,真正受伤的是A股的果链公司。

2021年以来,果链几大巨头——立讯精密、蓝思科技、歌尔股份、领益智造的最新市值距最高点缩水54%至73%不等,49家苹果概念股总市值缩水超8000亿元,且无改善的迹象,许多果链企业还出现明显的净利润下滑。

与之形成鲜明对比的是,华为Mate 60系列空降后,资本市场对于“华为概念股”热烈追捧,供应链上也频传Mate 60系列提高备货量的消息。

从多年前“傍上”苹果后股价与业绩齐飞,到如今股价与业绩齐降,再次站上转折点的果链巨头们,都经历了什么,又在各自寻找什么样的出路?

01、被苹果带飞的果链

早些年的果链龙头,和苹果之间是相互成就的。

2010年苹果发布的iPhone 4进入中国市场,此时,从2007年开始为第一代iPhone代工的富士康,还是国内最大的苹果代工厂商。

多年探寻,苹果在国内拥有越来越多的供应链合作伙伴,它们被视为中国制造的优秀代表,在A股备受追捧,还拥有一个共同的名字——“果链”。

截至2023年9月19日,A股5279家上市公司中,苹果概念股有49家(Wind苹果产业链板块),合计市值2.22万亿元,占整个A股的2.55%。

而提及苹果概念股时无法绕开的“苹果依赖症”,从数据角度到底是什么概念?

纵观这49家苹果概念股,第一大客户销售收入占比均值为25.45%,而整个A股第一大客户收入占比均值为9.16%——前者几乎是后者的3倍。

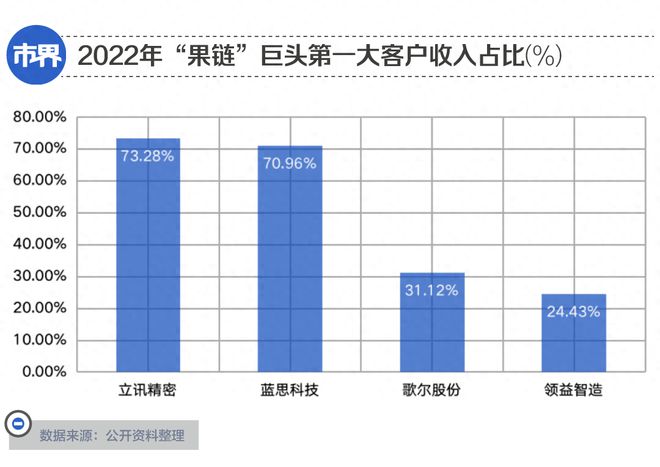

在第一大客户收入占比由高到低排序,且总市值大于400亿元的苹果概念股中,鹏鼎控股、立讯精密、蓝思科技、歌尔股份和领益智造排在前五,第一大客户收入占比依次从78.41%到24.43%不等,其中鹏鼎控股又与富士康关系匪浅,通常不单独描述,因此另外四家也成为外界津津乐道的果链四大巨头。

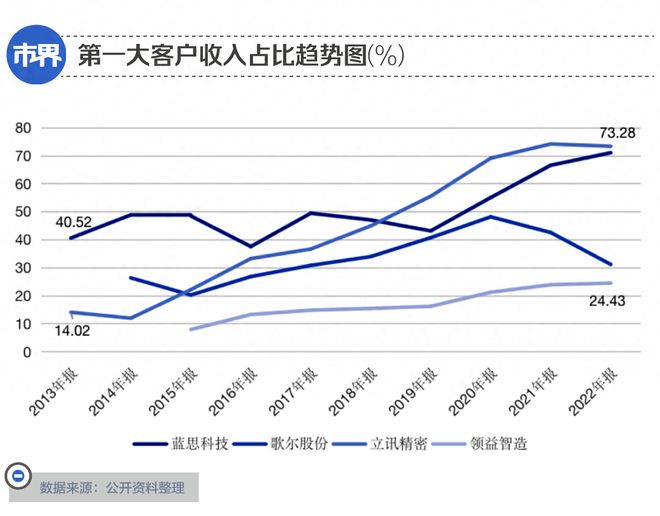

值得注意的是,上图中歌尔股份第一大客户收入占比在2020年还高达48.08%,之后因为多元化布局和苹果Airpods砍单才有所下降。

那么立讯精密老板王来春、蓝思科技老板周群飞、歌尔股份老板姜滨以及领益智造老板曾芳勤,都是如何一步步“站在”库克身后的?

在富士康打工10年,王来春最初只是一个普通的工厂女工,获得郭台铭的赏识并离开富士康后,她成立了立讯精密,从接手一些富士康完不成的订单开始,逐渐渗入苹果供应链。

2010年以“苹果概念股”的身份上市以来,立讯精密从MacBook连接线开始,陆续开拓了iPad连接线、iPhone转接头、AirPods组装业务和iPhone组装业务等等,最终拿下“苹果代工之王”的称号。

同样从流水线上走出来的周群飞,凭早年的技术积累在玻璃行业不断寻找机会,最终以摩托罗拉一款V3手机为起点,进入了手机防护视窗玻璃这个细分赛道,也赶上了2007年在国内寻找手机玻璃供应商的苹果,近期有消息称,其计划从iPhone玻璃面板业务扩大至iPad触控模块。

不同于从工厂起步的王来春与周群飞,领益智造的创始人曾芳勤在21世纪初就拥有留学背景,也担任过多家公司高管和美国美时精密加工的中国区域总经理,看准机会后辞职成立了领益制造的前身领胜电子,从模切业务逐步拓宽至冲压、紧固件和组装等业务,并从2008年开始进入苹果供应链。

除了“库克背后的这三个女人”,坐落于山东潍坊、由姜滨姜龙兄弟俩创立的歌尔股份,也是颇有故事的果链一员。

坊间传闻,姜滨的发家史颇为神秘,上世纪90年代其所在的潍坊市无线电八厂倒闭后,姜滨召集了妻子和几个同事,共同开始创业,从话筒元器件开始,到布局于音响设备,再之后开始在无线蓝牙耳机领域有所积累。2010年歌尔股份开始获得苹果订单,陆续为其供应声学组件、有线耳机、AirPods系列产品。

无一例外,苹果给他们带来了大幅提升的业绩、高涨的市值,以及果链光环带来的众多附加。

2010年到2022年,立讯精密的收入翻了20倍,净利润则有近百倍的跃升,市值一度突破4500亿元,反超富士康成为果链中的老大;蓝思科技的收入和净利润则从2011年开始分别翻了8倍和4倍,最高市值在2000亿元左右,为果链中的“肩部”。

歌尔股份的收入和净利润更是从2009年开始分别翻了93倍和40倍,最高市值一度突破1800亿元;领益智造则从2008年开始收入翻了62倍,净利润在最高的2020年一度翻了35倍,市值巅峰在1000亿元左右。

更重要的是,几家公司业绩飞涨的过程中,苹果占据的分量大体上呈上升趋势——近十年来,上述几家公司第一大客户贡献的业绩占比从平均27.27%增至2021年最高时的52%,2022年才小幅降至50%,但仍占据了半壁江山。

凭借台前的业绩,王来春、周群飞、曾芳勤和姜滨纷纷登上胡润富豪榜,巅峰时期身价在370亿元到580亿元不等。

但更受益的其实还是苹果,其智能手机在全球的出货量从2011年开始翻了2.6倍,收入翻了3.6倍,净利润更是翻了3.9倍。最新数据显示,苹果市值已达到2.78万亿美元(约合人民币19.96万亿元),相当于整个A股49家苹果概念股总市值的近9倍。

02、辛苦钱越来越难赚

在众多显而易见的好处背后,成为果链的一员之所以伴随众多争议,也是因为越来越被动的姿态,以及“更多鸡蛋放在同一个篮子里”的隐患。

上述果链企业中,立讯精密和蓝思科技最为极端。2022年第一大客户收入占比已经达到惊人的73.28%和70.96%,相当于绝大多数业务都围绕着苹果这一最重要的客户在开展。

果链们倾情投入,但精明的库克在选择合作伙伴时总是有所“制衡”——即为同一个产品选取多家供应商,以此分散风险,并在供应商相互压价争夺订单的过程中降低成本。当然,从苹果的角度来看库克的“制衡术”无可厚非,但对众多果链企业而言却不是好事。

Wind数据显示,近10年来果链四大巨头的盈利能力呈现跌宕下滑的明显趋势,2023年上半年的平均毛利率和净利率仅为13.71%和4.17%,已分别较10年前降低了9.9个百分点和6.43个百分点。

其中蓝思科技和歌尔股份降幅最大,毛利率分别减少15.26个百分点和19.56个百分点,净利率则分别降低15.48个百分点和12.27个百分点。2023年上半年,歌尔股份的净利率仅有0.91%。

领益智造则是相对特殊的存在,2015年其毛利率触底后走出一段上升趋势,2019年以来虽然有所下滑,但最新数据显示,其20.49%的毛利率和8.15%的净利率在四家公司中均处于最高,较10年前的“垫底”而言属漫长但成功的一次反超。

值得注意的是,领益智造2022年来自第一大客户收入占比只有24.43%,为上述四家公司中最低,受苹果的牵制较少,但2016年以来第一大客户收入占比也保持逐年上升的趋势。

盈利能力下滑、收入集中的风险外,果链企业还需要承担相当大的资本投入,以及由此产生的一系列风险。

数据显示,2011年到2023年6月末,果链四大巨头的固定资产均值从15.9亿元增至275.54亿元,增长了16倍,远高于A股同行业(电子元件)236家上市公司同期固定资产3倍的增长幅度。

在这其中,苹果收入占比最高的立讯精密,固定资产投入也最大。其固定资产规模从2011年的4.13亿元增至2023年6月末的438.93亿元,翻了整整106倍。

但大量资本投入能否再带来可观的回报还是一个未知数,而苹果一旦“翻脸”,果链企业不仅会出现直接的业绩下滑,还要承担对应资产的巨额减值风险。

比如被苹果踢出果链的欧菲光,2020年到2022年的资产减值损失合计达到60亿元,其中主要涉及的就是固定资产、存货、无形资产和在建工程的减值;2022年11月Airpods Pro 2遭苹果砍单的歌尔股份,也在年末计提了17.83亿元的存货和固定资产减值损失,成为当年净利润腰斩的主要原因。

国外同样有着被苹果“抛弃”的案例——一家叫做GTAT的美国零部件供应商曾与苹果之间达成一项价值5.78亿美元的人工蓝宝石供货协议,该部件计划搭载于当时的iPhone6/6s,但因为双方最终未能谈妥,GTAT在2014年申请了破产。

其创始人斯奎勒当时的口供文件中提及,苹果一开始想要购买大量的蓝宝石熔炉,这也是GTAT原本最主要的业务,但几个月后苹果将合作协议更改为直接从GTAT采购蓝宝石材料,相当于要求GTAT从设备供应商转变为材料供应商,而这种转变也是斯奎勒认为导致双方合作走向终结的主要原因。

与此相似,告别果链后,欧菲光员工总数从2019年末的3.64万人降至2022年末的1.26万人,减员幅度高达65%。

随着收入增长、来自苹果收入占比的提高,果链与苹果之间的绑定也愈加深度。此时逐年下滑的盈利能力和逐步提高的资产投入风险,就像“温水煮青蛙”,无法成为果链企业突然放弃眼前巨额订单的理由。

果链巨头们只能裹挟在失去苹果的风险之中,越陷越深,骑虎难下。

03、艰难的“去苹果化”

就像苹果总是在商言商,对供应商没有绝对的忠诚,果链巨头们也并非没有尝试过“把鸡蛋放在不同的篮子里”,而智能汽车、VR和光伏几个赛道,正在成为果链们普遍押注的对象。

和苹果绑定最深的立讯精密,早年间就在汽车领域布局业务,在2021年明确提出了“三个五年”的战略,最终目标是在第三个五年内成为全球零部件Tier1领导厂商。

但目前计划入局Tirer1厂商之列显然不具备先发优势,立讯精密也曾在投资者互动平台上表示,与老牌Tier1汽车厂商相比,自身在采购电子物料时面临成本更高、利润更薄的问题。

蓝思科技在智能手机玻璃盖板之外,选择了新能源汽车、智能头显以及光伏三个大赛道作为多元化转型的目标领域,主要产品还是以应用于不同领域的各种屏幕、玻璃为主,也包括部分零部件的组装。

除此之外,歌尔股份从2012年开始布局VR为代表的智能硬件业务,先后成为索尼旗下PSVR、Meta旗下Oculus和字节旗下Pico的重要供应商;领益智造则在电子及通讯业务外选择发力汽车和光伏赛道,2021年以来先后投资数十亿元于新能源汽车领域的多个项目。

“去苹果化”一定程度上已经成为果链巨头们努力的一个重要方向,但距离欧菲光的“教训”已经两年半,果链们在“去苹果化”的路上有什么样的成果?

从最新数据来看,2023年上半年立讯精密汽车和通讯业务板块分别贡献了32.07亿元和61.37亿元收入,同比虽有大幅上涨,但占总收入比重分别只有3.27%和6.27%。

蓝思科技2023年上半年来自新能源汽车及智能座舱、智能头显及智能穿戴的收入分别为22.82亿元和11.91亿元,同比分别增长54.98%和下滑4.48%,占总收入的比重合计达到17.21%。

2022年11月刚刚遭遇苹果砍单Airpods Pro 2的歌尔股份,2023年上半年以VR/AR为代表的智能硬件业务贡献了超过6成的收入,但同比增幅为18.17%,较上年同期的92.27%有断崖式下滑,叠加几项业务毛利率不同程度的下滑,上半年净利润降幅达到惊人的79.71%,失去部分苹果业务的打击显而易见。

领益智造虽然来自苹果的收入占比相对有限,但2023年上半年来自汽车和光伏两个新赛道的收入分别为7.13亿元和9.14亿元,在整体收入中的占比也只有11.96%。

值得注意的是,伴随近几年供应链“外迁”的大背景,几家果链巨头都还在以真金白银持续加码、竭力维持自身在苹果供应链中的位置。

2022年末,蓝思科技和歌尔股份在越南的子公司总资产分别达到26.89亿元和41.08亿元,收入分别为27.03亿元和180.07亿元。

▲(王来春)

截至2023年6月末,立讯精密计划在越南投入的工程款累计已超过37亿元,包括分布在越南云中、义安的工厂;领益智造则选择在印度设厂,投资款也已达到数亿元。

回看欧菲光的惨痛经历,仍然鲜明——被剔出果链队伍后,主营摄像模组的欧菲光,收入从2019年的519.74亿元降至2022年的148.27亿元,2023年上半年同比继续下滑18.79%,净利润更是已经连续亏损了3年半。

2022年下半年欧菲光试图重整旗鼓,高调进入智能汽车领域,但元气大伤、市值跌去77%后,欧菲光的多元化显然来得有些晚了。

某种程度,果链巨头们一边竭力寻找下一个业绩增长动力,一边被苹果业务裹挟至海外投资设厂,试图吃尽苹果带来的最后一波红利,无形中却又加重了押注。

(作者 | 林夏淅,编辑 | 刘肖迎)