21世纪经济报道记者王媛媛、实习记者兰滨胜 上海报道

国泰君安的公募基金业务即将再下一城。

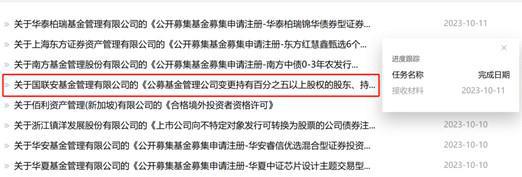

近日,证监会官网显示,关于国联安基金的《公募基金管理公司变更持有百分之五以上股权的股东、持股不足百分之五但对公司治理有重大影响的股东或者实际控制人审批》,材料已获接收。来自上海市市场监督管理局的公示则显示,2023年9月,国泰君安证券与安联集团签署《股权转让协议》,约定由国泰君安收购安联集团所持有的国联安基金49%的股权。

国联安基金上报关于股权变更的申请资料 来源:证监会官网

据了解,国泰君安是国联安的初创设立股东。若这笔股权受让顺利完成,意味着国泰君安将时隔6年“重返”国联安,而作为国内首家“一控一牌”的券商,国泰君安也将实现“一参一控一牌”。

国泰君安“重返”国联安

国联安历经多轮股权变动。

国联安基金成立于2003 年,成立之初,国泰君安和安联集团分别持有67%、33%的股权。2008年,国泰君安将持有的国联安基金16%的股权转让给安联集团后,国泰君安持股比例变更为51%。

2017年,意欲接手华安基金的国泰君安,受制于“一参一控”的要求,交易迟迟无法正式推进。于是,国泰君安将国联安基金的51%股权以10.45亿元转让给了太保资产,国联安也因此又成为国内第一家双保险股东结构的公募基金。

随后,证监会核准上海电气(集团)总公司将其持有的华安基金20%股权转让给国泰君安创新投资有限公司。次年12月,国泰君安终于实现了对华安基金的直接持股。而后,国泰君安资管也获批了公募资质。

2022年10月,国泰君安历时八年,终于拿下华安基金控股权。加之此前,其旗下资管子公司已手握公募牌照,国泰君安成为“公募新规”后业内首家“一控一牌”的券商。而此次交易倘若顺利完成,国泰君安将实现“一参一控一牌”,安联集团则将全身心投入到其8月新投资的公募子公司安联基金中。

2022年5月,《公开募集证券投资基金管理人监督管理办法》及其配套规则正式实施。在原有“一参一控”的体系下,放宽了公募牌照的申请限制,即同一集团在参股一家公募基金管理公司、控股一家公募基金管理公司的基础上,还可以再通过旗下资管类子公司申请公募牌照。

今年以来,基金公司股权变更频频出现。证监会官网显示,年内已有9家基金公司的股权变更或者实际控制人变更获得批复,另外还有6家基金管理人年内申请拟变更5%以上股权及实际控制人,正在排队走审批流程。

零售客户量靠前的国泰君安能否助力国联安?

上市券商对公募牌照的扩张布局,早已是明牌。

一方面,由于在资管行业大发展的背景下,公募业务能趁着行情快速做大营收;另一方面,手持汇添富和东证资管的东方证券,已经验证过二级市场能给出更好的估值。

此外,在目前的背景下,A股经历了两年低迷期,转牛的预期比较高,公募未来盈利预期显著,能为券商带来较好的业绩表现和估值弹性——头部券商国泰君安此时更进一步布局公募业务,亦在情理之中。

对于近年来发展面临瓶颈的头部券商来说,公募业务对其业绩增厚效果显著。例如并表华安基金后,今年上半年国泰君安大资管业务表现较为亮眼,手续费净收入同比增长255.87%;中泰证券持有万家基金60%股权后,今年上半年万家基金对其资管业务的收入贡献高达62%。

不过,尽管本次国泰君安重回国联安基金股东,但自2017年国泰君安离开国联安后,国联安业绩表现难言可观。

根据Wind数据,2015年、2016年A股的行情,为国联安基金带来的利润超过亿元,尤其是2015年,国联安基金的净利润是2.4亿元。但在度过接踵而来的熊市行情后,2019年-2021年,大量公募基金顺着资管业大发展的趋势、牛市行情的助力,实现了规模和利润的大增长,但国联安基金虽然管理规模有了增长,净利润却没有超过1亿元。

而随着国泰君安重新持股国联安基金,这家零售客户数量排名靠前的头部券商,能否为国联安基金的盈利带来助力,值得期待。