IPO节奏放缓牵动全市场的关注。随着三季度进入尾声,A股前三季度的IPO数量及融资金额基本清晰明了。

9月22日,德勤发布了2023年前三季度中国内地和香港新股市场表现,以及全年的预测分析。

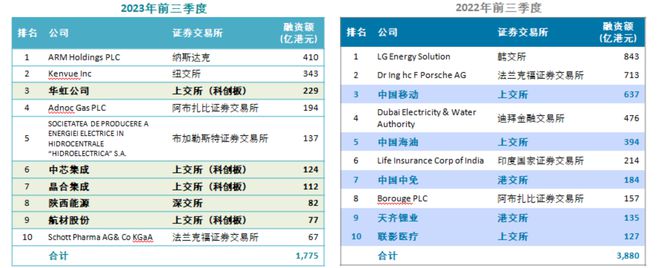

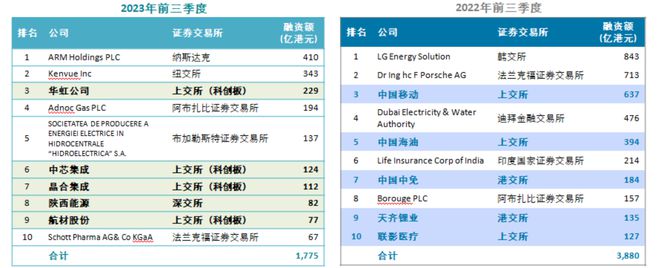

德勤预计,上交所与深交所稳居全球新股融资额排行榜冠亚军,纳斯达克凭借今年前三季度最大新股ARM(ARM.NASDAQ)跃居第三,香港交易所排名第八。不过,今年前三季度的超大型新股规模明显不及去年同期,全球前十大新股融资额总额较去年下跌54%。

数据显示,前三季度全球前10名最大IPO中,A股包揽5名,按融资金额大小排序依次为:华虹公司(688347.SH)、中芯集成(688469.SH)、晶合集成(688249.SH)、陕西能源(001286.SZ)和航材股份(688563.SH),IPO融资额分别为212.03亿元、110.72亿元、99.6亿元、72亿元和71.09亿元。

进一步来看A股,德勤资本市场服务部预计,截至2023年第三季末,A股市场将会有大约263只新股融资3234亿元,新股数量同比下跌12%,而融资金额同比减少33%。2022年同期有300只新股融资4854亿元人民币。

分板块而言,创业板IPO数量领先,科创板融资金额领先。截至9月23日,A股年内已上市公司数量为260家(下周将有三只新股发行)。其中,创业板上市97家,IPO募资1111.25亿元,科创板上市61家,IPO募资1381.36亿元。

超大规模(50亿元以上)IPO数量下降,系A股前三季度新股融资总额下降的主要原因。今年前三季度,7家融资额超过50亿元的新股,合计融资为693亿元。2022年同期内,中国移动(600941.SH)、中国海油(600038.SH)、联影医疗(688271.SH)、海光信息(688041.SH)和晶科能源(688223.SH)等11家公司的融资总额达1521亿元。再看2020和2021年,前三季度的超大规模IPO融资额均超过1000亿元。

制造行业的融资额遥遥领先,达1358亿元,主要系今年是半导体晶圆厂上市大年,华虹公司、中芯集成、晶合集成3家年内上市的晶圆厂,将大概率成为A股2023年最大的三宗IPO。科技、传媒和电信行业位居第二,消费与医药行业融资额大幅缩减。

德勤相关人士对第一财经记者表示,随着内地股票与新股市场多个范畴的监管上所作出的调整,尤其是过去3个月新股获批的数量下降,预计中国内地在今年余下的时间将会有较少数量新股上市。按照目前情况来说,大型和超大型的新股发行很大机会将会延后。

前三季度,港股新股市场延续上年同期的低迷表现,新股数量及融资金额较去年双双大幅下滑,两项数据均为过去十年以来的低位,44只新股发行上市,融资额为247亿港元,上年同期分别为51只、640亿元,新股数量和融资总额分别同比下滑14%、61%。

值得注意的是,前三季度,港股新股的平均融资额为5.9亿港元,较去年同期跌幅近四分之一,为过去十年以来最低。德勤资本市场服务部预计,2023年全年,香港新股市场或会迎来过去11年以来的最低融资水平。

对于香港新股市场发展展望,德勤中国资本市场服务部华东区香港上市业务主管合伙人谢明辉对第一财经记者表示:“虽然美联储于本周较早时间召开会议后决定暂时不会加息,然而同时又指出会于今年稍后时间再加息一次,及计划将利率维持在较高水平的时间更长,为准备在香港上市的潜在发行人增添不确定性,并影响他们的上市窗口。”

“在等待市场基本条件改善的同时,现在是良机去思考,除了与其他海外证券交易所签署合作备忘录外,香港该如何吸引及落实更多海外公司来港上市。香港应如何更好扩容,进一步与内地市场互联互通,丰富人民币计价的投资产品,引入更多内地和其他市场的资金,以及成就一个多层次、多元化的新股市场。整个资本市场亦应该怎样更好转变发挥专业投资者、风险投资和私募股权投资对市场的推动,以支持香港新股市场和其生态圈的长期、更健康的发展。”谢明辉补充道。