汽车行业仍未停息的“价格战”,将如何影响上游供应商?

合肥汇通控股股份有限公司(下称“汇通控股”)近日更新了招股说明书,冲刺上交所主板上市。汇通控股主要产品包括了格栅、饰条及字标,声学产品和车轮总成分装等,其中占收入超过四成的格栅产品,并没有用于纯电车型上。

汇通控股主要收入有超过一半来自于电动车巨头比亚迪,4月开始比亚迪等厂家开始全面“价格战”,并逐步传导到零部件领域,汇通控股在2023年上半年也遭遇到了产品降价的冲击。

格栅并未用于纯电车型

汇通控股主要产品包括了汽车造型部件、汽车声学产品和车轮总成分装三部分。其中,汽车造型部件主要包括了格栅、饰条及字标等;汽车声学产品主要包括顶棚、地毯、隔音隔热垫、行李箱盖板及储物盒等;车轮总成分装是按照主机厂的要求,将轮胎、轮毂、胎压传感器等进行组装。

其中,占汇通控股营业收入超过四成的是汽车格栅。

招股书称,俗称“车脸”,格栅是汽车品牌的视觉符号,体现汽车家族脸谱的形象。同时,格栅也是同一车型历代改款之间最明显的区分标识之一。格栅的更换速度较快,每次产品更新,相应的模具、加工和组装工序都需要重新设计,车间需要重新适应新产品制程,导致格栅行业规模效应的形成相对缓慢。

2022年,汇通控股格栅产品销售数量98.5万套,饰条产品中用于新能源汽车前保险杠饰条70.7万套。根据中汽协数据,同期国内乘用车销量2356.3万辆,而同期纯电动汽车销量536.5万辆,剔除纯电动汽车测算格栅市场需求量约为1819.8万套,国内新能源汽车销量累计688.7万辆。报告期内,发行人汽车造型部件市场占有率不断提高,2022年度格栅占乘用车市场占有率5.41%;此外,饰条中的前保险杠饰条在新能源汽车市场占有率为10.27%。

关于新能源汽车的技术革命,汇通控股对其影响分析称:格栅是公司的核心产品之一,2020年到2022年度,公司汽车格栅销售收入分别为8736.91万元、1.55亿元和3.05亿元,占公司营业收入的比例分别为29.82%、37.14%和48.50%。由于发行人的格栅部件没有使用在纯电动车上,只应用于燃油车和插电式混合动力汽车。

“如未来的技术方向演变为向纯电动车集中,则公司格栅产品存在销量大幅下降的风险。”汇通控股称。

总收入过半来自比亚迪

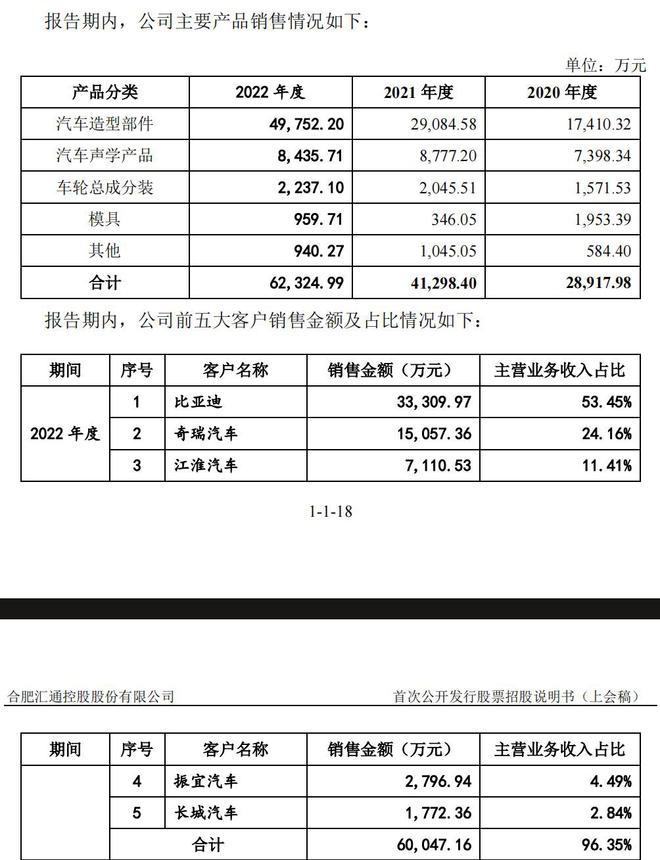

招股书称,发行人于2019年进入比亚迪供应商名录,报告期内比亚迪占发行人主营业务收入比例从4.02%增长至53.45%,并成为其2022年第一大客户。客户的高度集中也影响到汇通控股的议价能力。

汇通控股称,2020年到2022年比亚迪汽车销量分别为42.70万台、74.01万台和186.85万台,奇瑞集团汽车销量分别为73万台、96万台和123万台,其市场地位均快速提升。随着上述企业销售规模的增加,公司的议价能力存在受到影响的风险。

有汽车业内人士向第一财经记者表示,年降政策在汽车零部件行业内较为普遍。在获取项目定点时,供应商与主机厂确认产品供货价格,年降政策通常约定在产品批量生产后次年开始执行。随着2023年整车价格战逐步传导到零部件,对相关供应商产品单价产生负面影响。

汇通控股表示,报告期内,年降影响占公司利润总额的比例分别为3.67%、6.46%和10.59%,逐年增高,主要原因系公司报告期内量产新产品配套较多畅销车型,其在第二年进入年降期后销售继续大幅增加所致。如后续因客户规模扩大、市场竞争加剧等因素造成公司议价能力下降,可能导致年降幅度增大,对公司业绩会造成不利影响。

在回复监管部门问询函当中,汇通控股承认了2023年上半年产品单价下滑的事实,其中饰条产品单价更是连年大幅下滑。

2020年到2023年上半年,汇通控股格栅产品的销售单价分别为236.48元/件、272.51元/件、309.25元/件和300.18元/件。公司格栅产品属于定制件,主机厂对配套具体车型的规格尺寸和生产工艺提出其个性化需求,导致格栅单价存在一定差异。公司格栅产品销售单价受年降、模具费分摊、产品规格型号和生产工艺、不同规格产品间销售占比等因素的综合影响。

2020年到2023年上半年报告期各期,汇通控股饰条产品的销售单价分别为17.66元/件、17.41元/件、14.80元/件和12.77元/件。对此,汇通控股解释,与格栅产品相同,公司饰条产品同时受年降政策和模具费分摊的影响。

上述车企高管表示,地位强势的主机厂为保障供应,对同一类零部件一般会保留几家供应商,让这几家企业在价格谈判和产品质量上面临激烈竞争,今年以来,主机厂的“价格战”市场竞争压力逐步传导至上游供应链。

汇通控股称,同行业竞争加剧主要会通过两个方式对公司产生影响,一是在获取项目定点时,主机厂通过招投标最终确定定点厂家及价格,同行业竞争加剧会导致中标价较低,或者导致公司无法中标;二是在产品配套期间,主机厂与供应商会定期对价格进行协商,即“年降”,市场竞争加剧会导致价格协商难度加大,会导致年降幅度加大、或相关产品不再合作等情形。

车轮总成业务依赖蔚来

各项业务依赖比亚迪以外,汇通控股的车轮总成业务则依赖蔚来,2023年上半年也出现了产品降价的局面;此外,声学产品则缺乏规模效应。

2020年到2023年上半年,公司车轮总成分装业务的销售单价分别为8.78元/件、9.68元/件、10.89元/件和10.27元/件。轮胎宽度不变的情况下,扁平率较高的轮胎耐冲击性和减震效果更佳,装配工艺上更为复杂,该类乘用车的装配单价较高。

汇通控股表示,乘用车车轮总成分装业务主要配套蔚来汽车,报告期内公司蔚来汽车的轮胎装配业务占比逐步提升,由2020年的24.72%上升至2022年的43.74%,2023年上半年的占比为35.48%。蔚来汽车轮胎价值较高,产品服务定价较高,单价较高的乘用车分装业务比重提升拉高车轮总成分装业务的销售单价。

2020年到2022年,汇通控股汽车声学产品收入分别为7398.34万元、8777.20万元、8435.71万元。较小的业务规模限制了发行人汽车声学产品的竞争力,使汽车声学产品业务缺乏规模效应、抗风险能力较低。公司正在积极拓展汽车声学产品业务,已积极拓展蔚来汽车、集度汽车、零跑汽车等新客户;同时,公司在大连、福州、芜湖等地正在建设新的生产基地,用以配套服务周边的主机厂,提升公司快速响应能力和覆盖范围。