作者:木清,编辑:小市妹

2023年7月31日,四川德康农牧食品集团股份有限公司(简称:德康农牧)向港交所递交了最新的招股说明书,这已是德康农牧继2021年6月和2023年1月之后的第三次递表。

从首次递表至今已经历时2年,畜牧养殖市场早已发生了极大的变化,已不再是非洲猪瘟肆虐,猪肉价格飙升,养殖企业赚得盆满钵满的时候。现如今萎靡不振的猪价,让养殖企业都十分难受。

不知在盈利压力巨大、债台高企,企业频现不合规之处的情形下,德康农牧此次冲刺结果会是如何?

【背靠希望集团,成为“猪老六”】

说到德康农牧就不得不提一提“希望集团”。希望集团是一个以农业为本,以饲料和养殖见长的大型企业,董事长是陈育新(原名:刘永美)。

陈育新不仅是德康农牧的第二大股东,持有其12.34%的股权。同时德康农牧的第一大股东王德根(控制德康农牧39.5%股权)与希望集团也有着很深的渊源。

希望集团统领着大陆希望、东方希望、华西希望、南方希望(新希望:000876.SZ)四大二级集团,在饲料、食品、乳品等领域保持着行业优势地位。是四川优秀企业代表,而A股上市公司新希望正是由陈育新的三弟刘永好执掌。

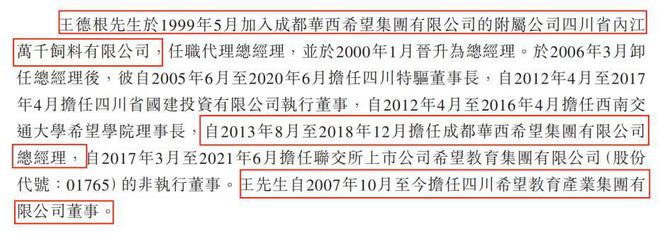

在创办德康农牧之前,王德根与希望集团早已有深厚的关系。1999年5月,王德根加入希望集团的附属公司,任职代理总经理。2007年10月至今担任四川希望教育产业集团有限公司董事。

▲王德根先生从业经历,来源:招股说明书

2014年王德根拉上自己的老领导陈育新,创办了德康农牧。这家主要从事生猪及黄羽肉鸡的畜牧养殖企业,背靠着希望集团,在四川这块沃土上快速成长。

2022年德康农牧总销售收入中,生猪销售收入占比78.1%,家禽销售收入的占比为21.4%。由于当年德康农牧生猪销量为540万头,在中国生猪供货商中排名第六,故也被称为“猪老六”。

▲中国生猪提供商销量情况,来源:招股说明书

虽然业务上增长迅猛,但是“猪老六”的整体经营业绩与效果却并不亮眼。

【毛利率震荡下行,增收不增利】

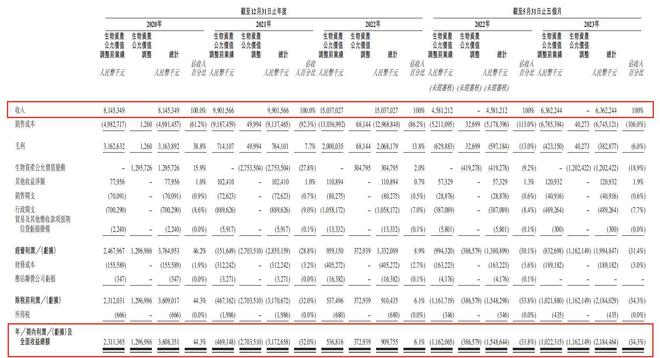

最近三个完整财年以及2023年1-5月,德康农牧的营业收入分别为81.5亿元、99亿元、150亿元和63.6亿元。2020-2022年,整体增长达到84.05%。

▲近年来德康农牧收入和利润情况,来源:招股说明书

然而,德康农牧在收入增长的同时,净利润却在大幅波动,同期,公司的净利润分别为36亿元、-31.7亿元、9亿元和-21.8亿元。业绩像坐过山车一样,上蹿下跳。公司整体呈现“增收不增利”的局面。

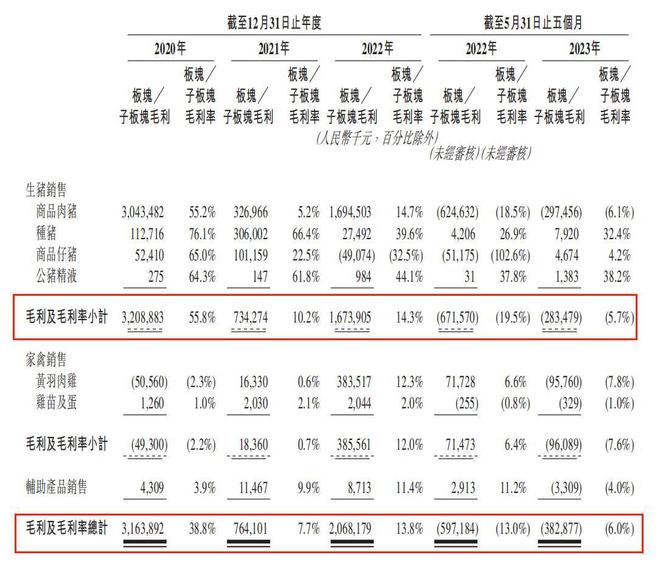

而德康农牧的毛利率也是波动极大,2020年至2023年1-5月,德康农牧的综合毛利率分别为38.8%、7.7%、13.8%和-6%。而其中生猪销售业务的毛利率波动更大,分别为55.8%、10.2%、14.3%和-5.7%。

▲近年来德康农牧毛利率情况,来源:招股说明书

而德康农牧毛利率的大幅震荡下行与生猪销售价格以及饲料成本紧密相关。

▲近年来生猪市场价情况,来源:招股说明书

从上图可以看到,生猪平均价格从2019年4月开始快速上涨,直至2021年初一直保持着最高约35元/kg的高价,之后便开始了大幅下跌,虽然2022年年中有部分反弹,但未见明显起色,2023年以来生猪销售价格一直保持在15元/kg左右。

而招股说明书显示,2018年非洲猪瘟导致商品肉猪及种猪存栏量减少,母猪存栏量及肉猪供应量大幅下降,使得猪肉价格快速上涨,而自2021年开始,随着大型养殖场对非洲猪瘟的有效防控,生猪出栏量逐步恢复,生猪销售价格便随之下降。

德康农牧2021年的商品肉猪平均售价为2111元/头,和2020年的4304元/头的价格相比,价格跌幅超过50%。而2023年1-5月,这一价格更是进一步下滑至1828元/头。

而屋漏偏逢连夜雨,在生猪销售价格遭遇滑铁卢的同时,饲料成本却在一路飙升。2022年玉米和豆粕的价格每吨相较2018年平均上涨39%和36%。而饲料成本占德康农牧总成本的69%-72%。

由于饲料成本和生猪售价之间的剪刀差越来越大,所以两头挤压下的德康农牧2023年1-5月毛利率变为-6%,亏损21.8亿元。

而目前,猪周期却还是整体处于下行区间内。

在此情形下,很多上市猪企却在逆势扩产能。2021-2022年就有牧原股份(002714.SZ)、唐人神(002567.SZ)和罗牛山(000735.SZ)等多家上市猪企进行定向增发,用于补充流动资金或产能扩张。

有机构研究表明,当前阶段正处于第五轮猪周期的下行区间内,其特点是负债扩产能、自养及外购猪仔养殖利润持续为负、去化缓慢以及出现企业压栏情形等。

未来猪价如果进一步下跌,德康农牧的经营或将进一步恶化,而在咬牙亏钱拼谁能抗得久的竞争环境下,德康农牧高企的负债率将成为一个烫手山芋。

【扩张不停步,频现不合规】

近些年,德康农牧一直没有停下自己扩张的步伐。

招股说明书显示,2020年至今,德康农牧在购置物业、厂房及设备上花费的金额合计达到66.7亿元。同时截至2023年5月底,还有11亿元的在建工程。

▲近年来德康农牧投资支出情况,来源:招股说明书

为了满足扩张的资金需求,德康农牧进行了大幅举债,截至2020年底、2021年底、2022年底以及2023年5月底,公司账面存在的息借款分别为41.6亿元、59.7亿元、69亿元和70.4亿元,整体增长69.23%。

而招股说明书显示,截至2023年5月底,需要在1年内偿还的计息借款达到了49.9亿元。而此时,公司的计息借款已经占到了总资产的40%,资产负债率更是飙升至83.4%的危险水平。债务对所有者权益的比率也从2020年的50.5%上升到227.4%,这一比重也远超100%的风险临界水平。

截至2023年5月底,德康农牧的现金及现金等价物仅22.4亿元,占比不到需近期要偿还债务的一半,流动性不足的问题已经显而易见。上市补血也是迫在眉睫。

除此之外,德康农牧的不合规事件也是频频发生。

比如,有16笔由于排放了不符合国家或地方标准的废水、废气及固体废物,而导致的行政罚款,总计约300万元。

再比如,德康农牧有2个农场非法占用林地150亩,有26个农场未能妥善重续种畜禽生产许可证,有4个农场未能取得动物防疫条件合格证等。

这些合规问题都将给德康农牧的银行授信以及冲刺上市带来负面影响。

龙头企业进行负债扩产能,加剧了供过于求的局面,产能去化的周期将被进一步拉长,也就是说,还会有很长一段时间的价格阵痛期,这对企业的资金实力与盈利能力都是巨大的挑战,而面对此等情况,如何让企业平稳度过,是摆在德康农牧管理层面前的难题。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。