导读:的确,如今再去追究捷众科技在2016年时利润的高增长是否真的具有真实性和合理性,或已无太大的意义,庆幸的是,当年发审委员们的审慎让捷众科技未能“带病”成功上市,否则,以捷众科技后几年的经营表现来看,又将有多少投资者被套牢乃至亏损。或许,摆在如今捷众科技IPO的面前,在新一轮上市审核期内,其业绩的稳定性和持续性,才是更值得深究的。

本文由叩叩财讯(ID:koukouipo)独家原创首发

作者:周嘉薇@北京

编辑:翟 睿@北京

在距离前次闯关A股上市铩羽后,历经整整六年时间的休整与筹谋,浙江捷众科技股份有限公司(下称“捷众科技”)终于又一次迎来了向资本市场进军的关键时机。

在即将于2023年10月11日上午9时召开的北交所上市委2023年第58次会议上,捷众科技新一轮次IPO的申请将呈堂受审并接受上市委员们对其是否符合北交所上市条件的表决。

作为一家研发、生产和销售精密汽车零部件的企业,成立于2004年的捷众科技主要产品为汽车雨 刮系统零部件、汽车门窗系统零部件和汽车空调系统零部件。

同时,捷众科技也是一家江浙区域颇为典型的家族式企业。

在捷众科技中,其最新认定的实际控制人为一家三口——孙秋根、董珍珮夫妇和他们的儿子孙坤,孙秋根、董珍珮和孙坤三人除分别直接持有捷众科技目前33.03%、18.17%和 9.91%的股份外,孙秋根、董珍珮通过一家名为瑞众投资的企业间接持有捷众科技7.60%的股份,此外,三人还通过一致行动协议控制着公司 13.87%的股份。

不仅如此。

孙秋根、董珍珮的女儿孙米娜和女婿朱叶锋也皆在捷众科技中任职并持股,而董珍珮的弟弟董祖琰一人还在捷众科技中分任副董事长、副总经理和董秘三职。

不过,与当年壮志踌躇地视沪市主板为IPO目标相比,六年的时间带给这家浙江典型的家族式企业更多的是遗憾与磨砺。

遗憾是源于自2017年的上市申请遭证监会发审委无情否决后,在行业景气度叠加自身内部限制因素的双重影响下,遭遇经营瓶颈的捷众科技至今仍未能真正走出业绩变脸留下的低谷。

磨砺的是,在种种困窘之下,近三年来,随着营收和利润的渐渐回暖以及新增业务业绩的释放,捷众科技又努力地在一步一步继续前行。

于是,便有了如今捷众科技潜行多年却不得不退而求其次选择北交所上市的结果。

与六年前首次冲刺A股上市时欲发行不超过1700万股新股以募集超过4亿资金的IPO计划相比,此次重启资本之旅的捷众科技,已低调且务实了许多,面对业绩羸弱的现状,捷众科技的此次北交所上市之行,其估值也大幅腰斩——在按照规定比例略微调高发行规模至不超过1750万股的同时,其募资金额已消减至1.9亿。

也许,对于A股已暌违多年的捷众科技来说,能尽快完成资本化转身成为上市公司,在此时此刻比募集到更多的资金更为重要。

据捷众科技最新披露的IPO招股书显示,此次申报北交所上市,其计划募集的1.9亿资金中,有1.4亿将用于新能源汽车精密零部件智造项目,剩下的5000万将用于补充流动资金。

虽同样在上述招股书中,捷众科技坚称“近年来随着汽车和汽车零部件行业的发展,公司现有产能已经无法满足公司业务未来发展的需求,产能利用率处于较高的水平,产能正逐渐成为制约公司业务发展的影响因素。

但事实上,在过去三年中,捷众科技的实际产能利用率皆仅在8成左右,远未及饱和。

“如果仅从其最近三年的报告期考量,虽难以企及创业板及主板的上市要求,但捷众科技申报北交所上市并获得审核通过的概率还是颇大的,当然,前提还是需要其证明业绩的持续性、真实性和稳定性以及融资的必要性。”来自华南区域的一家中型券商的资深保荐代表人告诉叩叩财讯,当年在捷众科技冲击沪市主板上市时,在较为靓丽业绩的背后,其合理性和持续性便深遭监管层质疑,这也成为了当年捷众科技饮恨A股的主因。

六年后,捷众科技再度站在A股门口,在当年的较高利润成为了历史,如今仍在波动中下跌的毛利率和看起来必要性欠奉的募投项目,能否被“门槛较低”的北交所所接纳,或仍是其能否转身成为上市公司的关键。

一个有意思的细节。

在2017年捷众科技首次闯关A股之时,因其与选择的同行可比企业相比,在营收以及毛利率增长趋势上存在较大差异,这也成为了彼时监管层质疑其基本面增长合理性的重要依据。

在六年后,再度申报上市时,有了前车之鉴的捷众科技,采用解决这一难题的方式并不仅仅是从自身的业绩逻辑解释出发,而是在申报材料中悄悄换了一批全新的同行可比企业作为参照,甚至连其斯时承认的“产品最为相近的可比上市公司”天龙股份,也被有选择性地从同行可比企业的名单中故意摒弃。

1)六年上市困境,北交所能否一战化解?

捷众科技的首次A股上市之路是在2017年11月10日召开的证监会第十七届发审委2017年第39次会议上遭到狙击的。

按照当年发审委审议的规则,在经过上会审核后,7位发审委员中超过半数的人对捷众科技是否符合上市要求投出的反对票。

如今回头看来,捷众科技该次IPO的遭否,一点都不冤。

时间回到2017年4月,捷众科技正式向证监会递交了其沪市主板上市的申请。

彼时,在国元证券的保荐下,捷众科技之所以能信心满满地向门槛颇高的沪市主板进军,与其在2016年时的业绩大增不无关联。

据捷众科技公布的一组财务数据显示,在2014年至2016年间,其营收分别录得1.706亿、1.735亿和2亿,对应的扣非净利润则从2014年的仅700万出头,至2016年便已达近5000万,三年间复合增长率高达160%。

业绩大幅的增长且异于同行可比企业,捷众科技在当年IPO报告期内的业绩增长真实性、合理性以及后续的持续性,自然成为了监管层的关注焦点。

于是,发审委在发审会议现场要求捷众科技就主营收入及毛利率变动的趋势与同行业公司相比存在差异给出合理的解释,并同时质疑其在主要原材料平均单价涨幅较大的前提下,同期其单位成本却出现了下降的合理性。

捷众科技是如何给出的解释,外界现在已经无从得知。

但从之后几年捷众科技的基本面来看,2016年的高增长如果不是粉饰的结果的话,那便也是难以持续的“昙花一现”。

据叩叩财讯获悉,在2017年11月首次闯关IPO遭否后,实际上,仅仅半年时间之后,捷众科技便迫不及待地紧锣密鼓筹划着重启IPO。

2018年6月,捷众科技就与国元证券再次签订上市辅导协议拉开了第二次闯关A股的序幕。

但难遂人愿的是,2019年4月,就在其重启上市辅导推进了近一年时间之时,捷众科技突然选择了终止辅导,这一放弃,便是三年,直到2022年初,捷众科技方正式决定通过新三板挂牌并北交所上市的方式曲线救国完成上市梦。

“此前,捷众科技并未放弃重启A股主板上市的计划,2019年4月时,之所以决定终止,主要原因便是与捷众科技在2017年后业绩逐渐出现了断崖式的大幅下滑有关。”一位曾接近于捷众科技相关上市项目的中介机构人士向叩叩财讯证实,2019年3月时,捷众科技的2018年的年报数据出炉,经营状况相比前几年可谓惨不忍睹,完全不能满足A股任何一个板块上市的条件,2019年的预期,也同样不乐观。

据叩叩财经获得的一组数据显示,2019年,捷众科技的营业收入仅为1.64亿元,不仅不及远2016年的2亿规模,更不及2014年和2015年时的光景,同期的扣非净利润仅为2400万,较2016年的近5000万规模已经拦腰消减去一半。

在2019年之后至今,捷众科技的营收在经历了2020年的小幅下滑后,最近三年来,其业绩虽仍差强人意,但也的确逐渐有了回暖的势头。

2020年至2022年,捷众科技分别录得营收1.48亿、1.72亿和1.95亿,在2020年较低的基数下,三年间捷众科技的营收复合增长率也能达到了14.5%,但扣非净利润的增长却并不尽如人意,分别仅为2992.8万、2876.8万和3546.9万。

“扣非净利润仅在2000万至3000万左右徘徊,放眼整个A股,也唯有北交所能帮助捷众科技在短期内实现成为上市公司的梦想。”上述中介机构人士坦言。

的确,如今再去追究捷众科技在2016年时利润的高增长是否真的具有真实性和合理性,或已无太大的意义,庆幸的是,当年发审委员们的审慎让捷众科技未能“带病”闯关上市,否则,以捷众科技后几年的经营表现来看,又将有多少投资者被套牢乃至亏损。

摆在如今捷众科技IPO的面前,在新一轮上市审核期内,其业绩的稳定性和持续性,才是更值得深究的。

毛利率一直被视为凸显企业盈利能力最重要的指标。

长期以来,在不断波动中下滑的毛利率,是捷众科技无论是在首次闯关主板IPO时,还是本次寄希望于北交所上市时,都无法忽略的风险点。

数据显示,在2014年至2016年期间,捷众科技的综合毛利率为34.6%、37.86%和41.94%,呈逐步稳健上涨之势。

但2019年之后至2022年,四年间,捷众科技的综合毛利率则一路下滑,分别为39.47%、38.18%、35.97%、36.55%。

期间虽2022年同比2021年似乎有企稳的迹象,但2023年上半年,捷众科技的毛利率又下滑至了34.28%,甚至已不及九年前2014年的相关指标数。

正如上述所言,在首次闯关IPO时,捷众科技在营收和毛利率上异于同行业的表现成为了监管层对其业绩真实性和合理性质疑的“源头”,也就此了断了捷众科技的主板上市之路。

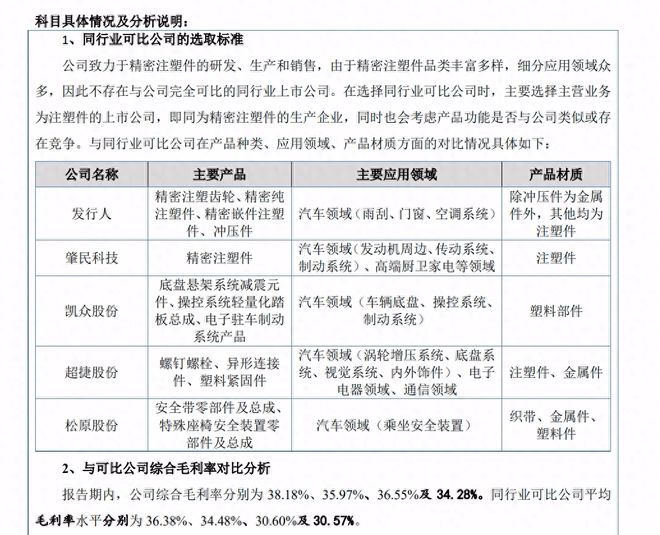

在此番最新申报北交所上市时,捷众科技则重新刻意选择了一批全新的企业作为可比同行企业。

在2017年首次申报IPO时向监管层递交的招股说明书中,捷众科技在“行业内主要企业及市场份额”一节的内容中,其明确指出“改革开放以来,在国家产业政策的大力支持下,我国汽车零部件行业取得了长足的发展,形成了较大的产业规模,培育出一批以继峰股份、世纪华通、京威股份、天龙股份、双林股份、贵航股份、胜华波为代表的优秀企业,这些国内行 业主力厂商通过不断的技术研发和市场开拓,已具有较为成熟的产品体系、较为完善的营销网络和较强的技术开发能力,占据了国内汽车零部件市场较大的份额。”

也由此,捷众科技将继峰股份、世纪华通、京威股份、天龙股份、双林股份等五家企业作为其首次IPO时的同行可比企业进行类比。

其中,捷众科技更直言天龙股份是“产品最为相近的可比上市公司”。

但在重启IPO申报北交所上市的申报材料中,或为了证明自己相关财务数据的合理性,捷众科技却故意悄然将这批曾被其认同为同行可比上市公司皆摒弃。取而代之的,则是肇民科技、凯众股份、超捷股份、松原股份。

与前批次被认定的同行业可比企业相较,最新的四家企业也的确让捷众科技在数据上显得合理了许多,但这种选择性是否合理,与前次IPO的同行可比企业相比,哪个更能呈现出整个行业的标准水准,恐怕也还需捷众科技给出更为合理的解释。

“因内外诸多因素的交杂,捷众科技为了完成上市,这六年间着实不易,为了节省成本做高利润,想尽了办法,从其高管团队六年来,薪酬不涨反跌的事实,便可见一斑。”上述中介机构人士向叩叩财经透露。

该中介机构人士所言的确非虚。

据叩叩财讯获得的一组数据显示,2016年中,捷众科技董事长兼总经理孙秋根当年的薪酬便达到了44.06万元,董事也同时为孙秋根配偶的董珍珮其薪酬为29.43万,身兼副董事长、副总经理和董秘三职的董祖琰当年薪酬为34.36万,孙秋根、董珍珮之子,也同时在捷众科技中身兼董事和副总经理两职的孙坤当年薪酬为29.6万,另一位同样任董事和副总经理的楼文庭,薪酬则为41.33万。

六年过去了,2022年,上述职位皆未发生变化的各位董事高管,其收入不仅未增,反而都出现了大幅下滑,如孙秋根2022年薪酬仅为34.1万,比六年前少了近10万,董珍珮的收入则为28.1万,孙坤为28.7万,楼文庭为40.6万。

2)数家沪深遭拒企业欲转投北交所怀抱

捷众科技IPO不是在遭遇沪深两市上市失败后转投试水北交所的首例。

当然,其更不会是最后一例。

事实上,随着近期沪深IPO的节奏收紧,在北交所上市政策和融资环境不断改善的当下,多家曾在沪深两市吃到“闭门羹”的企业纷纷以北交所为上市地重启了其上市之旅。

如日前刚刚启动第三次上市辅导备案工作的企业武汉珈创生物技术股份有限公司(下称“珈创生物”),便是其中除捷众科技后的又一代表(详见叩叩财讯相关报道《科创板遭否,创业板铩羽!两年内三闯A股,最曲折IPO珈创生物试水北交所:改革红利渐释?月内十余家撤否企业重启上市,近半改道北交所》)。

不得不承认,珈创生物应是近两年来上市经历最为坎坷的企业,捷众科技与之相比,也仅是小巫见大巫。

与捷众科技相似,2021年4月29日,在科创板上市委2021年第27次会议上,珈创生物的科创板上市申请罕见地遭到了监管层的否决,被出具了“不符合发行条件、上市条件和信息披露要求”的结论。这是珈创生物A股闯关上市历程中的第一次重大挫折。

同样,珈创生物并未气馁,满怀必胜信念的它旋即又拉开了其再向A股之行的序幕,并顺利在2022年6月二次向监管层递交了其IPO申请并获得受理。

或许是基于首次闯关科创板上市时其核心技术的先进性未获认可,珈创生物将其IPO二进宫的目的地更换至相对科创板而言对企业科技含量要求稍低的创业板。

但令珈创生物意外的是,创业板也未能成为其容身之处。

2022年11月,在深交所对其的第二轮前期问询尚未回复之时,珈创生物便主动以撤回IPO申报材料的方式终止了其再向A股市场进军的计划。

在历经了两次IPO皆败北的结果之后,依旧对A股饱含“执念”的珈创生物,继续屡战屡败,屡败屡战,又紧锣密鼓地开启了其第三次闯关IPO的部署。

这一次,在科创板、创业板上市皆未获认可的前提下,珈创生物IPO又将目光锁定在了北交所。

据叩叩财讯获得的一份名为《关于武汉珈创生物技术股份有限公司向不特定合格投资者公开发行股票并在北京证券交易所上市辅导备案报告》的文件显示,珈创生物是与安信证券于2023年9月6日正式签署重启该次上市辅导协议的,并在一天后正式获得监管层备案。

虽自今年7月以来,沪深A股的新增IPO申报屈指可数,但一大批一大批企业的上市辅导计划仍在如何如荼地展开,其中更不乏重有过上市经历的失败者。

据叩叩财讯统计,自8月15日以来,至今短短一个多月内,便有超过十家曾被A股市场拒之门外的企业正式向监管层递交了第二次甚至是第三次的上市辅导备案,这其中,有近一半的公司选择了转战北交所上市。

如除了珈创生物外,同样曾已有过两次上市失败经历的江苏网进科技股份有限公司(下称“网进科技”),也在2023年8月15日与长江证券签署了第三次启动IPO的辅导协议,网进科技IPO的下一站目的地也是北交所。

在两年前主动撤回IPO申请终止科创板上市的旭宇光电(深圳)股份有限公司(下称“旭宇光电”),经过长时间的蛰伏,也在2023年9月6日与长城证券签署IPO辅导协议重启上市,其同样也是将该次上市的目的地瞄向了北交所,这对于目前在全国股转系统挂牌转让的它来说,或许更具基础优势。

在2021年底因业绩未达到预期而铩羽创业板IPO的珠海天威新材料股份有限公司(下称“天威新材”),是近一个月内第四家选择以北交所为重启上市目标的IPO撤否企业。

“我们还在观望北交所及相关政策的落实情况。”一位在日前也已经启动IPO前期辅导工作的拟上市企业董秘向叩叩财讯表示,在一年多之前,其所在企业在通过了交易所审核后,未能坚持到证监会注册的那一刻便主动撤回了IPO材料终止上市。

“一边是沪深IPO的审核和申报的缓行,另一边是北交所诸多政策的渐次落地优势,所以我们目前也在衡量各方的利弊。目前我们企业的业绩也还是基本满足创业板的上市条件,同样,早前我们也有过新三板挂牌的经历,所以也满足北交所上市的基本条件,选择空间相对比较大”,上述企业董秘坦言,目前,其所在的企业还是在等待北交所是否还有更多有利于企业融资、交易以及转板的政策落地,“在融资和估值环境改善预期落实之前,我们的首选依旧可能还是沪深两市,当然,如果选择北交所的话,那么上市成功的把握也会更大,这需要权衡。”

(完)