人脉、资本与对时机的把握,让极兔占领东南亚市场第一,并以后来者的姿态,在中国红海市场中挤入前五。但这些因素的助力有限,规模、成本、效率是极兔未来发展的关键

极兔速递在柬埔寨。图源/极兔速递官网

文 | 郑可书 辛晓彤 柳书琪

编辑 | 刘以秦

10月27日,极兔 (1519.HK) 在港交所上市,市值超过1000亿港元。

创始人李杰没有前往香港敲钟现场。“我们在每个国家都是‘土匪’” ,他在极兔上海总部发表内部讲话,“要么开疆拓土,要么抢占别人的市场份额”。

极兔自印度尼西亚起家,是如今东南亚市占率第一的快递公司,并于2020年进入中国。彼时中国快递市场已是一片红海,五家头部企业把持超过70%的市场份额。面对通达系 (中通、圆通、韵达、申通等头部快递企业,他们与阿里关系密切,承担大量淘宝、天猫的订单) 的围剿,极兔仅用三年,就跻身行业第五。据国家邮政局,2023年上半年,极兔的市场份额达到11.7%。

但资本市场反应平平。此次IPO (首次公开募股) ,极兔预计募资35.28亿港元。据《证券时报》今年6月的报道,极兔提交IPO申请时,计划募资5亿-10亿美元 (约39亿-78亿港元) 。极兔最新预计募得的资金,甚至低于此前计划的下限。

上市首日,极兔短暂破发。一位知情人士称,李杰在内部讲话中表示,短期股价不重要,看好极兔长期的成长性。

过往,极兔受到关注的另一个原因是李杰的前OPPO高管身份。OPPO、vivo是中国大陆一线手机制造商,均拆分自步步高集团;步步高创始人段永平也是小霸王创始人、拼多多天使投资人,拼多多创始人黄峥称其“对我的商业思想影响最大”。因此,它们被称作“步步高系”。极兔也成为步步高系人才创建的又一家大型企业。

外界对极兔的印象是激进与“低价”。但回溯极兔发展的节点,会发现关键词还有“人脉”“资本”和“时机”:

2015年,在东南亚电商刚刚起步、物流竞争对手寥寥时,极兔开启业务,通过OPPO人员与销售网点,建立起覆盖印尼的代理网络,并从中国招聘历经电商洗礼的专业人才,顺利搭上东南亚电商发展的快车,确立优势;

2017年-2018年,极兔获得两轮总额1.83亿美元的投资,在之后两年内扩展版图,业务覆盖东南亚主要国家;

2020年,李杰通过段永平的撮合,获得拼多多订单,在新兴电商平台需要快递服务之时回到中国,依靠雄厚的资本,烧钱抢市场,“8毛发全国”;

2021年与2023年,极兔分别收购“通达系”之一百世的中国业务,以及顺丰旗下关注电商订单的子公司丰网,换得网点、人才与淘系 (即淘宝、天猫等阿里旗下电商平台) 订单,跻身中国快递市场第五。

“运气很好”,上市内部讲话中,李杰如此概括极兔的发展历程。也因此,极兔是一个难以复刻的独特故事,而它如今面临的挑战——如何守住份额,如何持续增长——与其他公司相似。在中国市场,极兔仍处毛损状态;在大本营东南亚,它又面对来自国内同行的挑战。在这个阶段,人脉、资本与时机能够提供的助力有限;规模、成本、效率,这些最基础的元素,成为决定极兔未来的关键。

将中国经验带到东南亚

投资机构ATM Capital创始人屈田第一次听说极兔,是在2017年。他问一家东南亚快递公司创始人,“印尼有东南亚最大的电商,为什么不把印尼单一市场做好?”对方答:“印尼有一家叫J&T (极兔的英文名) 的公司,我们打不过它。”以此为契机,ATM Capital成为极兔早期投资方。

屈田回忆,当时,成立仅两年的极兔日单量已达70万,而创立于1990年的老玩家JNE是100万单,极兔很快实现赶超。

极兔成立于2015年8月。那时,创始人李杰刚从OPPO辞职。他原为OPPO苏皖地区负责人,2013年来到印尼,任OPPO印尼公司第一任CEO,负责开拓东南亚市场。市场传闻称,当时,李杰发现印尼的快递物流服务质量低下,OPPO手机经常丢货少货,时效也慢,故决定与OPPO创始人陈明永 (现已辞任极兔董事职位) 创建快递公司。

但在上市当天的内部讲话中,李杰提到,创立原因没有那么复杂。2015年3月,他和陈明永在深圳聊了三个小时,就敲定快递创业计划。

公司名定为“J&T”,取自双方英文名的首字母 (Jet和Tony) ,同时象征“Jet” (喷气式飞机) 和“Timely” (及时) 、“Technology” (科技) 。

商务部数据显示,2015年中国电商交易额已达20.8万亿元,阿里巴巴、京东GMV (交易总额) 冲向万亿规模,电商的庞大需求将全年快递业务量推至206.7亿件的高峰。

而在东南亚,据数据公司Statista,主要六国 (印尼、泰国、越南、马来西亚、菲律宾、新加坡) 的电商GMV仅55亿美元。将在未来成为东南亚最大电商平台的Shopee刚刚创立,成立于2012年的Lazada将于次年被阿里巴巴收购,与Shopee开展争夺。

极兔总部设在印尼,业务也自印尼起步。一位接近印尼极兔的人士称,极兔起网依托于已有的OPPO网络——OPPO共有25个代理区,极兔创立初期,25个代理商一边做OPPO业务,一边做极兔快递,送OPPO的货。

与OPPO类似,极兔采用“区域代理模式”。据招股书,极兔的国家总部负责制定市场运营策略及执行计划;区域代理负责区域日常运营,聘请与管理加盟网络合作伙伴 (即揽件、派件网点) ,或直接运营相关网点。国家总部和区域代理共同运营转运中心及干线运输车辆、路线。

相较于通达系采用的加盟模式 (也称“网络合作伙伴模式”,总部运营转运中心与干线运输,第三方加盟商运营揽件、派件网点及服务站) ,极兔总部与基层网点之间多了一层“区域代理”。区域代理与总部共享利益,且具有相当的自主权。据招股书,区域代理通常持有相关运营实体及/或极兔国家公司的少数股权,须为当地业务投入资金、人脉关系 (拓展客户) 等资源。总部通过股权投资和贷款的方式,对区域代理拨款。上述接近印尼极兔的人士称,区域代理实体自负盈亏、总部抽成。

OPPO现有人员之外,极兔还从中国招聘快递专门人才。这些人已在中国受过十余年的电商洗礼,具备提升效率的模式、技术经验。据国家邮政局,2015年,中国快递服务全程时限均值为59.2小时,也就是两天半。

未经历过电商教育的印尼本土公司,无法与之竞争。上述接近印尼极兔的人士称,以前在印尼境内,外岛包裹要走海运,全程耗时一个月;极兔通过海陆空等交通方式组合、环节优化,将时间缩短到半个月甚至一周。一位行业人士评价,中国快递业到了海外市场,硬件、软件、经营理念,都具备碾压式的优势。

与此同时,东南亚电商开始快速起量。据第三方机构iPrice数据,2017年东南亚一手商品电商GMV超过100亿美元,而2015年的数据为55亿美元,年复合增长率41%。

屈田回忆,当时印尼传统物流公司的服务、效率都跟不上电商的发展速度,无法满足商家和消费者的需求。这部分需求被极兔承接。上述接近印尼极兔的人士称,前期,印尼极兔90%以上的订单来自Shopee。

站稳脚跟后,极兔获得资本的青睐。2017年7月、2018年8月,极兔进行Pre-A1和Pre-A2轮融资,金额分别为1.03亿美元和8000万美元。融资后估值达5.82亿美元。

此后,极兔开始扩展版图:2018年进入越南、马来西亚,2019年进入柬埔寨、菲律宾、泰国,2020年进入新加坡。至此,极兔覆盖东南亚主要国家。

这轮扩张同样踩准时机,搭上了东南亚电商发展的快车。谷歌、淡马锡与贝恩联合发布的《2022东南亚数字经济报告》显示,2017年至2022年,东南亚电商GMV从109亿美元上升至1310亿美元,年复合增长率达64%。

极兔业务量同步高速增长。据招股书,2020年和2022年,极兔分别在东南亚处理11.54亿件和25.13亿件包裹,复合年增长率47.6%。2020年-2022年,极兔在东南亚市场 盈利,三年经调整EBITDA(税息折旧及摊销前利润) 共计10.26亿美元。2022年,极兔在东南亚市场份额达22.5%,是第二名的3倍。

中国市场的搅局者

东南亚地盘稳固后,极兔将目光投向中国。多位人士告诉《财经十一人》,关于是否回到中国,极兔内部争议很大,反对者认为中国快递市场竞争太激烈、太烧钱,成功几率不高。

2019年,中国快递行业已经掀起价格战。据国家邮政局,当年快递单件价格11.5元,同比下降12.9%;而2015年-2018年,快递平均单票收入在12元-14元。订单集中在头部玩家手中,收入排名前八企业占据的市场份额超过80%。

另外,头部快递企业通达系与阿里深度绑定,但新的电商平台正在涌现。成立于2015年的拼多多依靠下沉市场,在阿里、京东的夹缝中崛起,到2019年,年度GMV突破万亿元;据拼多多与京东财报,2018年拼多多的年度活跃买家数已经超过京东。同时,直播电商兴起,手握流量的抖音、快手入场。

最终,“回到中国”的观点占了上风。屈田回忆,极兔管理团队态度坚决,他们认为中国快递巨头们早晚要出海,进军东南亚市场;而且中国新崛起的电商平台,需要独立的第三方物流公司。

拼多多成为极兔回到中国的突破口。两位接近极兔的人士说,在进入中国之前,极兔已经拿到拼多多的订单。其中一位人士称,李杰当时鼓励一位代理商从印尼回到中国开拓市场,“放心,单量已经有了,尽管去做。”另一位极兔员工告诉《财经十一人》,极兔回国初期,拼多多的业务量占比超过九成,且极兔曾寻求与阿里、京东合作,均未能达成。

李杰曾在一次内部会上讲述获得拼多多订单的经过。一位知情人士称,段永平有在其中协商、撮合。

回到中国的行动开始了。2019年,极兔收购龙邦速运,获得快递经营资质;2020年3月,极兔开展中国业务。上述两位接近极兔的人士称,开拓市场时期,中国的区域代理多由印尼区域代理回国担任;他们中的很多人,从OPPO时期就追随李杰,赚到了钱,因此他们信任李杰。

其中一位人士回忆,区域代理背负任务,要在一定期限内完成区域内网络全覆盖,未达标就要受罚,比如缩小代理区域、缩减股票期权;部分区域代理与总部签订对赌协议。

该人士告诉《财经十一人》,区域代理们起网的方法之一,是寻找全峰、国通等当时经营状况堪忧的快递,说服加盟商加入,但他们发现,这些品牌实力不够;后来,极兔尝试寻找顺丰的员工,又发现做直营的人做不好加盟。最终的办法是,劝说通达系加盟商同时运营极兔业务,话术是“万一哪天你被通达抛弃了,多一个品牌,多一个考虑”。

价格补贴是极兔最有力,也是最惹人注目的武器。一位知情人士称,极兔给出更高的派件费用,以笼络加盟商。

至于客户端,在重要“产粮区” (即寄件需求量大的地区) 浙江义乌,通达系的寄件收费在每单1.4元,而极兔的价格低于1元,甚至可以“8毛发全国”。据招股书,2020年,极兔中国市场单票收入23美分,成本51美分,即每送一单,就亏损22美分 (约1.6元) 。

2020年下半年,圆通、申通、韵达等通达系公司陆续“封杀”极兔,禁止加盟商加盟极兔、代理极兔业务。上述接近极兔的人士称,此次风波,反而为极兔打响知名度。有偏僻地区的人因此听说极兔,寻求加盟。到2020年底,回国三个季度后,极兔中国的包裹量达20.83亿件,占全国总数的2.5%。

2021年4月,极兔再次面对风波。因低价倾销,且未达整改要求,义乌邮政管理局责令极兔部分分拨中心停业整顿。

当时,百世快递 (BEST.N) 同样因低价倾销,被义乌邮政管理局要求整顿。与极兔不同的是,它最终被价格战拖垮。百世成立于2007年,是“通达系”成员之一,市场占有率常年排在前八。2020年,百世集团经营亏损16.9亿元,经营亏损率5.6%,而同样经历价格战的中通、圆通、韵达、申通虽利润缩窄,但仍保持盈利状态,经营利润率分别为16.6%、6.4%、5.3%、0.5%。次年,百世快递中国收入超过24亿美元,亏损约3.07亿美元,亏损率12.8%。

2021年,极兔以7.16亿美元的现金对价收购百世快递中国 (企业价值约68亿元) ,收购于当年12月完成。极兔就此获得百世的加盟网点、员工与淘系订单。

合并过程中,加盟商的融合是难题。两位知情人士称,同一个区域内,若有极兔、百世两个加盟网点,双方需要通过收购股权、拆分区域等方式进行整合。《证券日报》2022年1月曾报道称,收购过程中,百世大量网点混乱并停工,但公司对此不知情,导致大量快递滞留转运站,只能更换快递公司。

极兔为这笔收购付出的成本,并不止7.16亿美元。招股书显示,2021年、2022年与收购百世有关的整合成本,包括百世员工的离职补偿金,百世冗余的物业、厂房、设备及其他无形资产的减值等,分别为2.66亿美元和3.88亿美元。据此计算,收购百世的总成本约为14亿美元( 约合88亿元) 。

但收购过后,极兔订单量的增幅不及预期。2021年,极兔中国包裹共83.34亿件 (包括极兔2021全年的包裹量,以及12月8日完成收购后,百世的包裹量) ;2021年前三季度,百世包裹量为61.6亿件,按照四季度包裹量占全年的四分之一计算,百世2021全年包裹量约82.13亿件。双方加总,共为165.47亿件。而2022年,极兔中国市场包裹量120.26亿件,仅占前一年双方包裹总量的73%。

因此,上述接近印尼极兔的人士称,内部对这次收购的评价并不高,因订单量的提升与收购支出“不成正比”。

但不论如何,极兔凭此拥有了淘系订单,逐渐摆脱对拼多多等单一电商平台的依赖。据招股书,2020年至2022年,极兔来自最大客户 (一个主要电商平台) 的收入占总收入的比重,从35.4%降低至16.9%;2023上半年,这一比例进一步降至11.1%。

极兔在中国的市占率也提升了。仅用两年时间,它就成长为中国快递市场上不可忽视的存在。2021年,极兔中国市场收入占总营收比重达45%;2022年超过东南亚,占总营收的56%。

高速成长的代价是高额亏损。2020-2022年,极兔中国业务始终亏损,依靠东南亚市场以及融资输血,公司全年亏损 (经调整EBITDA) 分别为3.21亿、7.94亿、8.94亿美元。

2023年5月,极兔又以11.83亿元全资收购顺丰旗下关注电商订单的子公司“丰网”。2022年,丰网收入32.75亿元,净亏损74.73亿元。截至2023年一季度,丰网的总资产为7.16亿元。

一位知情人士称,此次收购,可理解为与顺丰的“战略合作”。2023年10月,极兔总额2亿美元的第七轮融资中,顺丰参与投资。据招股书,顺丰如今持有极兔1.54%的股份。顺丰也是极兔IPO的九位基石投资者之一,九位认购的总金额为1.995亿美元。

高额亏损影响了极兔的估值。据招股书,2020年-2022年,极兔完成四轮融资,融资总额51.9亿美元。2022年2月,极兔估值一度涨至180亿美元;2023年5月,极兔完成D轮后,估值仅130亿美元——在一年多时间里缩水50亿美元。

停止烧钱之后

2022年12月,李杰时隔三年,来到极兔印尼总部。一位知情人士称,包括极兔在内的沙滩集团各事业部全体人员,前一日接到通知,当日列队欢迎。欢迎过后,员工以事业部为单位排队,挨个接受李杰亲自发放的20万印尼盾 (约100元) 红包。

两位接触过李杰的人士,评价其为“讲兄弟义气”“江湖气”“真性情”。另一位知情人士称,上市当天,李杰边喝红酒,边发表内部讲话,满脸通红;讲话结尾,他还用手机播放舒缓纯音乐,花了两分钟朗读信乐团《海阔天空》歌词。极兔内部,人们称李杰为“老大”,“李杰的思想就是,兄弟在一起,要都赚到钱”。

这种思想体现在沙滩集团业务的孵化方式上。沙滩集团共有八个事业部,涉及物流 (极兔) 、母婴、化妆品、咖啡等多个业务。上述接近印尼极兔的人士称,极兔之外的七个事业部,均由沙滩集团合伙人创建;业务初创时,集团中高层皆可投资,盈利后按比例分红。

极兔核心价值观包括“本分”与“分享”。《财经十一人》获悉,“本分”的内涵包括“做正确的事情,把事情做正确”“要求自己而不是要求别人”“不赚人便宜”等;“分享”则要求员工“将团队置于个人之上,杜绝个人英雄主义”“用共同利益追求兄弟情谊,承载一起走得更远的使命”。

因利益建立起信任的兄弟们,跟随李杰从OPPO来到东南亚与中国的极兔。2022年,他们又将业务拓展至电商前景广阔的中东与拉丁美洲,包括沙特阿拉伯、阿联酋、墨西哥、巴西及埃及,这成为极兔的“新市场”。上述接近印尼极兔的人士称,在新市场,极兔敢花钱、敢出人,只需注意当地法规、文化,复制已有模式,即可快速起网。

再次依靠资本、人脉与准确的时机,极兔快速在新市场确立优势。据招股书,2023年7月,极兔在巴西高峰期单日包裹量已超110万件,在当地主要同行中最快实现此等规模。

而在已经确立优势的地区,如何守住这些份额,是极兔当下的最大挑战。

在大本营东南亚,极兔面对来自中国同行的争夺。中通2017年开始布局东南亚市场,目前已在越南、泰国、老挝、缅甸、柬埔寨建立分拨中心;顺丰2021年9月收购东南亚头部快递企业嘉里物流;圆通2022年4月在菲律宾起网,此前已设立越南分公司;菜鸟、京东物流也纷纷在东南亚建仓。据招股书,2020年-2022年,极兔东南亚市场的毛利率一路走低,从29.8%降至20%。

政策也是一大变量。今年10月4日,极兔客户之一TikTok在印尼关停电商业务TikTok Shop,原因是当地出台禁令,禁止在社交媒体上进行电商交易,购物需要跳转外部链接,以保护国内中小企业。

在业务量最大的中国,当烧钱不再可行,或像通达系一样控制成本、扩大利润空间,或像顺丰、京东一样全链路自营、追求时效与服务质量,是极兔必须要做的选择。

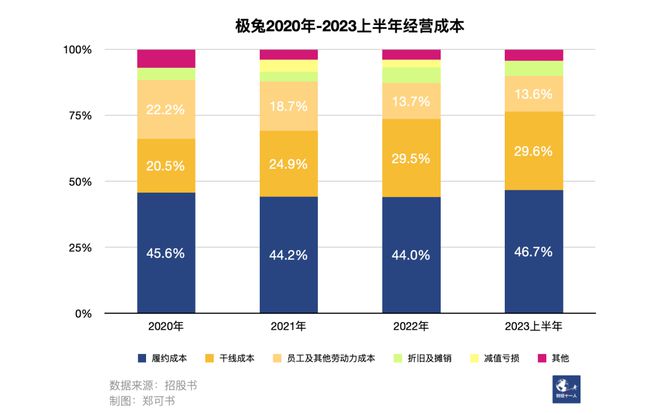

目前看来,极兔选择了前一条路。去年,极兔开始降本增效,裁撤不盈利的冗余网点。2023年上半年,极兔中国市场毛利率仍为负,为-0.8%,但相较于2020年的-120.4%显著缩窄。

据聆讯前后两版招股书,截至2022年底,极兔拥有约9600个网络合作伙伴和280个转运中心,半年后,数字变为8700和265。网络合作伙伴减少900个,转运中心减少15个。上述接近印尼极兔的人士还提到,2018年开始起网的越南市场长期亏损,去年下半年,极兔将当地14个代理区优化至6个,以降低区域总部人员成本、场地租赁费用。

目前看来,国际化是极兔相较于其他中国竞争对手的重要优势。一位知情人士称,李杰在上市讲话中提到,未来,极兔还要去欧洲、非洲、澳洲拓展业务。

快递行业强调规模效益,要把成本做得够低,是极兔必须解决的难题。借助人脉、资本与时机成功上市之后,极兔的战斗,恐怕才刚刚开始。