距离“十一”黄金周还有三个交易日,投资者“持股还是持币过节”的灵魂问题又将来临。

有机构分析,从历史经验来看,2010年以来国庆长假前A股市场往往出现市场流动性收紧,成交量萎缩的格局,带来市场调整风险增加,直到节后风险释放后市场情绪才出现明显回暖,A股短期有概率上演V型反转行情。

历年国庆前后,A股怎么走?

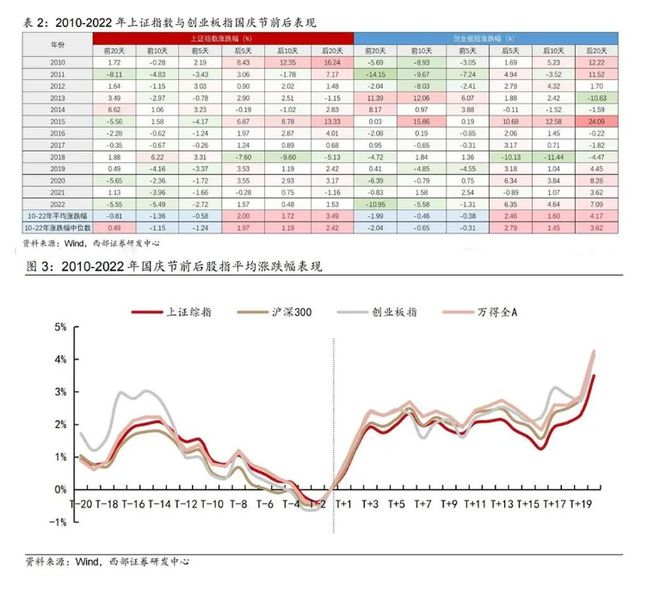

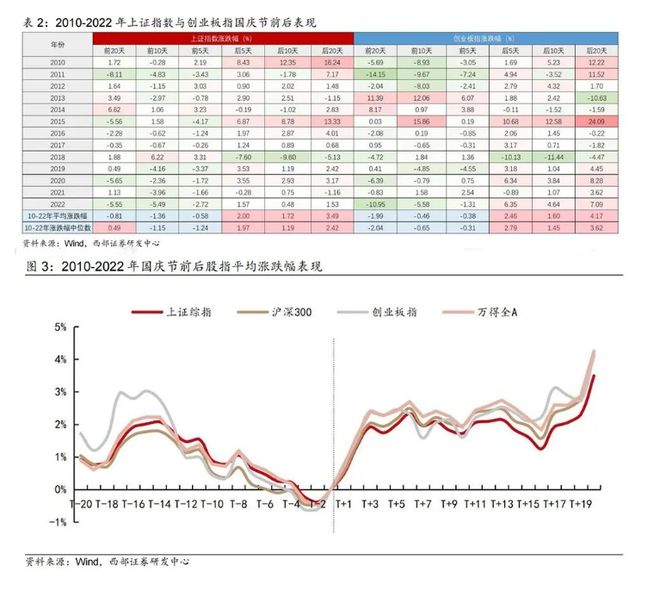

西部证券表示,从过去2010-2022年的市场表现来看,上证指数在国庆节前20个、10个和5个交易日平均涨跌幅分别为-0.81%、-1.36%和-0.58%,上涨概率分别为54%、23%和31%。国庆节后5个、10个和20个交易日上涨的概率平均涨跌幅分别为2.00%、1.72%和3.49%,上涨概率均升至75%。

华福证券也表示,近十年数据显示,在国庆节前后一周,宽基指数中创业板指均表现领先。其中,国庆节前各宽基指数下跌趋势较强,而国庆节后的上涨趋势更为明显,近十年中有6年为宽基指数的全面普涨。

财通证券则直言“加仓,持股过节”。该机构表示,持股过节迎金秋,超跌反弹的AI+>政策博弈的金融周期>性价比凸显的核心资产。国内地产和活跃市场政策力度超预期,预计Q3业绩相对Q2边际改善;海外联储加息路径明确,长期美债上行风险走低,外资流动制度放松。国内政策加速改善业绩,外部压力缓和催化行情,做多窗口已至。

四季度行情有望回归

对于四季度展望,多数机构认为,企业盈利有望在四季度筑底反弹,成长性行业占优。

安信证券表示,8月至9月A股经历了政策底到市场底的二次探底过程,但往后看A股大概率在四季度市场迎来一轮反弹。在当前的位置上,市场正传递出更多积极的信号,“十一”前后有望迎来转机。

招商证券认为,从目前的情况看,随着稳增长政策持续出台,在经济数据边际改善的情况下,经济预期有望转暖。四季度接近美联储降息周期开启,叠加人民币季节性升值,有望吸引外资重回净流入,蓝筹回归的概率更高,四季度大盘蓝筹风格有望重回占优。

在华金证券策略团队看来,企业盈利有望在四季度筑底反弹,成长性行业占优。随着地产放松等一系列政策的密集出台和落实,经济修复预期明显上升,同时盈利已经处于下行周期的尾声,因此盈利见底回升可能是大概率。同时,经济增长压力依旧,货币宽松大概率持续,企业中长贷增速可能维持较高水平,同时随着地产销售的企稳回升,居民中长期贷款增速可能改善。四季度大概率处于盈利见底回升、信用筑顶的环境中,A股市场表现可能震荡偏强,成长性行业可能占优。

哪些行业值得节前关注

光大证券认为,短期看,中秋国庆即将来临,零售行业或将迎来旺季。从细分行业看,目前仍最看好黄金珠宝。一方面,黄金珠宝整体需求稳健向好。另一方面,黄金珠宝行业集中度不断提升,有利于行业龙头企业发展。其他可选赛道比如百货、免税、电商景气度相对一般,建议关注业内表现相对突出的个股公司。目前CPI同比增速仍相对较低,对超市同店收入和利润表现有一定不利影响,必选品相对承压。

粤开证券也表示,节后行业上涨的概率明显高于节前,31个申万一级板块上涨概率均不低于60%,其中21个申万一级板块上涨概率超过80%,而上涨概率达到90%的行业多集中在消费和假期出游相关板块,如美容护理、汽车、交通运输等;综合来看,大多数行业并不存在显著的相关性。

中信建投认为,2023年暑期档已展现强劲观影需求复苏,综合票房和观影人次均超2019年,成为名副其实的最强暑期档。超预期恢复趋势也有望延续至国庆档。从已定档影片看,相较2022年国庆档,影片类型百花齐放;相较2023年暑期档,上市公司主投主控储备释放更多。已定档影片数量相较往年仍有空间,建议持续关注储备释放情况。根据今年暑期档以来展现的强劲观影人次恢复,以及参考往年国庆档平均票价相较当年春节档的调整幅度,通过敏感性分析,预计在中性情况下,2023年国庆档全国综合票房有望达52.5亿元,刷新2019年创造的44.7亿元最高记录。