2023年,清洁机器人厂商进入极致内卷之中。

石头科技在拓宽品类:2月28日晚,石头科技对外发布了旗下首款洗衣清洁类产品——分子筛洗烘一体机H1;

云鲸在专注细分需求:8月15日晚,针对毛发缠绕问题,云鲸推出年度旗舰款扫拖机器人新品J4,大幅提高扫地机的清洁能力,并以更静音的功能效果呈现;为进一步聚焦深度清洁、脏污识别、基站自清洁等用户生活细分痛点;

科沃斯主打一个突破:8月17日晚,科沃斯在上海西岸艺术中心举行了2023年战略新品发布会,在此次发布会上公司在地宝、窗宝、沁宝三大产品系列同时发布新品。

三款新品中:1)DEEBOTX2在原有圆形产品形态上迭代创新为方形形态,同时人工智能解决方案上也有进一步升级;2)WinbotW2在业内首创了独立基站,使得擦窗机器人脱离了传统束缚;3)AIRBOTZ2空气净化机器人拥有了更为突破性的行走能力。

基于龙头地位,持续的产品创新等因素,光大证券预测,盈利拐点将至,“十倍股”科沃斯再起航。

而科沃斯近日的财报数据,无疑再次延后起航日程:归母净利润5.84亿元,同比下降33.40%。这也导致8.28,股价大跌10%。

(科沃斯股价 图源:同花顺)

本文试图探究,缘何科沃斯成为十倍股?十倍股的故事,科沃斯还能再次续写吗?

01 2023H1,量大利少

8月25日晚间,科沃斯(603486.SH)发布半年报,2023年上半年,公司实现营业收入71.44亿元,同比增长4.72%;归母净利润5.84亿元,同比下降33.40%。

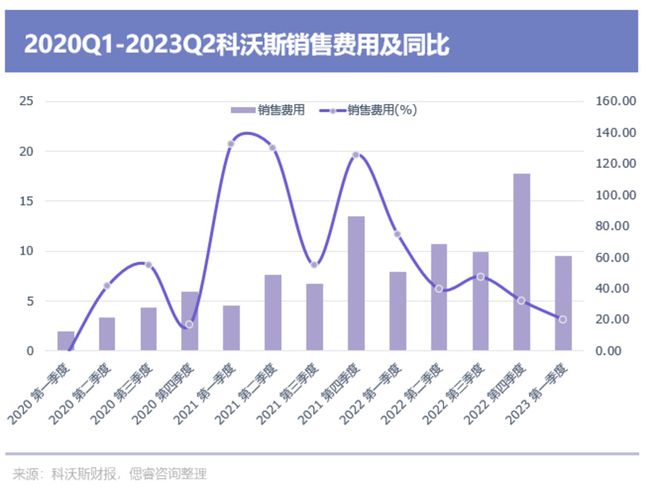

销售毛利率的低迷,是净利润大跌的“始作俑者”,尤其是第二季度,其销售毛利率同比增长-9.01%。而这,“得益于”销售费用的大把投入:

科沃斯上半年销售费用支出近23亿元,同比增加23.66%,公司称主要为抖音等社交电商平台、站外渠道加大了市场营销投入。

截止8月底,科沃斯迭代了7大新品,销售费用根本省不了:

2023年年初,科沃斯持续更新扫地机器人:T20PRO、T20PRO(上下水)、扫拖机器人:X1SPRO、X1SPRO(上下水)。

8月中旬,科沃斯在上海西岸艺术中心举行了2023年战略新品发布会,在此次发布会上公司在地宝、窗宝、沁宝三大产品系列同时发布新品,分别为X2、W2、Z2。

地宝X2最大的改变,是圆形扫地机升级成长方形扫地机。在这之中,科沃斯取代原有的扫地机机器圆盘顶部的激光雷达,采用自己发明的半固态激光雷达传感器。除此之外,X2也做到了7500-8000Pa,即业内最高吸力。

拿掉顶部激光雷达的好处,一是能将整机变得更轻薄,达到了9.5厘米,即业内最薄的高端扫地机;二是,形状与房屋结构对口,扫地机器人更加“顺手”。

而这样做的劣势是,整个雷达的扫描广角较原先的顶部激光雷达360°有所下降,科沃斯的解决方案是,将半固态激光雷达安装在了机器的左前方。

科沃斯凭借着短暂的产品创新周期、显眼的营销,拿捏住大部分用户的尝鲜心理:

半年报显示,其自清洁产品上半年出货量达75万台,同比增长37.2%;自清洁产品收入占比达80.3%,较上年同期增加16.5个百分点;全能基站型产品出货量达67万台,同比增速高达155.1%。

于是,在销量可观、营收可观的同时,利润很难好看。于是,在财报发布之后,净利润大跌33%的数据,还是使得8.28的股价大跌10%。

龙头尚在撒钱营销,狂推新品,突破痒点,疯狂走量之中,扫地机器人行业的内卷战争,仍在进行时。

02 十倍股养成记

纵观科沃斯资本市场表现,发现现如今的科沃斯,已接近刚诞生之时的60.92。从2019底到21年中旬,龙头科沃斯连绵不断的红线,仍在眼前:

在20.04.28-21.07.15短短296个交易日期间,科沃斯的股价(前复权)由17.46元上涨至247.10元(涨幅高达1212%),迅速成为一只十倍明星股。

据光大证券复盘,偲睿洞察整理,公司经营大致经历三个阶段:

1)2019年公司战略调整:推行自有品牌战略、逐步减少ODM代工及低端业务,期间收入利润双双下滑,股价表现疲软;

2)2020-21年疫情催化增长,同时产品创新周期较短,科沃斯业绩高增,亦有双品牌战略加持,公司股价20/21年涨幅分别达336%/71%;

3)22-23Q1经济偏弱+产品创新趋缓:公司业绩出现下滑,股价呈现下行趋势。

(2018.05-2023.07 科沃斯股价复盘 图源:光大证券)

可以看到,在2021年前后,疫情居家需求增长叠加产品创新力度大,是股价上行的核心驱动因素。

在这一段时间里,市场上的洗地机基本实现了“扫把+拖把→吸尘器+拖把→洗地机”的清洁品类电动化的产业变迁,针对中国特有的硬质地面把“吸尘+强力去渍”功能合二为一。

例如,科沃斯把握住了该黄金期,推出N9+、T9MAX、X1OMNI等产品,对基站性能机型迭代:从扫拖一体、到九合一全能基站,对导航避障技术进行迭代:从dToF高精度导航+3D结构光避障,到3D建图定位导航规划。

一系列动作满足了用户的集成需求(吸尘、扫地、拖地、去渍、自清洗),再叠加大把营销费用,容易打出爆品效应:可以看到2021、2022年,科沃斯销售费用暴涨。

除此以外,科沃斯的业绩也着实好看:2020Q2-2021Q3,营收同比增长在65%以上,净利润同比增长在300%以上,尤其是2020Q4净利润达到3.91亿元,同比增长1902.3%。

在该阶段,股价上行周期符合“赛道股”投资框架。

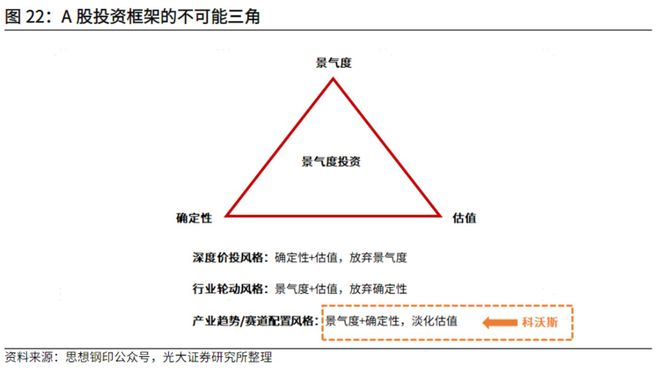

A股投资中,景气度(1-2年业绩增速决定短期胜率)、估值(决定赔率)、确定性(长期增长逻辑决定长期胜率)通常是一个不可能三角,两两组合则会形成截然不同的投资风格。

(A股投资框架的不可能三角 图源:光大证券)

科沃斯一年攀升为十倍股,手握由疫情、产品痛点解决到位、业绩乐观所带来的极高的行业景气度、由解放双手这一终极生活方式所带来的赛道确定性,投资者跟随业绩趋势买入(期间相对淡化估值),直到景气趋势无法再超预期,股价逐步见顶回落。

现如今,科沃斯的股价,一直落到了解放前。

03 拐点难寻,难再起航

何时能够回到十倍股,我们不妨来看看行业景气度与赛道确定性,成色几何。

其中,价值量最高的无疑是业绩部分(投资者跟随的指标),我们能够预见的是,增收不增利将是科沃斯近几年的常态:以价换量效果不佳。

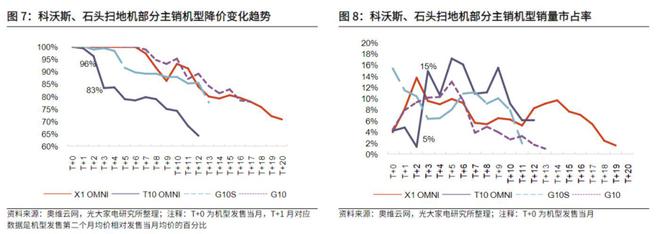

光大证券选取2021-2022年龙头公司主销机型(科沃斯选取X1OMNI/T10OMNI;石头选取G10/G10s),发现机型均价下探与销量市占率呈现负相关,说明降价策略对单品市占率的提升是有效的。

其中,最显著的相关性来自科沃斯T10OMNI:科沃斯22年5月推出该主力机型,T10OMNI在22年8月大幅降价抢占了行业最优价位段(3500-4000元),后续其价格持续下探使得该产品连续多月维持市占率10%以上。

(科沃斯、石头扫地机器人部分主销机型降价变化趋势 图源:光大证券)

综合先前数据来看,科沃斯产品量是上来了,利却少了,产品毛利率比同期少了两个点。而残酷的是,这样的量远远小于预期,净利润大跌33%便是答案——大把的销售费用投入却没换来应有的销量。

于是,尽管多个厂商的主力产品频频降价,但整体来看,除追觅以外,各厂商的价格仅仅是略有下滑。换言之,厂商们既想要市场,又想业绩好看,这就导致厂商一直鼓吹“以价换量”,实际让不了一点利。

(线上均价及市占率 图源:国信证券)

由此,疫情所带来的需求已然消耗殆尽,产品创新越来越微小、增收不增利的业绩也逐渐不容乐观,行业景气度缓慢下滑。

那么,赛道确定性是否还能维持?

首先,要看厂商能否真正降本。现阶段,厂商让利销售,而未来如果是实实在在的降本,既有利也有量,该赛道无疑是有金子可挖。

从整个机器人产业来看,降本指日可待。电动车智能化的大背景下,激光雷达、计算平台、摄像头等元器件的市场需求喷井式爆发,正带动整个机器人产业链的发展。天量资本涌入相关的整个产业链的每个细分领域,并吸引大量的工程师参与研发,然后大批量生产。这样可以快速摊薄产品单价,元器件性能有指数增长。更为简单的扫地机器人,无疑会获利颇多。

据开源证券表示,未来单个扫地机器人的制造成本会从1900下降为约1600-1700元。假如售价从3700降至3000元(我们认为,如果全能基站产品价格降到2500-3000元,则有望得到渗透率极大提升),那么相当于毛利率还有43%-46%。在可预见的范围内,扫地机器人依然有降本空间,能够弥补降价带来的影响。

其次,要看现阶段的用户,是否真的相信扫地机器人的价值,即,扫地机器人能否成为刚需品。

理论上来说,一二线城市人均收入高,但居住面积小,且合租为主,扫地机器人怕是施展空间不大;三四线城市居住面积大,但人均收入低,扫地机器人很难成为生活必需品。

换句话说,现如今的扫地机器人受众有两大限定条件:高收入+居住面积大。而当降本成为现实,高收入也将不会成为桎梏,赛道的确定性,将不断扩大。

降本之路,道阻且长,赛道的确定性,仍有待考察。

想要重创辉煌,要增收也增利的业绩、要指日可待的降本。在此之前,科沃斯需持续迭代微创新,最好给出大创新,牢牢占住自己的龙头位置,毕竟扫地机器人行业,强敌环伺,内卷至极。