又一家“果链”相关公司试图上市。

问询已一年多仍未上会,近期,苏州杰锐思智能科技股份有限公司(下称“杰锐思”)更新了2023年上半年的财务数据。杰锐思拟在深交所创业板上市,募资总金额为6.04亿元,保荐机构为东吴证券。此次IPO,募集资金拟用于智能装备产业化建设项目、研发及数据中心建设项目、补充运营资金。

杰锐思成立于2010年,主要从事智能检测设备、智能生产组装设备(线)、锂电生产设备的研发、设计、生产及销售。2020年-2022年及2023年1月-6月(下称“报告期”),杰锐思的营业收入为4.34亿元、5.57亿元、6.27亿元及1.91亿元。归母净利润分别为0.32亿元、0.62亿元、0.83亿元及235.05万元。其中,2020年-2022年的年度营业收入复合增长率为20.18%

成立13年的杰锐思,打开其官网,其称核心产品覆盖新能源行业、信息化系统、精密组装、屏幕行业、半导体行业、消费类电子六大领域,业务看似“四处开花”却风险重重:原本业务线竞争大还存在不确定性,新拓展的业务毛利率低于公司其他业务线、甚至追风口开展口罩业务。同时,一份上市前的对赌协议,将公司的估值推高却又增加了上市的压力......

来源:官网

业务“四处开花”

杰锐思以3C业务起步,据招股书,其积累了包括苹果、微软、比亚迪、立讯精密、捷普、富士康等品牌商。

3C业务上,杰锐思的3C力学检测设备应用于电脑键盘、Apple Watch、iPad、触摸屏(板)、手机、无线蓝牙耳机等众多3C产品的力学检测工序上,也是其向苹果公司主要提供的服务。

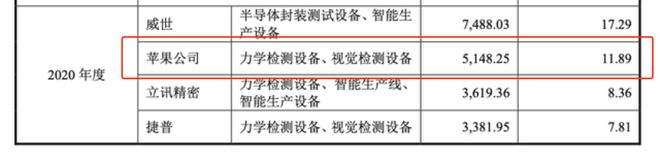

招股书显示,2020年,杰锐思对苹果公司的销售额为0.51亿元,占当年营收的11.89%。但2021年度,苹果公司就不再为其前五大客户。

根据苹果公布最新的前200家供应商名单,名单上的厂商提供材料、制造和组装服务,这些方面的支出占据苹果2020财年直接支出的98%。杰锐思并不在其中,而客户中的捷普、立讯精密,自2020年至2022年一直在苹果公司的前200名大供应商名单中。也就是说,虽然在招股书中,杰锐思将苹果公司放在合作的公司前列,但依据供应商名单来看,对苹果来说,杰锐思并不属于大供应商,并且与其的业务还存在一定不确定性。

据招股书,杰锐思产品的定制化特性强,公司采用直销模式,直接与公司联系,基于销售订单进行生产,因此,客户的稳定性决定了公司业务的稳定性。

2022年度,公司视觉检测设备销售收入较2021年度下降47.46%,从3719.68万元下降至1954.19万元。杰锐思回应称,相关FATP业务在苹果EMS厂商之间发生了转移,导致该业务原EMS厂商在2022年度相应设备需求减少,而新承接业务的EMS厂商根据自身产线投产进度安排下达订单的时间较晚,该等订单尚未实现收入。

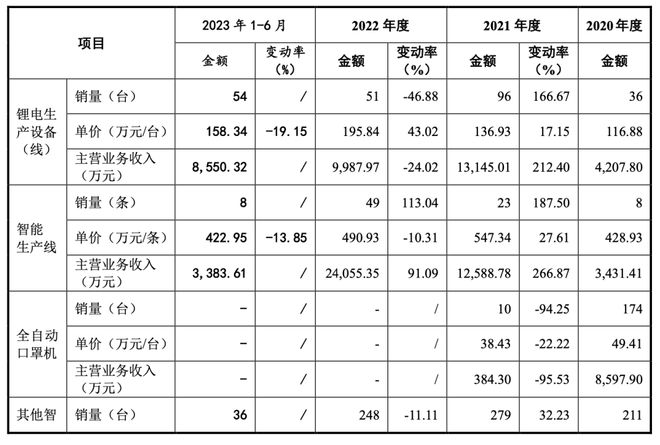

值得注意的是,智能生产组装设备(线)的收入分析上,有一笔收入来自口罩机。2020年,公司新增防疫设备业务并实现收入8780.92万元,据悉,口罩有医用和民用之分,医用口罩属于医疗器械设备,有较为严格的生产标准要求。此前媒体曾有过相关报道,疫情期间,抱着高额利润和赚快钱的心态,不少做自动化设备的企业转向生产口罩,催生了行业乱象。

一家致力于智能、新科技的企业为何会转做口罩业务原因未可知,但杰锐思口罩业务的热度退却的非常快。同年,杰锐思计提资产减值损失4259.33万元,据招股书,主要为当年末库存的全自动口罩机等设备计提的减值准备。2021年度,公司仅销售部分库存口罩机,不再生产相关产品,不开展相关业务。

毛利率下滑

“果链”竞争激烈,杰锐思寻求新方向,2018年以来,公司以锂电制造、半导体封装测试等业务为重点拓展方向。2022年开始发展锂电池储能业务,获得了欣旺达、珠海冠宇、东莞维科、比亚迪、瑞浦等锂电池及动力锂电池制造厂商客户。应用领域由3C向锂电、半导体拓展,但毛利率却出现了下滑。

这是因为锂电业务的毛利率拖累了公司整体业务毛利率,报告期内,公司主营业务毛利率分别为 43.08%、39.06%、39.97%和 34.18%,下滑了约10个百分点。

分业务来看,公司检测设备毛利率整体较高,分别为60.85%、56.19%、56.48%、52.40%,而锂电生产设备(线)毛利率分别为 12.72%、20.38%、22.03%、21.16%,毛利率较低。

对此,公司解释称主要原因为该业务系公司持续拓展的业务,为迅速打入市场,报价较低,同时还未形成规模效应,毛利率整体水平较低,锂电业务还处于颇为艰难的扩张期。从客户来看,杰锐思来自锂电行业的客户似乎并没有那么稳定,2021年,杰锐思向欣旺达销售0.92亿元的锂电生产设备,占总营收的16.6%。2022年,销售0.56亿元,占总营收的8.94%,而2023年上半年并未有来自欣旺达的收入。

同时,杰锐思还面临着现金流为负的压力,2020年-2022年,杰锐思经营活动产生的现金流量净额分别为0.36亿元、-0.55亿元和-0.19亿元,占当期净利润分别为111.87%、-87.48%和-23.27%,经营活动现金流量净额低于利润水平且大额为负。

背水一战求上市

杰锐思是典型的家族企业,于2010年由张火香、卿胜中以及王大亮共同出资设立。截至招股书签署日,杰锐思的实际控制人为文二龙、文三龙,二人合计控制公司81.87%股份。

据悉,张火香为文二龙和文三龙的母亲,文二龙、文三龙为兄弟关系。2019年9月,张火香彻底将所代持股权还原给文二龙、文三龙,自此不再直接或间接持有杰锐思股份。

此次上市,部分杰锐思的客户供应商突击入股,一方面欲拉高公司估值,一方面也通过对赌,给了杰锐思不小的上市压力。

在杰锐思申报前一年,公司一共新增三名股东及一名原股东增持股份。新增股东为金开德弘、刘双渝及领胜投资,其中刘双渝已将所持公司全部股份转让给领胜投资。原股东新潮集团通过受让文二龙股权的方式增持公司股份。

本次新增股东与公司的部分客户及供应商存在控制关系。

首先,金开德弘的有限合伙人王明旺是欣旺达的实际控制人之一,其持欣旺达10.65%股份。而欣旺达是杰锐思锂电生产设备主要客户之一,公司从2017年起便与欣旺达有业务往来。其次,新潮集团是合肥图询的间接第一大股东,而合肥图询是杰锐思半导体封装测试设备中视觉模块的供应商,于2017年与公司开展业务合作。此外,领益智造是公司3C领域的主要客户之一,自2016年起与公司开始业务合作,领胜投资是领益智造控股股东。

2022年,杰锐思参考市场化估值方法及公司业务前景和盈利情况,以投前整体15亿的估值引入投资者,该估值对应的增资、转让价格为15.75元/股。本次IPO募资6.04亿元,占发行后总股本的比例不低于25%,以此推算,若成功上市且募资达预期,公司的估值为24.16亿元,估值增加了9.16亿元。

增资入股带着条件。根据此前签署的相关协议,如果公司IPO失败,杰锐思控股股东、实际控制人可能存在回购义务,从而使得公司股份发生变化的风险,相对应的估值提升可能也将受到负面影响。

招股书信息显示,杰锐思实际控制人文二龙、文三龙以及现有股东苏州地之杰、纪文婷、邓勇,曾在2020年与聚源铸芯、元禾璞华、新潮集团、英菲欧翎共同签署《苏州杰锐思智能科技股份有限公司增资暨股份认购协议》。协议条款中规定,杰锐思需要在2024年12月31日之前完成合格上市,如果公司未能上市成功,那么将触发回购条款。2021年,经过进一步的沟通后,为了规范对赌的安排,文二龙与新潮集团之间签订了补充协议一。协议中明确,杰锐思不再是协议的义务人,仅作为协议签署方。如果公司未能在规定时间内完成合格上市,将由文二龙回购本次转让的全部或部分股份。

目前来看,离约定的对赌协议截止日期还有一年多,杰锐思在10月20日刚刚回复了第二轮问询,能否顺利上会还未可知。

记者 杨雪婷

见习记者 佘诗婕

版式 佘诗婕

编辑 吴鸣洲

1

2

3

4

IPO日报是《国际金融报》旗下新媒体,对平台刊载内容享有著作权。

未经授权禁止转载。