作者 | 墨羽枫香

数据支持 | 勾股大数据(www.gogudata.com)

不管是买房还是炒股,自上而下的宏观思维越来越重要。

过去20年,只要做多楼市,无非是赚多赚少的问题。这是战略宏观决策的第一层。第二层是买北上广深,还是成都、杭州、武汉,亦或是自贡、揭阳,赚取的回报率天差地别。第三层是选定一个城市之后,是买核心地段还是郊区地段,结果也不一样。第四层才是买某个楼盘某个单元。

事后看,买一线城市核心地段优质楼盘,是获取绝对超额回报的最佳选择。其实,只要做出第一层和第二层决策后,第三层和第四层并没有那么重要,回报率不会差太多,且远远跑赢平均回报。

724政治局会议战略定调“活跃资本市场,提振投资者信心”,给予股市更高地位,也给予了更多期待。结合近期证监会推出的一揽子政策来看,决策层是有意将股市打造成为取代楼市新的财富蓄水池。

未来,股市怎么投?能否借鉴过去买房自上而下的宏观思维?

01

第一层思维是战略做多股市,就像过去20年做出做多楼市的决策一样。

现在的股市与以前的股市不一样了。过去的股市是融资市,目的是助力企业通过资本市场发展壮大,赋能实体经济,而股民能否在里面赚到钱似乎并不在政策的考虑范畴之内。这一次,资本市场的改革决心之大,前所未有,并且政策更偏袒普通股民,中长期目标是让其能赚到钱。

就拿减持新规来举例,原话是这么说的:上市公司存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持公司股份。

这一条新规简直就是石破天惊,将一举解决了过去股市存在数十年的多种顽疾。第一,过去上市公司IPO往往都会存在“高市盈率、高发行价、高超额募资”。目的很简单,上市公司联合一级市场收割二级市场韭菜。未来,这种套路玩不通了。

第二,要连续分红才能减持,促使着上市公司正本清源,好好经营企业,与普通投资者站在同一个战壕,而不是之前有些对立的立场——通过资本运作玩概念,炒高股价套现走人。

第三,已经上市的大量公司因减持新规无法减持套现,减少二级市场持续失血。

第四,打消一批想来资本市场融资圈钱、动机不纯的公司。

以上这一条其实是动了既得利益蛋糕,对于广大投资者是实实在在的偏袒和呵护。这也表明了监管层对资本市场改革决心和意志。

除了国家政策要扶持、支持股市外,当前宏观经济有触底复苏之迹象,再加上估值水平来到多年低位,战略看多做多股市才是重要选择,而不是再去楼市蹚浑水。

02

第二层思维是买大盘,还是小盘,就像买房是买一线,还是二三线。

这些年,选择对了市场风格,事半功倍。在大A,市场往往有三种代表性风格,分别为大盘价值、大盘成长以及小盘成长。

大盘价值囊括行业主要为银行、非银金融、建筑、钢铁、交通运输等。大盘成长囊括行业主要为消费、医药以及部分汽车、新能源龙头等。小盘成长主要为电子、通信、计算机、传媒等。

从2005年至今,市场风格切换过很多次。我们分阶段来看:

第一阶段:2005-2008年,市场风格相对均衡,大小盘风格来回切换。因为时间离现在久远,不展开剖析。

第二阶段:2009-2015年,市场风格主要以小盘为主,计算机、传媒等板块因为智能手机产业链、手游动漫等划时代变革带来持续超额回报。

这期间,市场也出现过短期大盘占优的情况。比如2012年底至2013年2月,沪指一度大涨23%,券商同期大涨53%。触发本次风格切换的重要逻辑是宏观经济在年底出现超预期复苏,大盘股盈利能力得以修复。

2012年Q1—Q4,GDP同比增速分别为8.1%、7.7%、7.5%、8.1%,制造业PMI从8月见底49.2%之后,连续4个月修复,到12月份为50.6%,经济处于扩张区间。

还有一次是2014年10月至12月。当时宏观经济增速持续下滑,不过因为大小盘估值分化达到极致导致市场风格发生切换。这三个月中,非银金融、银行、建筑装饰、钢铁领涨大市,超额回报明显。

第三阶段:2016年——2021年2月,市场以大盘风格为主,没有明显的大小盘切换情况。当然,泥沙俱下的2018年,大盘、小盘都跌得很惨。

这5年多时间,A股市场风格大变,主要逻辑是北向资金持续流入A股,一举改变了过去很多年炒小炒垃圾的投资生态。

第四阶段:2021年2月至今,市场以小盘风格为主。

期间,万得小市值指数从2292点一路逆势上涨至3247点,涨幅为42%。同期沪深300大跌34%。

此次风格切换的核心逻辑是大小盘在2021年2月出现了极致分化——当时沪深300PE达到17倍,与2015年最高峰齐平,且股指刷新历史最高记录。同期,小市值指数前期涨幅不足,且在2020/8-2021/2期间一路暴跌,出现罕见的“牛头熊”行情。

好了,下一个阶段 (以年度为单位) ,市场风格会再度由小盘切换至大盘吗?

我个人认为概率比较大,理由有三:

第一,当前,沪深300与小市值指数的估值偏离度较大;第二,中国经济触底复苏增长确定性较大,有利于大盘股估值修复;第三,本轮美联储加息周期接近尾声,9月大概率暂停加息,美债收益率和美元指数应该见到顶部了,外资趋向于回流A股,利于大盘股估值修复。

某种市场风格在一段时间之内占优,并不代表着说不是该种风格下的行业板块或个股就没有机会。只是相对而言,顺着市场风格去做投资,胜率会更高,就像坐电梯,只要搭载上行电梯,速度或快或慢,结果不会差。

03

第三层思维是具体买什么行业板块,就像买房是买海淀区,还是房山区。

ROE作为行业景气度周期度量指标,可以将其分为三类:

第一类是ROE趋势向上的行业板块。ROE上升,代表着盈利能力上升,代表着估值还可以提升。不但可以赚业绩的钱,还是赚估值提升的钱,戴维斯双击妥妥的,是投资首选。

第二类是ROE持平的行业板块。ROE走平,意味着估值变化不大,但可以赚业绩的钱,也是不错选择。

第三类是ROE持续下滑的板块。这意味着估值水平会越来越低,存在低估值陷阱。比如当前的房地产。

我这里抛砖引玉,在大盘市场风格下,食品饮料可能是尚佳选择之一。

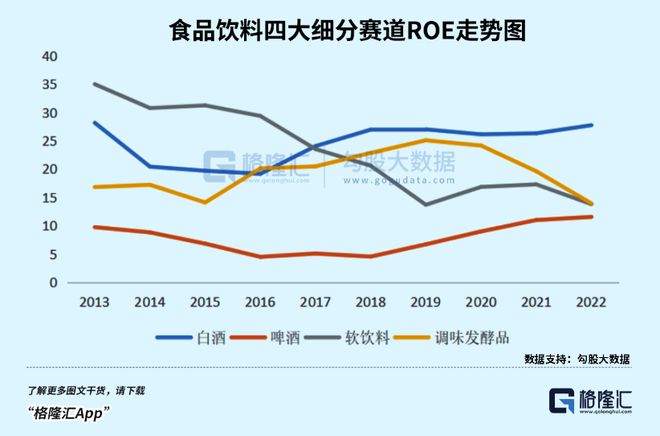

食品饮料可谓是A股商业模式最佳赛道之一。按照优劣来划分,金字塔塔尖的是白酒 (白酒ROE是A股历年最高,且景气度保持高位,20年涨了110倍,远超食品饮料平均及其他行业) ;第二层是啤酒、调味品;第三层是功能饮料、包装水、乳制品;第四层是餐饮食品产业链;最底层的是休闲食品、休闲饮料和速冻食品。

2016-2022年,白酒ROE保持持续走升态势,其板块录得绝对超额回报。而软饮料ROE持续下行,回报相对一般。而在啤酒赛道,ROE从2018年开始一路回升,也诞生过3年10倍回报的重庆啤酒。

第一层、第二层以及第三层决策之后,第四层就显得没有那么重要了。

比如过去几年,选择贵州茅台、五粮液、泸州老窖,回报率都很好,几年几倍,差距并不算很大。当然,过去能够选择到山西汾酒,那是自己的本事,赚取更高回报也是理所应当。

04

过去,不少 投资者都喜欢自下而上,更专注看重个股本身,而忽略宏观大势对于投资的绝对性作用。

比如过去跑出很多牛股的医药赛道,最近2年多一跌再跌,跌无止境。一方面,市场风格不在大盘股;另一方面,行业逻辑因为集采发生了深刻变化,行业ROE持续下行。而此前市场给予医药股相当高的估值溢价,也自然要进行充分的修正。如果只关注某某医药细分领域的某只个股去做,不管宏观大势和行业逻辑的话,大概率会随波逐流,产生巨额亏损。

未来,自上而下的宏观思维越来越重要,宏观β可能决定了多数个股大部分的回报率。就像过去很多年决定买房比决定买股票大概率要好得多。

当然,时代的滚滚洪流向前,现在的股市与过去的股市不一样了,要成为居民财富的配置池,自然要进行大改革。现在,我们正在见证历史,请不要低估这次资本市场改革的决心。

改好了,养老金、社保基金、保险资金、银行理财等中长期资金都会跑步入市。到那时,大A稳步上涨或许并不会太难。 (全文完)

格隆汇原创出品,未经授权,请勿转载

如需转载,请在后台回复“转载 ”

▍往期回顾

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为任何实际操作建议,交易风险自担。