8月27日周末,顶层连发实质性利好支持A股,隔天集合竞价券商、互金带动下,一度出现千股涨停,然而市场预期的A股牛市仅维持了1分钟。一时间讽刺A股市场的“段子”层出不穷,但其背后都是市场情绪的长期积怨。虽然单日破万亿,但造成如此情况的核心在于增量资金不足,一方面北向资金继续流出,另一方面与量化资金息息相关,前一天有关“部分量化“T+0”算法交易暂停”的消息其实是量化交易机器人无意中带崩了大盘。

要知道,目前市场中的量化资金公开的规模已经超过1.3万亿,未公开的或许更大,量化交易一般以技术面为主,不会在乎政策利好,涨停高开对于机器人来说必然是卖出的好时机,北向、量化、机构等相继卖出,导致了周一奇葩的走势,不过周二确实在对方资金的输出下,整体出现了健康的反弹,不过对于资本市场的利好并不一定能支撑现实经济。

例如目前的芯片板块实际上已经出现了分化。

华虹半导体(688347.SH)回归A股后的操作确实让市场表示愤怒和不理解。

在计划募资180亿,实际超募至212亿后,华虹半导体竟然选择将200多亿融资投入到理财中?为何如此,背后有何难言之隐。

芯片的“冰火两重天”

华虹回A股,用募资买理财的核心原因还得看当下的芯片产业现状。

虽然今年3月份依靠人工智能芯片的概念炒作,芯片板块整体出现过大幅度反弹,但实际上国内外芯片厂商整体业绩预期并未出现变化,芯片供需情况和先进制程的“国产化替代”并未出现明显的拐点,随着炒作热度褪去后,又出现大幅回调,整体重再次新陷入震荡下挫,芯片ETF在近期还创了新低。

8月2日美股盘后,美国芯片巨头高通(QCOM.O)披露了截至6月25日的2023财年第三财季报告,公告显示该财季营收84.5亿美元,同比下跌23%;净利润18亿美元,同比大幅下跌52%。业绩的不及预期导致高通股价8月初开始连续下挫,区间跌幅超15%,最新总市值缩水至1246亿美元(约合人民币9083亿元)。公司披露的业绩下滑主原是,全球智能手机出货量持续下行,导致其核心业务手机芯片的营收出现了大幅下滑。

实际上从2021年开始全球芯片产业链就出现了供给过剩的状况,国产芯片在先进制程的投资和研发不严重及预期,叠加下游需求疲软的负面影响。“春江水暖鸭先知”,2022年美光、台积电等几个国际芯片巨头纷纷下调了业绩预期后,自此全球芯片板块出现整体回调,国内芯片板块更是陷入了漫长的下行周期,从A股半导体芯片厂商的存货周转明显可见的存货积压和出货周期拉长。反应在市场上就是芯片ETF(159995)来从2021年12月至今,板块整体回调幅度达到38%以上,整个板块回撤最高甚至出现了腰斩,当然这类芯片,部分先进制程的芯片用于智能手机,成熟制程的一般用于其他普通消费电子。然而消费电子需求这块并未出现拐点,而问题的关键就在于高端先进制程芯片与部分先进和成熟制程芯片的需求出现了严重的两极分化。

换言之,AI场景下使用的更先进制程芯片却需求旺盛。英伟达(NASDAQ: NVDA)的上周的二季度报刚好反映了当下的现实,截至2023年Q2的财报,英伟达第二季度营收为135.1亿美元,较去年同期的67亿美元增长101%,较上一季度的71.92亿美元增长88%。

其中英伟达Data Center营收为103.2亿美元,较上年同期增长141%,较上一季度增长171%;公司宣布用于复杂AI和HPC工作负载的NVIDIA® GH200 Grace™ Hopper™ 超级芯片将于本季度发货,采用HBM3e内存的第二代版本预计将于 2024年第二季度发货。再看其他业务,英伟达游戏收入为24.9亿美元,较上年同期增长22%,较上一季度增长11%;来自专业可视化的收入为3.79亿美元,环比增长28%,同比下降 24%;来自汽车的收入为2.53亿美元,环比下降15%,同比增长15%。

无疑英伟达高端芯片的增利增收是英伟达业绩爆表的核心,也就是说,除了高端用于AI、数据库、云计算等的先进制程芯片需求旺盛外,其他次先进或成熟制程芯片的需求依旧处于供过于求。这也难怪,以成熟制程芯片见长的华虹半导体,在供过于求的市场中,不买理财还能干什么呢?

华虹的无奈

当下的芯片半导体市场,已经不是2021年“缺芯”的时代了。就在8月29日,华为未开发布会直接发布了最新一代旗舰手机Mate 6 pro,搭载了由中芯国际代工的麒麟9000S 7nm芯片,这是由华为自制研发的纯国产麒麟芯片,也正是这枚纯国产的先进制程的芯片,点燃了整个市场。

为国产先进制程芯片量产商用的同时,其实也为成熟制程芯片捏一把汗。

从用途上来看,代工麒麟芯片让中芯国际成为除三星和台积电外,大陆可以代工7nm的厂商,而7nm主要应用在CPU和GPU等对性能要求比较高的芯片中,比如高通骁龙888、AMD和英特尔的CPU和英伟达的GPU等高端显卡,而市场对于先进科技的需求一直都是旺盛的;相比之下,55nm工艺量产已经超过10年了,在拼算力的高性能计算市场当然不会采用55nm工艺,不过确实很多领域特别是车载电子等工业产品中,由于工艺成熟、价格低廉,需求还是很高的,比如工控机、主板芯片、NB-IoT、驱动IC、汽车ECU等芯片,由于对于性能和散热没有过高的要求,对于成本要求比较高,所以这类芯片会使用55nm工艺。

但是问题也在这,一旦这类市场的需求疲软,必然导致产能过剩。

华虹其实正陷于此。产能上,相比中芯国际“死磕”先进制程,华虹半导体的核心竞争力却不在先进制程,而是专注于“特色工艺”的成熟制程,截至2022年底,华虹半导体拥有三座8英寸晶圆厂和一座12英寸晶圆厂,近三年折合8英寸年产能分别为248.52万片、326.04万片、386.27万片,年均复合增长率为24.67%;2022年内12英寸工厂以6.5万片的月产能高位运营,并计划将在2023年内陆续释放其月产能至9.5万片,可见产能扩充相当快;

甚至这次回归A股也是为了继续扩产,从招股书上可以看出,公司也知道与头部晶圆代工的差距,但并不着急,因为华虹认为目前公司核心的55nm制程依然可以满足大部分数字、模拟、射频等芯片的需求。

因此这次180亿的计划募资包括31亿的超额募资,7成大比例将用于华虹制造(无锡)项目,建设核心是扩产12英寸的特色工艺生产线,仍然是成熟制程。这应该是上市公司中短期最核心的项目了,看来公司将以扩产成熟制程芯片来硬钢工业及汽车电子。

但这个计划募投的核心项目出现了问题。从招股书中可见:

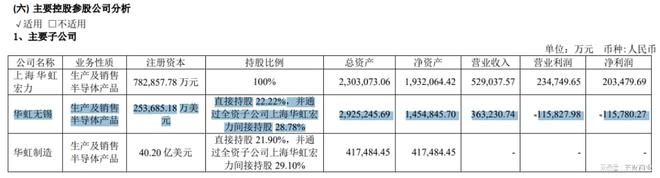

本轮回归A股的募资上,125-150亿元是对华虹制造(无锡)项目的投资,这个项目的实施主体是旗下持股22.22%的子公司华虹半导体(无锡)有限公司,不过该子公司2022年的业绩并不理想,全年营收虽有67.66亿,但净利润却亏损5.78亿,亏损的原因是华虹无锡为扩大产能,借入较多的美元借款,美元升值导致华虹无锡确认大额汇兑损失,大约在7.18亿。

不过即使剔除这类营业外损失,无锡子公司的净利润也仅有1.4亿,净利率才2.07%,可以关注下这个项目的ROI,反正这利润率确实不如理财来的多;而且半年报更惨,华虹无锡这个子公司2023年上半年的净利润亏损11.58亿,华虹半年也才盈利10亿出头,或许母公司正在评估是否有继续投资扩产的必要。

升维无望,低维徘徊

可以感受到华虹半导体的挣扎,之前就写过华虹的突破点在于升维。

毕竟对于芯片产业来说,想实现制程工艺的突破并不是一件容易的事情。所中芯国际的28nm关口上徘徊多年。即便目前具备7nm和14nm工艺的中芯国际还是对比具有5nm工艺的台积电也还有差距,但中芯国际一直在向上走,这次7nm量产让市场对中芯国际的预期估值发生质的变化。

升维的意义在于更高的壁垒。换言之,台积电和中芯国际想抢华虹的生意很容易,但假设AI真在消费电子、汽车电子、工业电子实现,也就意味着对芯片需求出现升维,反过来华虹想抢前面两家的生意是不可能的。

如果下一轮芯片复苏、增长周期是在需求发生“升维”的情况下,华虹大概率会在制程节点上被限制,对日后争夺先进工艺节点下的高端晶圆代工市场、提升规模效应、议价能力及竞争,将是毁灭性打击。况且技术是巨量的时间和资金积累,科技板块在资本市场从来不是靠横向拓展市场带来的业绩而获得预期,而是纵向向上的技术突破带来价值重估。

Y= A×Kα×Lβ,(α + β = 1),柯布-道格拉斯函数就是对科技(A)与产值(Y)的关系中最大的肯定,在资本投入和人口红利下降的情况下,科技发展则是带动经济最根本的驱动力。

本文作者 | 刘超然