21世纪经济报道记者 董鹏 成都报道

本就不具备成本优势的雅化集团,再次受到锂价下跌的冲击,最终导致公司上半年盈利大幅减少。

8月24日晚,雅化集团(002497.SZ)发布半年报,当期公司净利润由去年同期的22.62亿元缩减至今年上半年的9.51亿元,同比下降近58%。

主要原因,便是上半年锂盐行业景气度发生的巨大变化。

一方面,氢氧化锂价格出现明显下跌,导致整体营收增长压力增大。另一方面,雅化集团属于典型的进口矿锂盐生产商,而锂精矿价格降幅滞后于锂盐价格,使得公司面临着锂价下跌、成本抬升的双重压力。

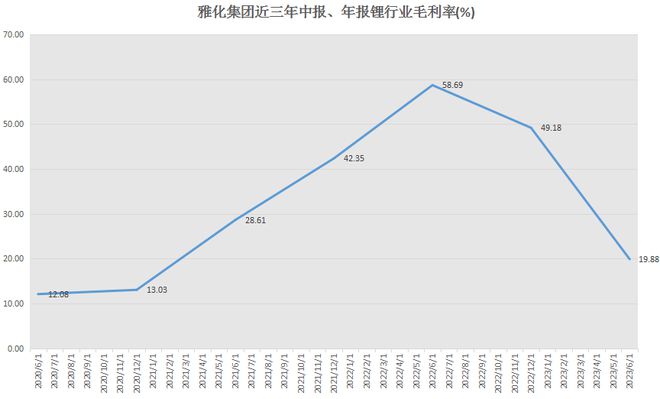

反应到半年报上,就是雅化集团锂盐业务毛利率锐减38.81个百分点至19.88%。仅仅从该公司角度来观察,锂盐的“暴利时代”已经结束。

锂盐毛利率已不足20%

今年3月,21世纪经济报道此前曾经报道指出“整个行业,也将从集体盈利转向到成本比拼的新阶段。”

彼时,锂盐市场曾经出现极为罕见的一幕,碳酸锂与氢氧化锂的价差达到10万元。

以3月14日为例,电池级碳酸锂市场均价在33万元左右,散单市场成交价跌破30万元,而氢氧化锂价格则维持在40.15万元。

比较两大锂盐产品价格走势,也可以看出氢氧化锂上半年跌幅更小。

根据Wind采集价格统计可知,上半年国产56.5%氢氧化锂均价为35.29万元,同比下跌16.98%,同期国产99.5%碳酸锂均价则为32.9万元/吨,较上年同期均价下降26.36%。

另据雅化集团相关人士反馈,“公司锂盐客户以海外市场为主,占比达到70%,同时海外价格也要高于国内价格。”

销售端具备一定比较优势,却无法对冲掉公司在成本方面的劣势。

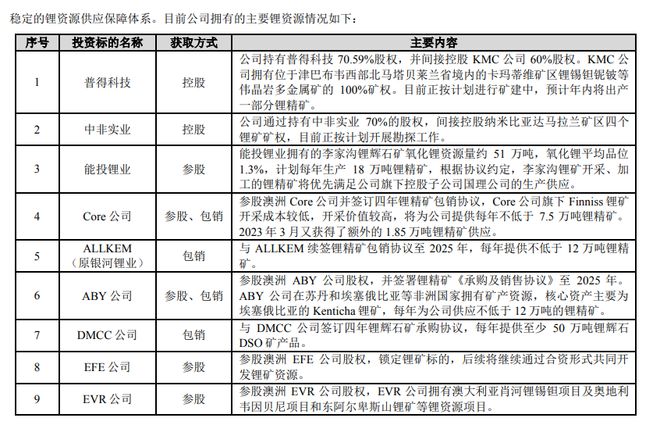

除了津巴布韦KMC公司外,雅化集团此前所需锂精矿主要通过海外长协进口的方式获取,而锂精矿价格的下跌又滞后于锂盐价格。

以今年一季度为例,雅化集团、天华新能、赣锋锂业均出现了“营业成本增速大于营业收入增速”的情况。

反应到半年报中,雅化集团上半年营业成本上涨67.64%,对此公司指出“主要原因系锂盐产品生产成本较去年同期增加所致。”

分业务来看,雅化集团锂行业营业收入下降1.19%,营业成本则提升91.65%。

上述公司人士也指出,“(锂盐)整体产销数据变化不算大,受到进口矿原料价格的影响较为明显。”

成本的大幅增长,也成为导致雅化集团上半年盈利下滑的主要原因。

从收入结构上看,以氢氧化锂为核心的锂业务依旧占据上市公司73%以上的收入,而民爆、工程爆破业务收入合计占比则在26%左右。

在上述主力业务收入微降、成本几近翻倍的夹击下,雅化集团锂盐业务毛利率锐减38.81个百分点,降至19.88%。

这一水平,已经十分接近本轮锂价上涨前期,同时也显著低于公司民爆业务的利润率,后者上半年毛利率虽然也有小幅下降,但是仍然达到37.86%。

成本拐点最快9月确立

截至8月25日,共有8家锂业相关上市公司发布半年报,其中仅有中矿资源一家实现了盈利同比增长。

其中关键便是自有矿放量,公司近期接受机构调研时指出“2023 年上半年,公司自有矿实现的锂盐产销量大幅提高,自有矿共实现锂盐销量7391.46吨,创造了公司锂盐板块半年度历史最高自有矿销量记录。公司锂盐板块原料自给率持续提升,自给率由2022年19.43%提升至75.88%……”

同期,中矿资源锂电原料与开发业务营业成本下降30.97%,毛利率逆市提升14.98个百分点,整体变动方向刚好与雅化集团相反。

锂价如何波动,企业本身无力左右,但是却可以通过一体化、提升原料自给率的形式,尽最大可能降低自身生产成本,这在当前下行的市场环境下尤为重要。

相比之下,雅化集团可能正处于中矿资源自有矿放量前夕的状态。

今年5月29日,雅化集团公众号发文,津巴布韦矿业部副部长兼国会议员Kambamura到卡玛蒂维矿山考察,雅化集团KMC公司董事长高欣介绍开发计划时指出,将分两期开发卡玛蒂维矿山,一期将于今年9月投产,二期将于2024年3月投产。

对此前述公司人士反馈称,“从目前情况来看,9月如期投产问题不大。”

等到以上一、二期项目全部达产,卡玛蒂维矿山预计每年开采和处理锂矿石约230万吨,产出锂精矿35万吨以上。

如果按照8:1的原料产品产出比估算,等到二期项目全部投产后,预计可以满足4.4万吨的锂盐原料所需。

如果将今年3月末宣布投产的雅安二期项目计算在内,雅化集团总产能则保持在7.3万吨左右,2024年所对应的原料自给率有望达到60%。

所以,如果不考虑锂价波动,只从自有矿投产时间表来看,雅化集团马上就会迎来自身成本拐点。

至于等到自有矿大规模放量,进而显著降低公司成本线,则要等到卡玛蒂维矿山二期项目落地。

而更为长远的未来,则包括了公司锂盐端的10万吨锂盐产能建设项目,以及矿端已经推进勘探工作的纳米比亚锂矿项目,这些项目都会成为影响公司成本、自给率的重要变量。