【文/观察者网 邹煦晨 编辑/吕栋】

9月25日,紫光股份盘中跌超7%。截至当日收盘,紫光股份跌幅收窄至6.71%,总市值为672亿元。

从消息层面来看,紫光股份前日(9月24日)公告称,35亿美元(约合人民币255.92亿元)收购新华三49%股份的重大重组事项终止。待到120亿元的定增完成后,再推进该重大资产重组。

这一变动背后,紫光股份重大资产重组条件是否发生变更?即由此前无需定增成功,改为需先完成定增。截至发稿,紫光股份尚未回复采访函中的该问题。

需要指出的是,近期监管层面对再融资有所收紧。自8月27日以来,沪深交易所尚未有新受理的再融资企业。而从8月初到8月27日,沪深交易共有62家新受理的再融资企业。

在此背景下,紫光股份能否顺利完成定增,存在不确定性。

终止重大重组摘要,数据来源:公司公告

重大资产重组条件是否发生变更?

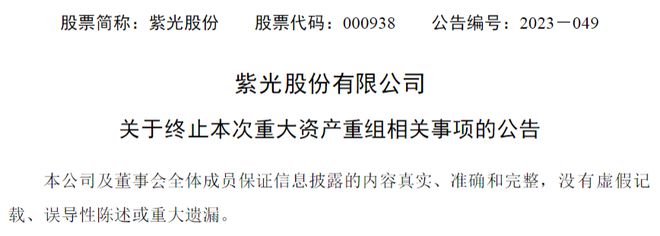

紫光股份在9月24日的公告中称,根据签署的《卖出期权行权股份购买协议》的约定,获得中国证监会就向特定对象发行股份的注册是本次交易(收购新华三49%股份)交割先决条件之一,结合公司自身货币资金情况和融资安排等因素,为顺利推进向特定对象发行股票及本次交易的实施,经慎重评估,公司决定先完成向特定对象发行股票的工作,再推进重大资产重组相关事项。因此,目前公司先终止重大资产重组相关事项;待完成向特定对象发行股票后,公司再推进本次交易的重大资产重组相关事项。

终止重大资产重组原因摘要,数据来源:9月24日公告

而紫光股份今年5月26日公布的《2023年度向特定对象发行A股股票预案》显示,本次募投项目收购新华三49%股权构成上市公司重大资产重组,在募集资金到位前,公司可以自有资金、自筹资金等方式先行支付,并在募集资金到位后予以置换,即在本次向特定对象发行股票获得中国证监会注册之前可以单独实施。

似乎彼时的公告中,紫光股份可以单独实施重大资产重组,无需等待定增获批。

定增预案摘要,数据来源:5月26日公告

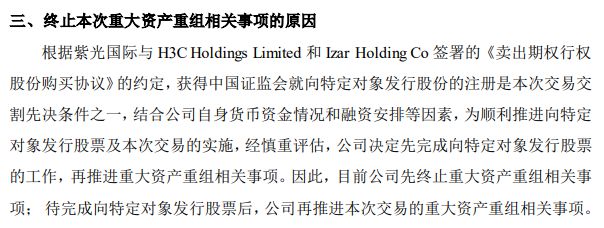

在9月24日的公告中,紫光股份提到了“结合公司自身货币资金情况和融资安排等因素”。从紫光股份2023年半年报来看,截至2023年6月30日,紫光股份虽然流动资产有551.43亿元,但流动负债也有336.3亿元,两者之差为215.13亿元,低于重大重组事项35亿美元(约合人民币255.92亿元)的金额。

并且,紫光股份流动资产中,货币资金只有119.83亿元。而应收账款为162.39亿元,存货为198.20亿元。

如果不进行120亿元的定增,紫光股份能否有实力完成重大资产重组?

资产负债表,数据来源:紫光股份2023年半年报

而再融资和并购重组市场近期也有看点。今年8月27日,证监会公告称,对于金融行业上市公司或者其他行业大市值上市公司的大额再融资,实施预沟通机制,关注融资必要性和发行时机。

从数据来看,截至9月27日午盘,沪深交易所8月27日起没有一家新受理的再融资企业,重大资产重组新受理企业也只有一家。而8月27日前,沪深交易8月份共有62家新受理的再融资企业,3家重大资产重组新受理企业。

那么,紫光股份能否顺利完成120亿元的定增?

再融资监管安排摘要,数据来源:证监会

关联交易会被认定多久?

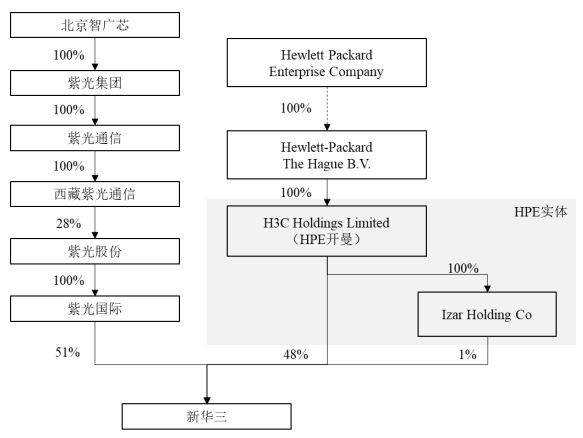

回到重大资产重组本身,紫光股份35亿美元的重大重组对象为新华三集团有限公司(下称“新华三”)49%的股份。具体为,紫光股份支付现金的方式向 H3C Holdings Limited 和Izar Holding Co (两家公司合称为“HPE实体”)购买。

股权结构摘要,数据来源:公司公告

资料显示,新华三的前身诞生于本世纪初,其前身曾多次易主。2016年5月,紫光股份通过全资子公司紫光国际完成对新华三51%股权的收购。

之后,有关方签署了《股东协议》。该协议约定,2019年5月1日至2022年4月30日期间,HPE开曼或届时持有新华三股权的HPE实体可向紫光国际发出通知,向紫光国际或公司出售其持有的新华三全部或者部分股权,即卖出期权。

为继续推动双方合作与协商,有关方后续又签署了关于卖出期权行权期限之延期的同意函,对《股东协议》进行修订,将上述卖出期权行权期延长至2022年12月31日。

2022年12月30日,即期限前一天,HPE实体向紫光国际发出了《关于行使卖出期权的通知》。对此,紫光股份在公告中表示,自进入卖出期权行权期以来,双方一直就卖出期权行权事项友好协商。

从财务数据来看,新华三2023年上半年实现营业收入249.91亿元,同比增长4.87%;实现净利润18.23亿元,同比增长2.62%。上半年新华三国内企业业务营业收入为186.61亿元。国内运营商业务营业收入为52.36亿元,同比增长30.79%。新华三国际业务营业收入为10.94亿元,同比增长20.94%。

国际数据公司(IDC)发布《中国以太网交换机市场季度跟踪报告(2023Q2)》显示,新华三在2023年上半年以36.7%的占比,为中国数据中心交换机(100G/200/400G产品)市场份额第一;新华三服务器以16%的市场份额居中国市场第二,其中刀片服务器以54%的市场份额居中国市场第一。

市场份额摘要,数据来源:紫光股份官网

需要指出的是,由于新华三并非紫光股份的全资子公司,所以紫光股份净利润和归母净利润差异较大。2023年上半年,紫光股份虽然净利润多达18.03亿元,但归母净利润仅有10.22亿元。

某注册会计师对观察者网表示,虽然收购控股子公司少数股东权益,不会使合并报表中营业收入、营业成本、净利润等发生什么变化,但可能会使归母净利润发生较大的改变。

值得一提的是,紫光股份官网8月的公告显示,新华三与HPE正式签署新的战略销售协议,将继续展开全面合作,双方的全球战略商业伙伴关系也将继续保持,携手为中国及海外客户提供最佳的数字化解决方案及服务。比如协议约定:在中国市场(不含中国台湾及中国港澳地区),新华三将继续作为HPE品牌服务器、存储产品及技术服务的独家提供者(按协议约定HPE直接覆盖的客户除外),为客户提供相关产品及服务;在国际市场,新华三将在全球范围经营和全面销售新华三品牌的产品,同时HPE将继续在全球市场上与新华三保持现有的OEM合作关系;本战略销售协议有效期为5年,并可自动续约5年,之后将逐年续约。

协议摘要,数据来源:紫光股份官网

如果重大资产重组,新华三成为紫光股份全资子公司后,新华三与HPE之间交易被认定为关联交易的期限会是多少?另外,新华三与HPE之间没有股权关系后,两者间的交易额会如何变化?

需要指出的是,万一紫光股份此次重大资产重组未能如愿,则可能面临风险。预案显示,若在履行上述卖出期权发生争议且无法协商解决,HPE 实体有权将争议提交香港国际仲裁中心依其仲裁规则进行仲裁;鉴于《股东协议》适用英国法律,如本次交易未能成功完成,在紫光股份或紫光国际构成违约的情况下,可能需按照英国法规定承担相关违约责任。