文/安娜

近期有不少人问我A股见底了吗?可以抄底了吗?

从7月24日政治局会议定调活跃资本市场,提升投资者信心,到发改委的促销费(房地产、汽车等扩大消费20条),财政部税务总局的减税和个税优惠政策,8月21日央行降息政策(1年期LPR降息10个BP);

再到房地产政策(认房不认贷、降低存量贷款利率、优化住房信贷政策等);

证监会收紧IPO、规范减持和降低印花税等,稳汇率、降准等一系列政策出台落地;

A股市场有所上涨,但是部分投资者仍然信心不足,担心政策底之后还会有更低的市场底。

不过并不用太过担心,因为根据历史数据来看,股市的市场底往往滞后于政策底2-6个月左右的时间,并且市场底大多数时间都高于政策底。

所以,政策底进场往往会有不错的赔率和胜率。

A股历次底部特征和筑底过程

首先,底部形态有V型、U型和W型底。

V型属于快速探底回升,U型是在底部再徘徊一段时间,等待契机再反弹,而W型底属于比较磨人的,就是出现多次探底回升之后再探底,这个过程会重复两次或者多次,比较考验投资人的耐心。

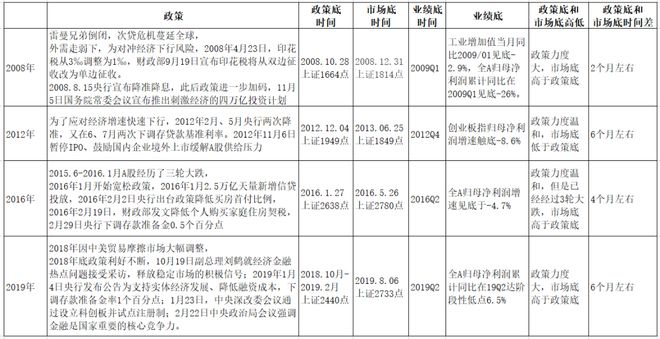

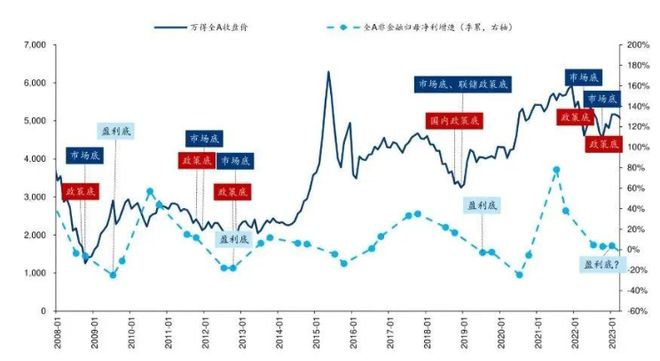

底部构筑的进程,一般是政策底—市场底—业绩底,政策底一般领先于市场底2-6个月。

一般政策底首先出现,宏观利好政策逐渐出台的时间区间为政策底。

随着积极政策推动经济和股市基本面企稳回升,A股上市公司利润增速、工业增加值同比、制造业PMI等指标见底反转标志着业绩底的到来。

在政策底和业绩底中间出现的市场阶段性低点叫市场底。这是因为在政策利好和基本面下行之间存在两股力量的角力,市场底的高低取决于两股力量的相对大小。

若政策力度大,推动基本面快速反转,则市场底可能高于政策底,比如2008年、2016年、2019年,反之市场底更低,比如2012年。

图片来源:海通证券研究所,叶檀财经整理

回顾下A股历史上的历次政策底与市场底。

第一次是2008年。

2008年,雷曼兄弟倒闭,次贷危机全球蔓延,A股基本是一泻千里,为此,2008年4月23日印花税税率从3‰调整为1‰,2008年8月15日央行宣布降准降息。

财政部9月19日宣布印花税将从双边征收改为单边征收。9月19日,上证综指涨幅高达9.5%,9月22日又大涨7.8%。

但是随后市场又继续下跌,政策底在10月28日上证指数最低到达1664点,此后一直维持在1700点左右,

直到政策进一步加码,11月5日国务院常委会议宣布推出刺激经济的四万亿投资计划,此次政策力度空前,市场确定性走出底部,开始陡峭持续的反弹。

此次政策力度空前,市场底出现在2008年12月31日,上证指数1814点,高于政策底。政策底和市场底部的时间差大概2个月左右,而业绩底在2019Q1全A归母净利润累计同比-26%见底。

第二次是2012年。

2012年,上证指数节节败退,为了应对经济增速的下行,2012年2月和5月两次降准,6月和7月两次降息,2012年11月6日暂停IPO、鼓励国内企业境外上市缓解A股供给压力。

由于当时市场情绪低迷,2012年12月4日政策底出现,对应上证指数1949点,2013年6月底因“钱荒”影响,市场急跌,市场底出现在2013年6月25日,上证指数下影线达1849点。

由于这次稳增长政策主要靠货币政策发力,财政和地产政策力度不大,2013年6月25日市场底的指数点位再创新低。此次政策底和市场底之间时间上相差6个月以上。

第三次是2016年。

2015年6月到2016年1月A股经历了三轮大跌,这一轮股灾的特征是技术性、杠杆性、投机性,其产生更多的是源于流动性过剩和股市制度不完善,而非宏观经济基本面的恶化。

2016年1月开始宽松政策,2016年1月2.5万亿天量新增信贷投放,2016年2月2日央行出台政策降低买房首付比例,2016年2月19日,财政部发文降低个人购买家庭住房契税,2月29日央行下调存款准备金0.5个百分点。

此轮政策底出现在2016年1月27日,上证指数2638点,市场底出现在2016年5月26日,上证2780点。

这次政策力度温和,业绩底出现在2016Q2,全A归母净利增速见底于-4.7%。但由于此前A股已经经历三轮大跌,股市估值处在历史较低水平,因此政策底后A股虽有回撤,但是市场底还是高于政策底,此次政策底和市场底之间间隔4个月左右。

第四次是2019年。

2018年,因中美贸易摩擦市场大幅调整,2018年底政策利好不断,10月19日副总理刘鹤就经济金融热点问题接受采访,释放稳定市场的积极信号;

2019年1月4日央行发布公告为支持实体经济发展、降低融资成本,下调存款准备金率1个百分点;

1月23日,中央深改委会议通过设立科创板并试点注册制;

2月22日中央政治局会议强调金融是国家重要的核心竞争力。

此次多方面的稳增长政策出台,且股市政策定位高度前所未有,此外,推出科创板并试点注册制,政策底在2019年1月4日见底2440点后快速反弹,

此后在政策和基本面的角力中市场有所回撤,市场底于2019年8月6日见底于2733点,但市场底指数点位并未低于政策底。

业绩底在2019年Q2,全A归母净利润累计同比在19Q2达阶段性低点6.5%。此次政策底和市场底之间间隔将近6个月。

如考虑疫情的影响,市场底于2020年3月19日出现,上证指数最低跌至2646点,并未低于2019年1月的政策底,业绩底出现在2020Q1,全A归母净利润增速触底-24%。

综上所述,我们可以总结出一个历史规律,市场底往往滞后于政策底,且差不多是2-6个月左右的时间。

图片来源:华泰证券研究所

本轮政策底、市场底和业绩底分析

接下来要讲下,本轮股市的政策底,以便于我们能够在政策底、市场底区间进行有性价比的投资。

本轮政策底区间从2022年4月29日开始,为了应对俄乌危机叠加新冠疫情的影响,2022年4月29日政治局会议要求加大宏观政策调节力度,保持资本市场平稳运行。

5月25日国务院召开全国稳住经济大盘电视电话会议,时任国务院总理李克强要求推动稳经济各项政策落地见效。

积极的政策推动股市的反弹,从2022年4月27日上证指数2864点开始反弹到3424点,而后续疫情的反复影响了经济的恢复,2022年10月31日再次触底到2885点。

2022年11月随着疫情政策的优化,地产端也迎来“三支箭”的政策利好,以及由于ChatGPT大模型带来的算力、应用端等需求,A股开始新一轮的上涨,到2023年5月9日上涨到3418点。

而今年二季度以来,内需修复偏慢叠加外需转弱,国内经济修复放缓,2023年上半年全部A股归母净利润累计同比-4.32%,A股表现也震荡偏弱。

在此背景下,从7月24日政治局会议定调活跃资本市场,提升投资者信心,到扩大消费政策:发改委的促销费(房地产、汽车等扩大消费20条),财政部税务总局的减税和个税优惠政策;

8月21日央行降息政策(1年期LPR降息10个BP);

再到房地产政策(认房不认贷、降低存量贷款利率、优化住房信贷政策等);

证监会收紧IPO、规范减持和降低印花税和交易费,稳汇率等一系列政策出台落地;

到最近9月15日起央行下调金融机构存款准备金率0.25个百分点释放流动性,此轮政策底的指数低点为8月25日上证指数3053点。

而政策底之后,市场由于担心基本面和经济的形势,市场情绪仍较为悲观,市场继续杀跌趋势,近期市场持续低迷,成交量全A连续多个交易日7000亿元附近,市场可以说基本跌“麻了”。

本轮从2022年4月到现在的磨底的过程更加的曲折,属于W型的底部特征,探底回升再探底,非常考验投资人的耐心和信心。

从历史经验来看,缺主线、弱成交、投资者期待下降,都是政策底向市场底转化的典型特征。(来源:华泰证券)

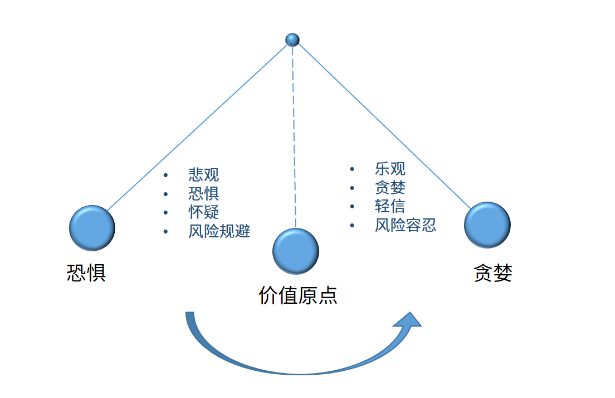

从市场情绪角度来看,A股历次底部形成的过程,起初由于基本面的回落而触发市场情绪的走弱,彼时投资者身处期间,无论多么悲观的想法,总会被市场情绪过度的演绎。而当情绪的钟摆摆向悲观的极致后,就会进行回摆。

图片来源:A股备忘录

当然,如果能够在底部区间建仓,并长期持有的话,时间的力量大概率能帮助我们获得不错的收益。

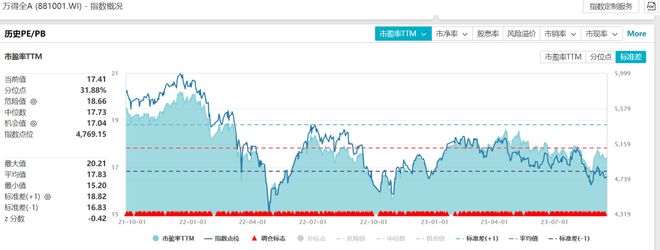

数据来源:A股备忘录,指数过往涨跌幅不预示未来表现,不代表投资建议。

所以,我们认为股市本轮底部较为复杂,至今已经有两个相对较为明显的政策底,一个是始于2022年的4月份全国稳住经济大盘电视电话会议,另一个是始于2023年8月份的印花税调降。

这个两个底部,构成了一个“W”形态的双重政策底,双重底虽然更磨人,当然也往往更夯实,支撑力度更强。

本轮行情何时到底?

最后来讲下大家最关心的市场底。

目前A股的位置:结合历史PE(TTM)来看,目前万得全A的PE(TTM)为17.41,处于历史31.88%的位置,也就是历史上只有31.88%的时间是低于这个数值的,另外这个位置处于1倍标准差(-1)16.83附近。从历史位置来看,处于相对较低的位置,较低的估值位置能为市场底部提供布局的安全边界和赔率。

至于本轮市场底的高低,仍然要关注基本面的修复进展,政策落地和起效的时长预期。

目前政策在不断的落地,市场底需要在情绪面反复打磨,有待改善的经济数据叠加不及预期的政策,反而有望推动政策的加速落地甚至政策的力度加码。

当然资金信号也同样重要,资金的流动和结构能更有效的观测市场预期和提示流动性风险。

结合本次政策力度来看,本轮市场底可能较难低于政策底。随着我国政策落地或者政策力度加码,推动经济和股市基本面的的见底回升,投资者对经济和盈利的预期有望回暖。

(免责声明:本文为叶檀财经据公开资料做出的客观分析,不构成投资建议,请勿以此作为投资依据。)

【直播主题】

对话梁永安:平凡人生的幸福哲学

9月22日 20:15

点击橙色按钮 立即预约