今日,我们大A股又是大跌。

从上上个周五开始,,股市就一直在跌,连跌了一周,结果今天周一又是大跌,跌得远远超出了均衡的价格水平。

今天,中国股市最重要的三个股票指数:

沪深300,最低跌至3451点,收盘3474点,这不是疫情爆发以来的最低点位,而是2019年春节以来的最低点位;

中证500,最低跌至5270点,收盘3474点,过去一年半来的最低点位,距离2020年3月疫情爆发之时创下的4年最低点,仅有一步之遥;

中证1000,最低跌至5614点,收盘5638点,过去一年半来的最低点位,距离2020年3月疫情爆发之时创下的4年最低点,也仅有一步之遥。

如果看沪深300的周线图,过去11周里有10周都是在下跌!

A股,这是真的要彻底崩盘的节奏?

如果说,我们大A股估值很高,比方说2007年底的时候、2015年年中的时候、2018年初的时候,2021年年中的时候,因为经济环境不利,连续下跌,当然是可以理解的。

但现在的情况是,整个大A股的估值一直都在极低水平附近徘徊,与此同时,中国的GDP增长率、投资、出口、消费数据、制造业PMI、社会融资和信贷数据、CPI及PPI通胀数据,甚至包括企业利润,明明都在修复和好转,在这种情况下,这股市还是没头没脑的狠跌,这真的是有点超出我的基本认知框架了。

就拿沪深300指数来说,这是由沪深市场中规模大、流动性好、最具代表性的300只股票组成,根据最新数据,其流通市值大约是37.1万亿元,总市值则为40.7万亿元,相比之下,我们上海交易所、深圳交易所、创业板、科创板在下跌之后,其总市值加和是85.6万亿元,沪深300指数成分股,占比接近50%。

所以,与失真的上证指数不同,沪深300指数基本上能够代表中国股市的整体情况。

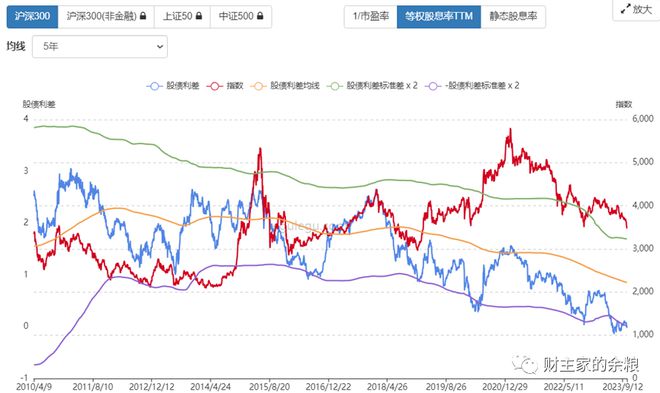

所以,我个人关于A股估值高低的一个基本判断框架,就是用沪深300的盈利率(市盈率倒数)或股息率,与十年期国债收益率进行比较。

以股息率股债利差为例,用“国债收益率-股息率”来判断:

如果在2年均值附近,那就是说估值基本适中,市场处于合理状态;

如果在2年均值1X标准差附近,那就是估值偏高,市场有点乐观;

如果在2年均值-1X标准差附近,那就是估值偏低,市场有点悲观;

如果在2年均值2X标准差附近,那就是估值极高,市场极度乐观;

如果在2年均值2X标准差附近,那就是估值极低,市场极度悲观。

这个判断框架,在2007年迄今(2005年才有沪深300指数)也一直运行得很好,特别是2008年以来的沪深300指数每次的低点,这个股债利差指标都能很好地反映出来。

如果以触及-2X标准差作为股市极度低估的判断依据,从上面的图中可以看出,过去15年用股息率股债利差可以判断出来的股市相当长一段时间内低点的有:

2008年10-12月;

2011年12月底;

2012年6 -11月;

2013年7月初;

2015年9-10月;

2016年1月-7月;

2018年11月-2019年1月;

2020年3-5月;

2022年5月和7-11月;

2023年6月迄今。

过去15年里,也有2次低点的漏判,分别是2010年7月以及2014年5-6月,因为当时的股息率股债利差低点,没到-2X标准差;

如果不考虑2023年的话,过去15年还出现过1次误判,那就是2022年7月-9月的经济换挡区,被股债利差认为成了低估,结果连续大跌,直到10月底股市才真正见底。

现在看来,2023年6-9月可能是又一次误判——2023年6-9月,股息率股债利差基本保持在-2X以下,但股市却在进入10月份以来连续下跌……

过去15年间,沪深300股息率股债利差在-2X标准差附近,停留时间最久的是2016年,从1月份一直到7月份,股息率股债利差一直停留在-2X标准差附近,但这一阶段沪深300指数也基本上是在横盘波动,没怎么下跌。

另外,从图上也可以看出,在2012年年中之前,股息率股债收益差均值,是在逐渐抬升的,但从2012年之后,股债收益差的均值是在逐渐一步步下台阶的,所有那些出现误判、漏判的时刻,都是股债收益差明显的台阶转换区。

例如,2022年7-9月和2023年6-9月的误判,明显是股债收益差均值下降了一个台阶,这代表沪深300指数成分股企业整体盈利增速的降低,也意味着整个中国经济增速的调整。

当然,我这里选择的是股债收益差的2年均值,主要是考虑经济换挡2年内就应该基本就能够在企业的股息率(利润率)中看出来了。

如果是选择3年、4年或5年均值,结果是漏判或误判的次数反而明显增加——例如,选择股债利差5年均值,同样按照-2X标准差判断股市低点,就会漏掉2010年-2015年的所有股市低点,而且同样在2022年和2023年出现了明显的误判(见下图)。

自2022年10月份以来,我一直认为,沪深300指数低于3800点就可以不带杠杆的介入,结果现在,股市都特么跌到了3500点以下了。

虽然说,股债收益差是判断A股非常好的一个框架,但就目前而言,许多投资者有一个共识就是:

当前A股不涨的原因,是因为美国国债收益率的不断抬升,压制了国内风险资产价格。

按照官方流行的说法:

一切责任都在美方!

的确,过去一年多来,由美国国债收益率变动所决定的中美国债利差(因为过去一年多中国的国债收益率波动很小),基本上可以解释A股绝大部分的涨跌幅(见下图)。

数据来源:choice

今天,美国10年期国债收益率最高点正式突破5%,而20年期国债收益率突破5.3%——想想看,过去100年来最有信用的货币、全世界都通用的美元,在长达20年的时间里,每年给你5.3%的综合收益,对比起来,每年3.5%股息率的沪深300指数,确实没有那么大吸引力了。

不过,如果真的是这种原因,如果美国的国债收益率明显下降,我们的A股大概率也会迎来明显的暴力反弹,黎明就在前方,反弹一触即发。