21世纪经济报道记者王雪 武汉报道

10月24日,东湖高新(600133.SH)发布公告称,上交所对公司及时任董事长杨涛、时任董事会秘书段静给予监管警示。

公告显示,由于关联方收购湖北工建控股权,形成关联担保后,东湖高新未及时对相关事项进行审议,未及时履行信息披露义务,损害了投资者知情权,从而违反了《上海证券交易所股票上市规则(2022 年修订)》第2.1.1 条、第6.3.11条等有关规定。

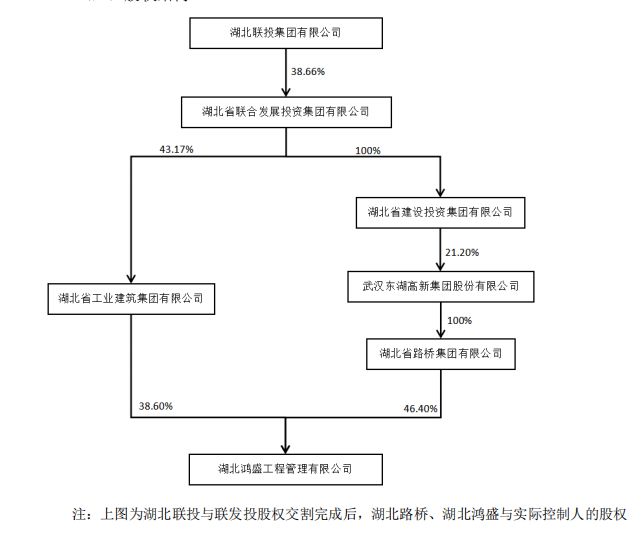

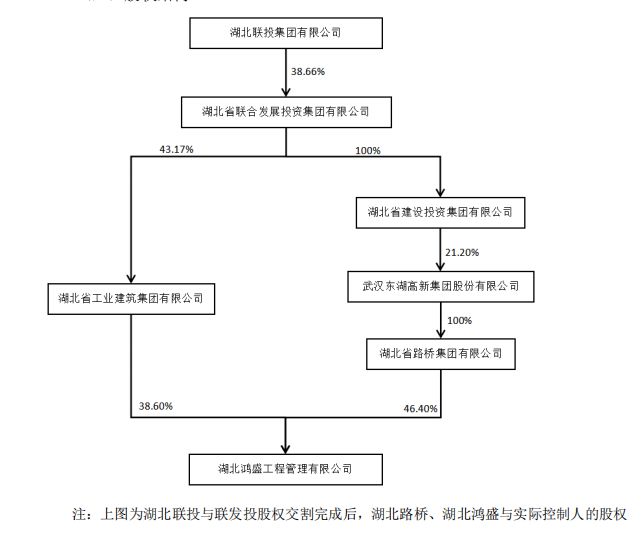

具体来看,2020年12月7日,东湖高新全资子公司湖北路桥为湖北鸿盛提供不超过9.95亿元的贷款担保。湖北路桥持有湖北鸿盛46.4%的股份。同时,湖北工建也是湖北鸿盛的股东,便按照38.6%的持股比例为其提供担保。

然而,2021年12月,根据湖北省委省政府下发《湖北联投集团有限公司改革实施方案》,湖北联投集团有限公司(以下简称“湖北联投”)以划转形式完成湖北工建43.17%的股份受让。

2022年7月,湖北联投又与东湖高新间接控股股东湖北省联合发展投资集团有限公司(以下简称“联发投”)签署《股权转让协议》,将湖北联投持有的湖北工建43.17%的股权注入联发投。

经过上述系列操作,湖北鸿盛成为联发投的控股孙公司,而联发投作为东湖高新间接控股股东,根据相关规定,湖北鸿盛则成为东湖高新关联方。因此,湖北路桥对湖北鸿盛的担保被动成为关联担保。

关联担保将会给企业带来哪些风险?上海申浩律师事务所律师王善鹤在接受21世纪经济报道记者采访时指出,担保本身具有风险性,一旦债务人不履行其到期债务,担保人就会受到牵连。一般而言,一方主体在决定是否对某方主体的债务提供担保时定然是经过考量的,不可能白白承担风险。但是关联担保较为特殊,提供担保的一方与接受担保的一方存在着某种联系,这种联系称为“关联”。这种“关联”可能导致一方提供担保的决定是不理性的。常见的情况为:某公司的实际控制人滥用其控制地位,强令公司为其自身高风险的债务提供担保,导致公司的利益受损。

此外,王善鹤进一步指出,关联担保也会给信贷市场带来不利影响。为了降低自身债权的风险,银行等债权人一般会要求债务人对债权进行增信,而外部担保是一种极其常见的增信方式。若甲乙两家公司存在“关联关系”,甲公司更容易得到乙公司的担保,从而获得诸如银行等债权人的信任。

“因为甲乙公司的‘关联关系’,关联企业之间的经营状况、财务状况具有很大的同质性和关联性。若甲公司出现生产经营问题,很可能影响到乙公司,导致两者都无法清偿到期债务,最终变成由债权人承担无法收回信贷的风险。亦或是关联主体借助关联担保,导致银行错估贷款的风险系数和债务人的偿债能力,直接影响银行贷前调查和贷后管理决策的准确性。”王善鹤解释。

“因此,关联担保需要被管控。”王善鹤告诉记者,“《公司法》等多部法律对关联担保都进行的严格要求。而在上市公司的领域中,关联担保更需要进行约束和规制,因为上市公司具有面向一般群众以及自身规模较大的特点。上市公司未能及时披露关联交易是违反相关监管规定的,《上市公司信息披露管理办法》《上海证券交易所股票上市规则》第六章等规定了相应的披露义务。违规将会受到监管部门的处罚,更重要的是可能会失去公信力,股民将丧失对该公司信心,进而导致股价的下滑。”

东湖高新则在公告中表明,本次关联担保是公司间接控股股东收购股权导致合并报表范围变更后被动形成的,是历史期间已经发生并延续下来的,不属于新增担保。实质是公司全资子公司湖北路桥对原联营企业湖北鸿盛担保的延续,原承诺函内容未发生变化。

“为进一步保障公司利益,公司控股股东建投集团对关联担保事项提供了反担保,反担保金额不超过9.95亿元,期限是生效之日起至湖北路桥履行担保义务为湖北鸿盛代偿之日起另加两年。”东湖高新指出。

王善鹤解释称,一旦湖北路桥承担了该笔贷款的担保责任,替湖北鸿盛偿还了贷款,湖北路桥就可以在向湖北鸿盛提出追偿外,还有建投集团兜底,进而保障了湖北路桥的利益。

公开资料显示,湖北鸿盛的经营范围是工程管理、建筑施工等,2022年至2023年第一季度,总资产分别约为26.25亿元、26.38亿元,净资产分别约为7.18亿元、7.29亿元。值得注意的是,东湖高新强调,湖北鸿盛最近一期资产负债率超过70%,但资信状况良好,不存在银行贷款逾期等情形,具有偿还债务的能力,不会对公司生产经营产生不利影响。