1.中央层面:房地产市场供求关系发生重大变化,稳楼市政策向“托举并用”转变

2023年第三季度,房地产政策宽松再迎实质性突破,中央层面政策力度由“托而不举”向“托举并用”转变。7月24日,中央政治局会议提出“要切实防范化解重点领域风险,适应我国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策,因城施策用好政策工具箱,更好满足居民刚性和改善性住房需求,促进房地产市场平稳健康发展”。多部委从优化住房信贷和税收政策、支持房企合理融资需求、推进保障性住房建设和城中村改造等方面频频发声或出台政策措施。

优化住房信贷和税收政策,降低居民购房成本。7月20日,税务总局发布《支持协调发展税费优惠政策指引》,提出个人销售住房减免增值税、个人转让自用家庭唯一生活用房免征个人所得税、个人购买安置住房免征印花税、个人购买安置住房减征契税、个人销售或购买住房免征印花税等多项举措。7月27日,住建部部长倪虹提出,要进一步落实好降低购买首套住房首付比例和贷款利率、改善性住房换购税费减免、个人住房贷款“认房不用认贷”等政策措施。8月25日,住建部、央行、金融监管总局推动落实“认房不用认贷”,并将其纳入“一城一策”政策工具箱。同日,财政部、税务总局、住建部延期“换房退税”政策,明确“到2025年12月31日前,对出售自有住房并在现住房出售后1年内在市场重新购买住房的纳税人,对其出售现住房已缴纳的个人所得税予以退税优惠”。8月31日,央行、金融监管总局宣布调降首付比例下限和二套房贷利率加点下限,将首套住房商业贷款的最低首付比例统一调整为20%,二套房统一为30%,二套房贷款利率加点下限调整为LPR加20个基点。同时,降低存量首套住房贷款利率,新的利率水平由金融机构与借款人自主协商确定,但在贷款市场报价利率(LPR)上的加点幅度,不得低于原贷款发放时所在城市首套住房商业性个人住房贷款利率政策下限。9月9日,工、农、中、建四大国有商业银行分别发布公告,大部分符合要求的存量首套房贷利率将降至报价利率,2022年5月以后的将降至报价利率减20个基点。

支持房企合理融资,保交楼、保民生、保稳定。7月10日,央行、金融监管总局提出将“金融16条”中对存量融资、配套融资两项支持政策的适用期限延长至2024年年底,其余政策长期有效。7月14日,央行表示,结合保交楼工作需要,将2000亿元保交楼贷款支持计划期限延长至2024年5月底。7月19日,国务院出台“民营经济31条”,鼓励破产重整与民企合理融资。8月3日,央行召开金融支持民营企业发展座谈会,提出要满足民营房地产企业合理融资需求,推进“第二支箭”扩容增量。8月18日,证监会表示,要强化城投、房地产等重点领域债券风险防控,坚持“一企一策”,稳妥化解大型房企债券违约风险;月底发布通知,明确房地产上市公司再融资不受破发、破净和亏损限制。中国人民银行于9月15日下调金融机构存款准备金率0.25个百分点。9月20日,国务院召开政策例行吹风会表示,要加大金融支持民企发展力度,抓好“金融16条”落实等。

推进保障性住房建设和城中村、老旧小区改造。7月13日,商务部等13部门发布通知,鼓励居民开展旧房装修和局部升级改造,支持城镇老旧小区居民提取住房公积金用于住房改造。7月18日,住建部等7部门发布通知,提出大力改造提升建成年代较早、失养失修失管、设施短板明显、居民改造意愿强烈的住宅小区,重点改造2000年底前建成需改造的城镇老旧小区。7月21日,国务院常务会议审议通过《关于在超大特大城市积极稳步推进城中村改造的指导意见》,提出要把城中村改造与保障性住房建设结合好,加大对城中村改造的政策支持,积极创新改造模式。8月25日,国务院常务会议审议通过《关于规划建设保障性住房的指导意见》,提出要做好保障性住房的规划设计,用改革创新的办法推进建设,确保住房建设质量,同时注重加强配套设施建设和公共服务供给。9月4日,国务院规划建设保障性住房工作部署电视电话会议指出,要建立公平公正的配售机制,加强监督审计,重点针对住房有困难且收入不高的工薪收入群体及政府引进人才,按保本微利原则配售。9月28日,财政部、税务总局、住建部联合发布通知,明确保障性住房有关税费减免政策等。

2.地方层面:政策宽松全面提速,重点城市迎来取消“限购”“限售”浪潮

2023年第三季度,地方累计出台房地产调控政策252条。其中,宽松性政策223条,占比达到88.5%;中性政策、紧缩性政策分别为15条、14条。从调控频次来看,季度内呈现逐月递增趋势,尤其随着7月底中央政治局会议关于房地产市场供求关系最新定调和多项稳楼市政策的发布带动,地方房地产政策再次井喷,9月单月出台的新政高达133条。从调控内容来看,除延续此前的发放购房财税补贴、强化住房公积金贷款支持、推行货币化安置、鼓励房企开展促销活动、优化房企资金监管等常规举措外,落实“认房不认贷”、取消或放宽“限购”“限售”、降首付比例和房贷利率等成为当季地方政策的核心,尤其是多个重点二线城市掀起取消“限购”“限售”浪潮,进一步彰显了地方政府稳楼市的急迫性。

具体来看,四个一线城市全部落实“认房不认贷”;沈阳、南京、大连、兰州、青岛、济南、福州、郑州、合肥、武汉、无锡、宁波等城市在全市区域取消“限购”“限售”。苏州、西安、广州、成都、厦门、天津、长沙等城市进一步优化“限购”“限售”政策。

1.供求:主要行业指标下行趋势不改

2023年三季度全国房地产市场持续调整,各项指标低位运行。其中,开发投资累计跌幅持续下行;房屋新开工规模仍处低位,累计跌幅走势趋稳;商品房销售金额再次进入负增长区间,同比跌幅逐月扩大;国房景气指数有上季度末的94.04下调至93.44。

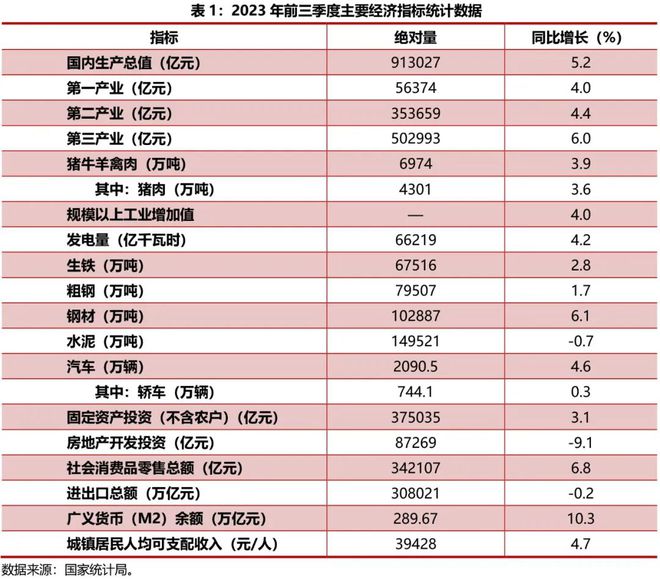

投资:持续下行。三季度,全国房地产开发投资28719亿元,较上季度减少11.8%,同比减少18.5%。前三季度,全国房地产开发投资87269亿元,同比下降9.1%,季度内跌幅逐月扩大。从物业类别看,住宅投资同比下降8.4%,占总投资比重为75.9%;商业营业用房投资跌幅最大,下降17.6%。从地区来看,东部和中部跌幅相对较小,分别同比下降4.4%、8.4%,西部和东北地区跌幅较大,分别下降19.4%、27.2%。开发企业投资重点仍集中在东部地区,占总投资比重为59.2%。

开工:跌幅走稳。三季度,全国房屋新开工面积22243万平方米,较上季度减少13.6%,同比减少21.5%;房屋竣工面积14801万平方米,较上季度增加2.2%,同比增加20.9%。前三季度,全国房屋新开工面积72123万平方米,同比减少23.4%,季度内跌幅缓慢收窄;房屋竣工面积48705万平方米,同比增加19.8%。

销售:持续低迷。三季度,全国商品房销售面积25291万平方米,较上季度减少14.5%,同比减少22.2%;商品房销售金额25978亿元,较上季度减少20.2%,同比减少22.0%。前三季度商品房销售面积84806万平方米,同比跌幅由上季度末的5.3%扩大至7.5%;商品房销售金额89070亿元,同比由上季度末上涨1.1%转变为减少4.6%。

分物业类型看,商品住宅市场变动明显,销售面积及金额跌幅逐月扩大,季度末同比额跌幅分别为6.3%和3.2%;办公楼及商业营业用房两项指标保持下降,跌幅收窄。分区域看,各区域销售面积及金额均表现为下降,东部地区跌幅相对较小,分别减少5.2%和3.0%,中部地区跌幅较大,在10%上下。东部地区销售面积及金额占全国比重分别为45.8%、61.7%。

库存:小幅增加。三季度末,商品房待售面积64537万平方米,较上季度末增加378万平方米。其中,住宅待售面积31186万平方米,增加180万平方米;办公楼待售面积4730万平方米,减少26万平方米;商业营业用房待售面积14027万平方米,减少35万平方米。

2.价格:新房和二手房保持下降,跌幅趋稳

新房:房价同环比跌幅走势趋稳。7-9月,70个大中城市新建商品住房价格环比上涨城市数量分别为20座、17座、15座,环比算数平均值分别为-0.23%、-0.29%和-0.30%。7-9月,房价同比为上涨的城市数量分别为26座、25座、27座,同比算数平均值分别为-0.57%、-0.55%、-0.57%。

二手房:房价上涨城市数量不超过一成,同比跌幅有所扩大。7-9月,70个大中城市二手住宅价格环比上涨城市数量分别为6座、3座、4座,环比算数平均值分别为-0.47%,-0.48%,-0.48%。7-9月,价格同比上涨城市数量分别为5座、3座、3座,同比算数平均值分别为-3.06%,-3.18%,-3.25%。

3.城市:商品住宅成交量减少、多城市消化周期拉长

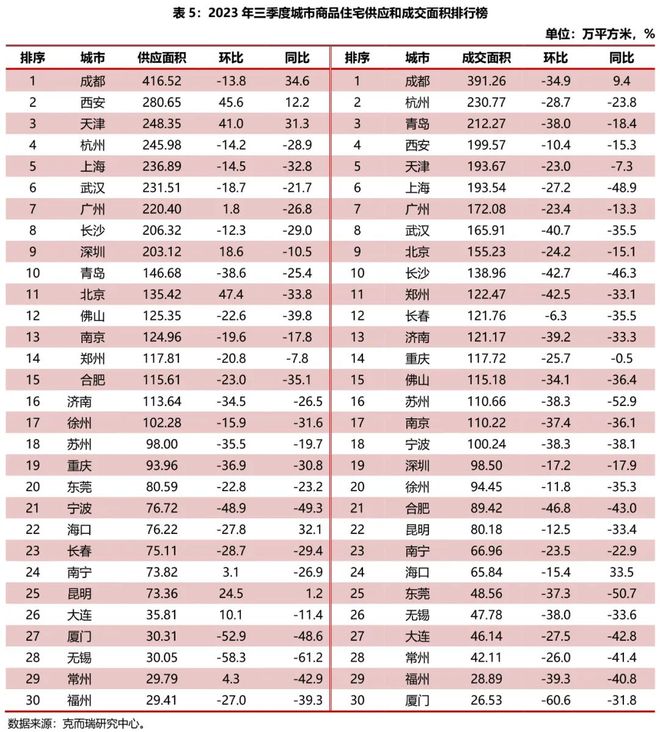

三季度,监测30[1]座重点城市商品住宅成交总面积3708.03万平方米,较上季度减少31.3%,较去年同期减少28.1%。其中,成都成交量明显领先,为391.26万平方米,其次杭州、青岛超过200万平方米,成交前十的城市还有西安、天津、上海、广州、武汉、北京、长沙,在155万—200万平方米之间。

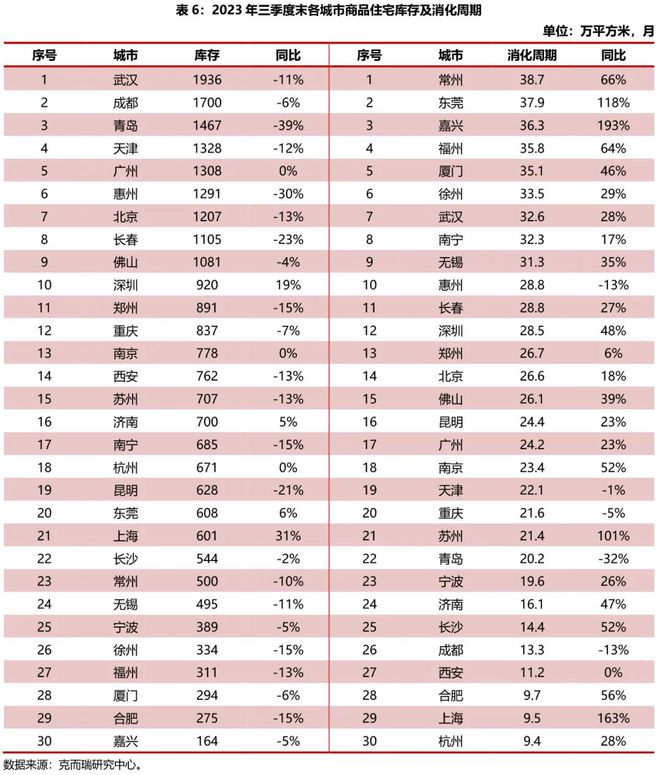

三季度末,商品住宅库存最大的城市为武汉1936万平方米,其次成都、青岛分别为1700万和1328万平方米;嘉兴库存面积最小,为164万平方米。消化周期上,4座城市低于12个月,杭州最低为9.4个月;26座城市消化周期在12个月以上,常州、东莞、嘉兴超过36个月,福州、厦门、徐州等6座城市在31—36个月之间。

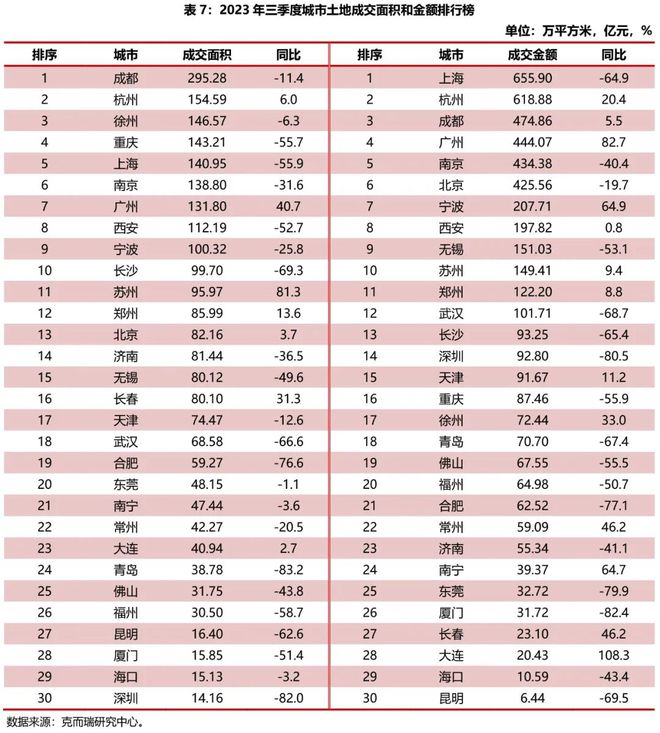

土地市场方面,成都土地成交面积相对领先,近300万平方米,杭州、徐州、重庆、上海、南京、广州、西安、宁波成交面积位于第二至九均超过100万平方米,前十的还有长沙,成交99.70万平方米。

4.企业:销售业绩下降 投资力度不足

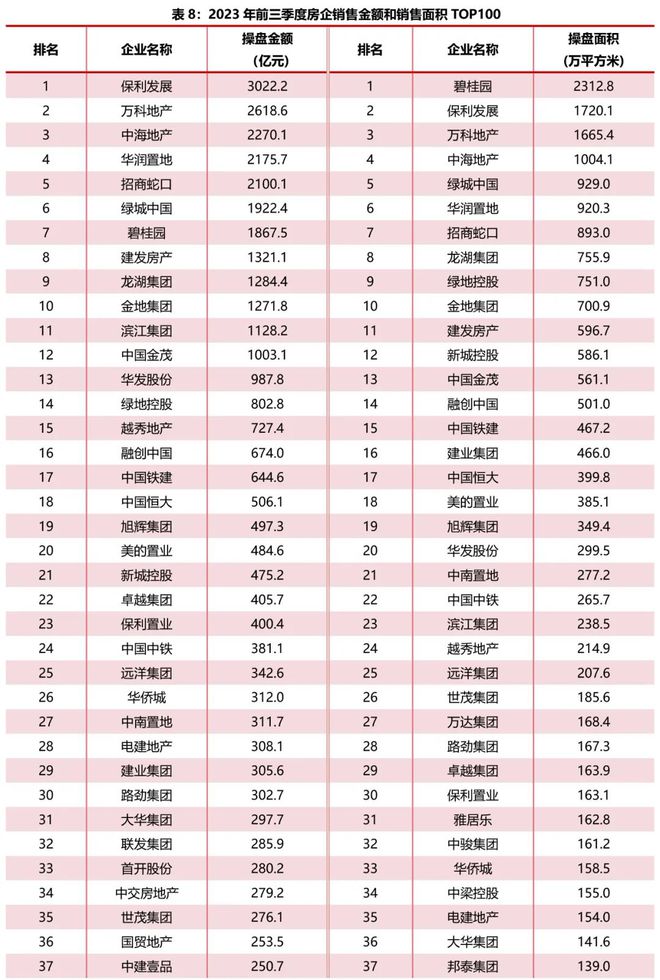

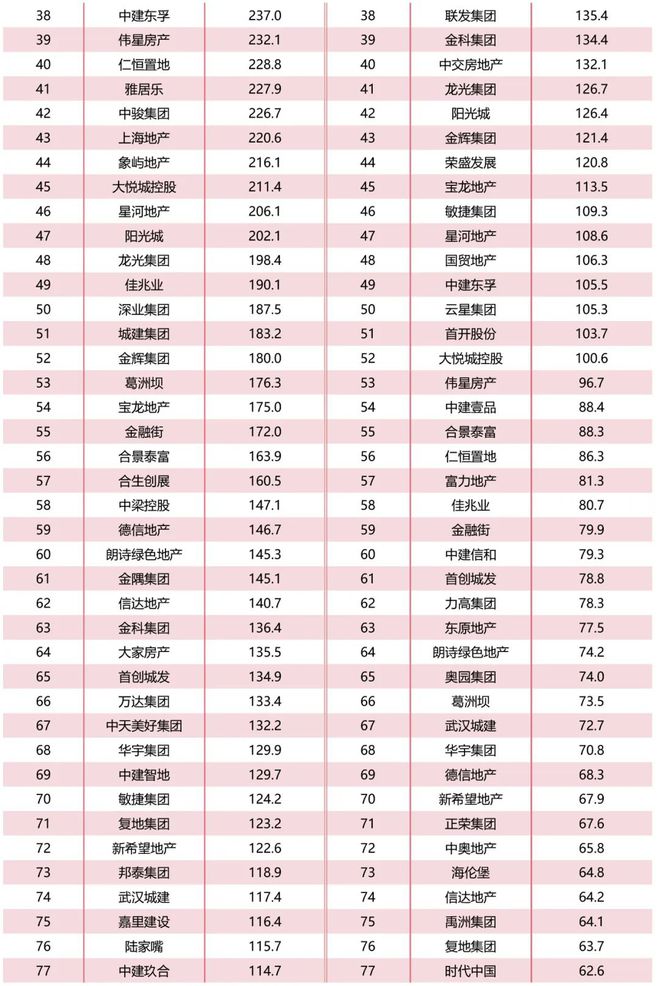

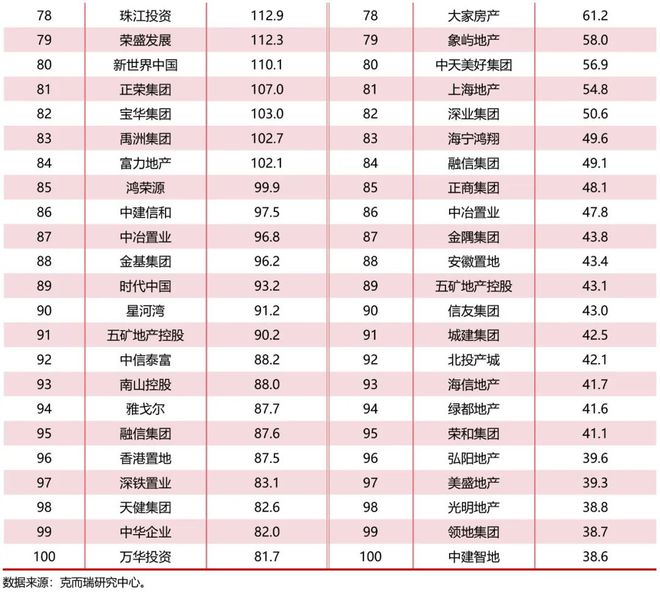

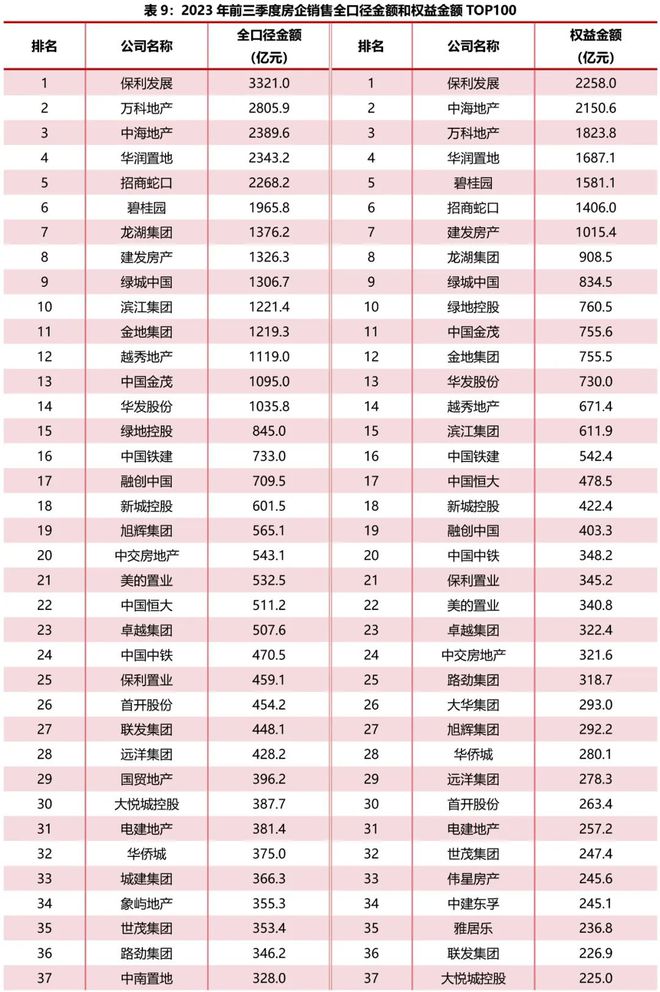

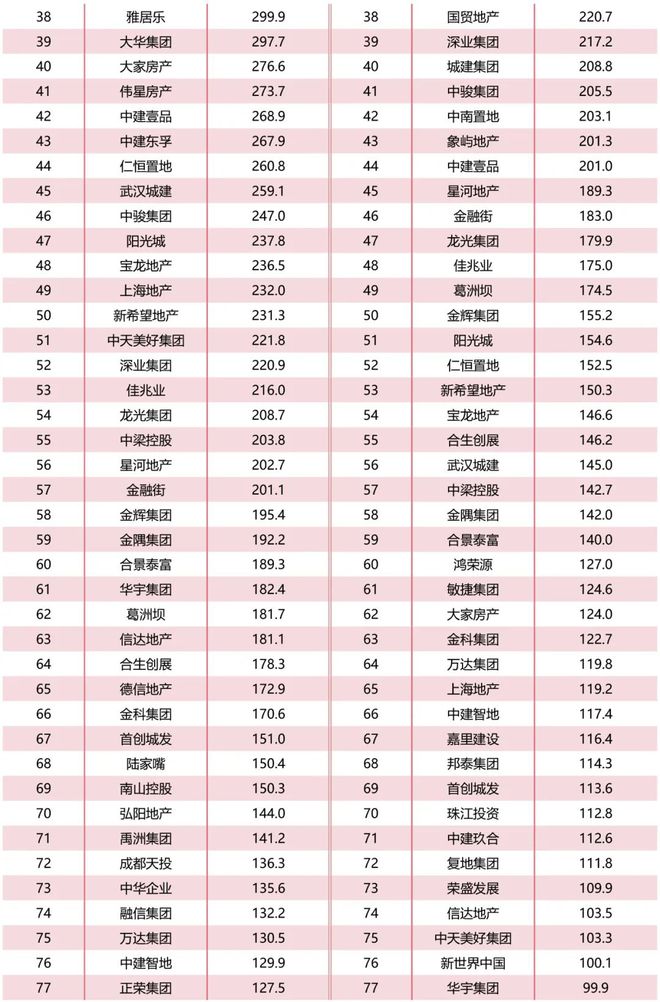

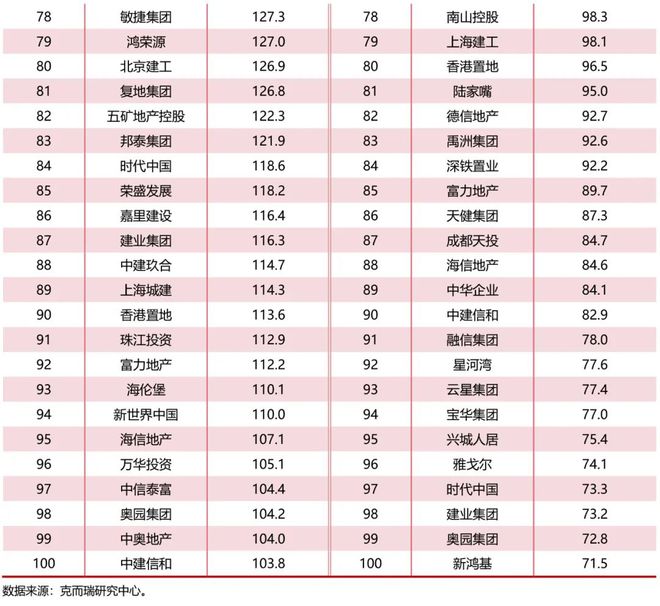

业绩:有所下降。1-9月,百强房企实现销售操盘金额41567.4亿元,同比下降11%。百强房企销售操盘金额门槛同比下降4.9%至81.7亿元,TOP10、TOP20、TOP30、TOP50房企门槛分别为1271.8亿元、484.6亿元、302.7亿元、187.5亿元,同比分别下降2.8%、12.4%、17.6%、19.7%。

投资:力度不足。1-9月,房企新增货值百强总价值22707亿元,总体投资力度不及二季度。华润、万科和保利位列新增货值前三,新增货值突破千亿的房企还有建发、中海、绿城。1—9月,百强房企拿地销售比为0.19,仍保持低位,房企投资积极性未有提升,但较上季度末的0.15有一定程度修复。

融资:规模下降。1-9月,克而瑞研究中心监测的80家典型房企融资总额为4902.66亿元,同比减少21.64%。1—9月房企发债规模达2600.55亿元,其中境内债券为2519.33亿元,占比为96.88%。新增债券类融资成本3.58%,较2022年全年下降0.64个百分点。

到位资金:持续下降。三季度,房地产开发企业到位资金29270亿元,较上季度减少14.1%,同比减少21.8%。前三季度,开发企业到位资金98067亿元,同比下降13.5%。其中,国内贷款12100亿元,下降11.1%;利用外资36亿元,下降40.0%;自筹资金31252亿元,下降21.8%;定金及预收款33631亿元,下降9.6%;个人按揭贷款17028亿元,下降6.9%。

1、住房消费动力不足,政策仍有优化空间

在各项政策利好之下,三季度商品房销售、投资、新开工等市场指标仍继续低位运行,市场表现低迷。当前内外部经济环境挑战较大,受就业困难趋势加重、劳动性收入减少影响,居民消费能力和动力不足,购房意愿不强。中国楼市长期基本需求规模还在,有城镇化、城市更新、保障房建设等多方面市场需求支撑。面对当前房地产行业的不景气,我们认为行业政策环境仍有优化空间,进一步提振市场主体信心、改善经营预期。中短期,财政金融进一步宽松,行政政策方面,放开高能级城市“限购”“ 限售”“ 限价”等政策扩大需求,让市场重新在资源配置中起主导作用,激活市场交易意愿。长期看,可以从土地供应结构、收入分配制度等源头进行调整。

2、民营房企投资能力和积极性受到制约

国家统计局数据显示,1-9月民间投资同比下降0.6%,扣除房地产开发投资,民间投资增长9.1%。在房地产行业中,民营房企占比较大,但当前市场投资拿地主要集中央国企和地方城投。民营房企受经营环境恶化及融资困难影响,投资能力和积极性受到制约。近期出台的房地产融资支持政策覆盖范围有限,落地效果不理想,金融机构对房企整体呈现“不愿贷、不敢贷、不能贷”的局面,民营房企特别是中小民营房企融资难题并未得到有效解决。激发民营房企投资活力,需要银行和金融机构在资金上给予更多支持,转变观念打破“囚徒困境”,切实加大对民营房企的信贷投放力度、降低融资成本,为房地产行业尽快企稳回升提供重要支撑。

3、警惕房企违约加大金融部门风险

此轮房地产市场调整过程中,引发房地产企业流动性风险不断释放,房地产企业的债务违约直接或部分影响到中国银行业的安全。继中国恒大之后数十家房地产开发商拖欠或无法偿还海外债券,银行面临的压力增加。中国银行体系对房地产危机存有巨大敞口,其近40%的银行贷款与房地产有关。影响主要有三方面:一是房地产开发企业资金周转恶化带来大量不良贷款;二是房产作为企业担保物,价值下降导致信贷资产估值损失;三是企业资金链断裂导致项目烂尾,未能按时交付,损害购房者合法权益。

4、城中村改造要考虑低收入人群住房需求

今年以来,超大、特大城市城中村改造提速推进。城中村改造是城市更新的重要手段,可以推动周边区域经济发展、优化城市空间布局、提高居民的生活质量。按照相关标准划分,我国总计有20余个城市属于超大特大城市范畴,城中村改造升级是推动楼市发展的新发力点,也能拉动相关产业链投资增长。但城中村改造存在很多难点,如产权模糊、人员密集、空间分布复杂和很多历史遗存问题,涉及主体多,各方利益协调难度较大。同时,要避免改造后区域居住成本上升,因“买不起”“租不起”低收入人群的住房需求空间被挤压,导致城市人员流失。

/ /04/ /

1.政策持续宽松。当前全国不同地区市场分化加剧,中央层面鼓励地方结合经济发展、行业形势、人口流动等因素精细化实施“一城一策”措施,整体延续宽松的政策基调,提升市场交易和投资活跃度,提振市场主体信心。金融政策方面,将继续落实新发放首套房贷利率政策动态调整机制,调降首付比和二套房贷利率下限,推动降低存量首套房贷利率落地见效;加大对房地产开发企业融资支持。地方层面,重点城市进一步跟进优化或解除限购、限售、限价等措施;更多城市加大财税优惠,优化专项资金监管账户的支付条件,对购房者给予购房补贴、抵消个税等。多孩家庭购房、人才购房、新市民落户购房等仍是鼓励住房消费的主要方向。

2.市场温和修复。四季度在优化政策累积效应下,市场销售将处于温和修复阶段,整体呈现降幅收窄态势。在销售市场整体企稳回升之前,开发投资、新开工、土地市场将保持低位运行,一线城市及热点二线城市投资活跃度将明显高于其他地区。住房价格方面,9月份一线城市在利好政策下房价已经出现积极变化,如果政策继续优化落地,更多高能级城市房价将在需求释放支撑下走稳回升;三、四线城市市场需求不足,房价继续承压,延续下滑趋势。

3.企业资金继续承压。四季度房企将抓住政策窗口期,加大供应和营销优惠力度冲刺全年业绩,中小房企市场竞争力不足,分化加剧。但当前市场预期不稳,销售和回款压力较大,企业资金面将继续承压。在行业深度调整阶段,企业要适应调整周,一方面市场需求结构分化下不断提升产品品质和服务水平,增强竞争优势;另一方面开发企业逐步调整发展战略,增强可持续发展意识,注重绿色建筑、数字化转型等。

[1] 注:具体城市范围详见重点城市交易数据部分。

2023年前三季度主要数据

主要经济指标统计数据

房地产主要指标统计数据

重点城市交易数据

/ /04/ /

中国房地产企业销售排行榜

点击上方公众号,即可关注阅读更多内容……