数据是个宝

数据宝

炒股少烦恼

一段时间以来,作为价值投资的代表性板块,食品饮料和医药生物两大行业的个股跌跌不休。近期甚至出现行业龙头大幅跳水的现象。

10月16日,食品行业龙头海天味业大跌近8%,年内跌幅已经超过45%;10月19日,白酒行业龙头贵州茅台跌幅超过5%,五粮液今年也大跌近20%。医药板块龙头恒瑞医药股价则从高点腰斩,迈瑞医疗年K线更是三连阴。

食品及医药行业市值缩水居前

回顾历史行情,上证指数在2021年2月18日创下阶段高点后,已调整2年半有余,最新指数相比高点已跌去19.46%;沪深300指数在2021年2月18日创出高点后,一路震荡下行,累计跌幅高达40.42%。

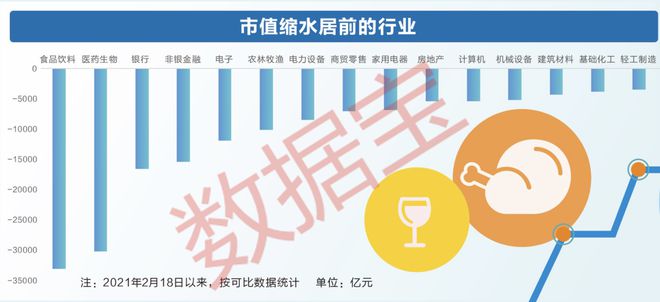

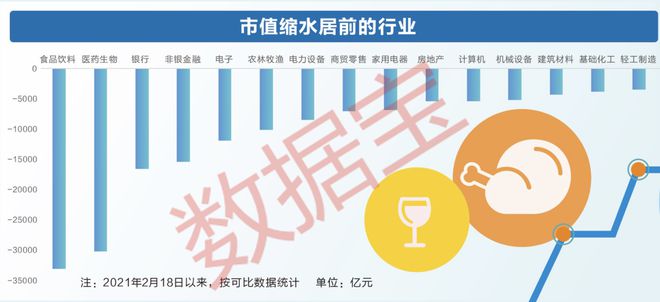

以市值减少绝对值来看,自2021年2月18日以来(为了数据可比性,剔除之后新上市的公司,下同),申万31个行业中,仅7个行业的市值呈现增长,煤炭、公用事业行业市值增长居前,分别增长6571.98亿元和5838.33亿元。

超七成行业市值缩水,食品饮料和医药生物两个行业市值缩水居前,分别下降3.31万亿元和3.02万亿元。若以市值缩水幅度来看,9个行业的市值较2021年2月18日下降超30%,食品饮料和医药生物分别下降39.5%和35.78%,也位居前列。

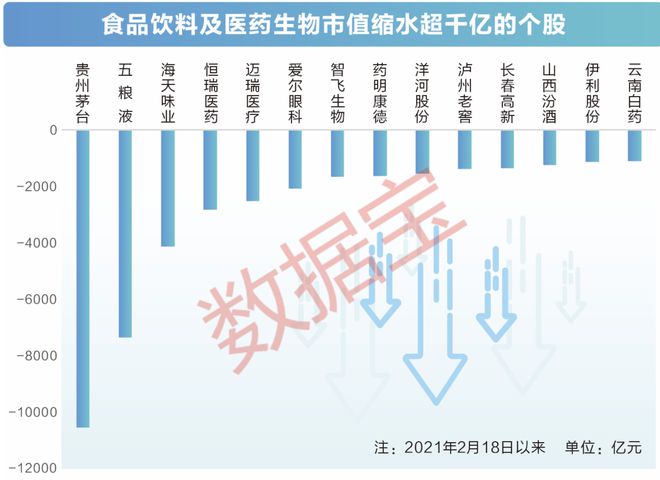

从个股来看,食品饮料和医药生物行业中,有14股市值缩水超过千亿元,86股缩水超过百亿元。行业龙头贵州茅台市值甚至下滑超过万亿元,其最高市值一度超过3万亿元,最新仅剩2万亿元。五粮液市值缩水超过7000亿元,海天味业的市值则下跌超过4000亿元。恒瑞医药、迈瑞医疗、爱尔眼科、智飞生物等均是千亿级别的市值缩水。

食品饮料和医药生物作为曾经牛股辈出的两个行业,为何在短短两年间,走势急转直下,大幅回调?

市值回撤原因一:

股价透支性上涨

长期以来,食品饮料和医药生物两大行业以“牛股集中营”著称,翻倍牛股和价值白马股比比皆是,是股民和基民长线投资重点选择的行业。

以截至2021年2月18日的数据统计,上市以来股价涨超10倍的个股有260只,其中医药生物和食品饮料行业的10倍股合计达72只,占比近三成,包括康泰生物、欧普康视、安井食品、金域医学、千禾味业等多只上市时间不足10年的个股。

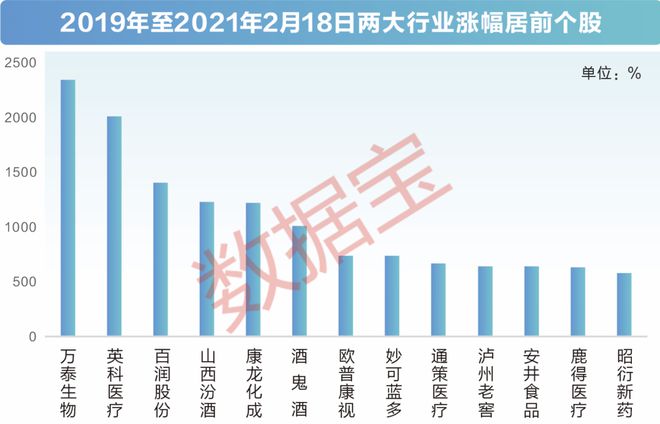

不仅仅是历史涨幅高,在2019年至2021年2月18日区间(完整一轮小牛市),这两个行业翻倍牛股也层出不穷。其中翻倍的食品饮料股有48只,占行业总数超四成,像百润股份、酒鬼酒、山西汾酒都是区间10倍的涨幅。行业龙头贵州茅台市值冲上了3万亿元,五粮液的市值则超过1.3万亿元。

医药生物翻倍股则更多,总数达到近百只,涨幅5倍以上个股就有12只,像万泰生物、英科医疗等个股甚至走出了20倍的行情。行业龙头恒瑞医药股价一度冲击百元,市值超过6000亿元,迈瑞医疗也是市值逼近6000亿元。

股价涨得过高过猛,透支了未来业绩预期,是导致这两大行业大幅回调的一大诱因。

市值回撤原因二:

经营业绩不甚理想

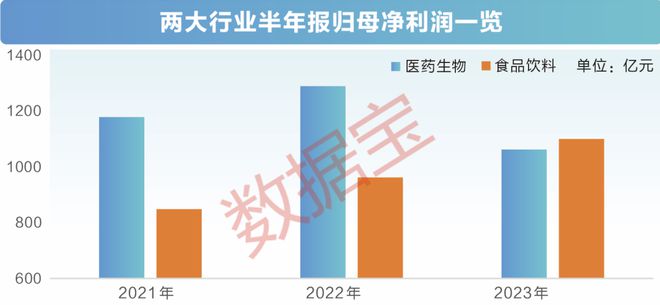

从业绩角度看,医药生物行业在2021年迎来“高光时刻”,当年医药生物行业净利润增长达到50.76%。之后随着疫情缓解,医药生物行业盈利下降明显,2022年年报、2023年半年报,医药生物行业整体归母净利润分别减少87.38亿元、227.08亿元,分别下降4.31%、17.62%,降幅呈扩大趋势。

从个股角度来看,四成医药生物行业个股出现盈利下滑情况,化学制药、医疗器械两个细分板块分别有51家和38家公司今年半年报归母净利润同比减少。

医疗器械上市公司今年上半年归母净利润更是减少265.28亿元,利润下降近60%,拖累行业整体业绩表现,主要由于新冠感染检测相关公司利润大幅度缩水,九安医疗归母净利润由152.44亿元锐减至7.86亿元,达安基因、明德生物、东方生物盈利同样下降八成以上。

相比之下,食品饮料行业整体仍呈现盈利提升态势,2022年年报及今年半年报整体归母净利润均有10%以上的增幅。食品饮料虽然业绩仍在提升,但是幅度不大,相比其之前的股价涨幅,也已经被透支。

值得注意的是,2022年食品饮料行业部分细分领域业绩不甚理想,饮料乳品、休闲食品、非白酒的其他酒类三个细分领域上市公司超过五成出现净利润同比减少的情况,饮料乳品中这一比例扩大到七成。

两大行业部分公司业绩下滑,其股价也同步回撤。统计显示,上半年净利润下滑的公司年内股价平均下跌9.85%,显著高于整体的平均跌幅3.55%,而将时间拉长至2021年2月18日以来,平均累计跌幅就扩大至10.17%,近四分之一公司股价出现腰斩,康希诺、英科医疗、圣湘生物三只防疫概念股跌幅甚至超80%。

市值回撤原因三:

机构“抱团”有松动

机构资金撤离也是导致两大行业股价回撤的原因之一。食品饮料、医药生物两大行业曾是基金“抱团”的最优选择。根据公募基金披露的2020年年报数据显示,两大行业的公募基金持股市值分别占其股票投资的14.07%、13.2%,分别位居第一、第二位。

2021年开始,公募基金改变策略,迎合市场热点重仓电力设备行业,减持表现不佳的食品饮料、医药生物行业,这一进程又加速了两大行业股价的下跌。

数据上来看,食品饮料行业配置比例明显下滑,医药生物行业仍获公募基金重仓,但相对集中度有所下降。今年半年报数据显示,食品饮料持股市值排名已下滑至行业第四位,占比降至8.9%;医药生物行业排名上升至首位,但占比降至11.98%。

社保基金作为注重价值投资的机构投资者,往往选择在估值高位对股票进行减持。统计显示,社保基金在2021年对两大行业的个股有明显减持,其中对食品饮料行业的持股量下降43.69%,对医药生物行业的持股量下降9.5%。

不过,随着两大行业的回落,个股估值逐渐回归至正常水平,社保基金亦有所增持,食品饮料持股量在2022年、2023年上半年均有增长;医药生物在今年上半年的持股量有小幅回升。

与社保基金动作相反的是,北上资金今年内对食品饮料行业减持明显。统计显示,今年以来北上资金对食品饮料行业净卖出160.25亿元,海天味业、伊利股份净卖出均在60亿元以上。医药生物行业龙头同样遭到北上资金减仓,恒瑞医药今年遭到北上资金净卖出47.81亿元。

从市值上来看,食品饮料、医药生物行业的北上资金持股市值在2021年2月达到历史顶点,分别超过5000亿元和3000亿元。随着外资的持续流出和股价的下跌,截至上周末,北上资金对这两个行业的持股市值已大幅度缩水,最新市值分别为2772.88亿元、1948.4亿元,已回落至2020年4月水平。

市值回撤幅度已超历史均值

目前,这两大行业仍深陷下跌“泥潭”,板块什么时候见底,未来是否还会继续调整?

回顾两大行业的历次起伏区间来看,食品饮料和医药生物行业具备明显的涨跌周期,行业指数基本上每轮调整幅度在30%左右。

食品饮料行业指数在2008年熊市时,回撤幅度最高,达到近60%。当年上证指数跌幅超过65%,该回撤幅度也低于大盘的跌幅,考虑到当年的特殊性,该回撤幅度参考性较低。之后的10多年间,食品饮料行业指数回撤幅度均在30%左右。

医药生物行业指数也和食品饮料行业指数类似,在2008年的时候回撤幅度较高,达到56.6%,该回撤幅度也是远远低于上证指数的跌幅。之后医药生物行业指数在2015年间曾最高回撤达到40%,在其他熊市行情回撤幅度均在30%左右。

以最新收盘点位看,申万食品饮料指数为19390点,较2021年阶段高点的33998点已下跌超42%。申万医药生物最新指数为8116点,较2021年阶段高点的13546点,也已回撤达到40%。从行业指数来看,食品饮料和医药生物的调整已达到甚至超过历史回撤均值。

如果从行业龙头来看,医药生物行业的迈瑞医疗、恒瑞医药、药明康德已较2021年高点回调超40%,爱尔眼科、智飞生物、复星医药等个股的回调幅度已超过60%。食品饮料行业中,贵州茅台的股价回调近35%,五粮液回调近60%,海天味业的股价已经回调超70%。

不论从指数还是龙头股看,食品饮料和医药生物估值风险已经得到了很大程度的释放。

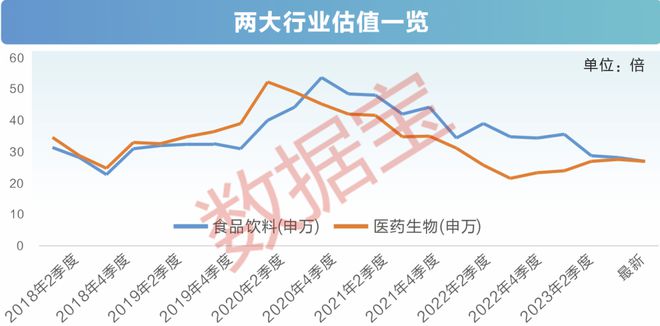

机构看好后市价值回归

从估值角度看,目前两大行业市盈率已处于2018年以来低位。数据显示,医药生物、食品饮料行业最新滚动市盈率(剔除负值)分别为27.01倍、26.94倍,相较2020年50倍的巅峰,已显著下降,目前两大行业估值在申万行业中已处于中游水平。从个股来看,两大行业中有93股最新滚动市盈率不足20倍,占总数(剔除负值)的25.98%,而在2021年2月,这一比例仅为16.11%。

相对而言,医药板块较食品饮料行业提前出现反弹情形。中航证券研报认为,医药板块在经历了前期的震荡调整后已经处于估值、政策底部阶段。目前行业整体进入利空出尽后的修复阶段,行业在经历调整之后持续回暖,叠加部分上市公司三季度业绩预告超出市场预期,行业关注度持续提高,市场信心逐渐恢复。

食品饮料行业今年估值持续调整,国盛证券研报认为,随着经济面回暖,消费需求边际改善,预计动销最差的时候或已过去,但渠道和消费者信心修复尚需时间。从投资的角度来看,板块估值持续回落,中长期买点已现,看好龙头的经营韧性和后续消费的回暖趋势。

长期来看,机构普遍看好两大行业回暖趋势。中银证券研报认为,医药生物行业仍然具备很高的成长性,预计逐步在业绩端体现。随着人口老龄化进程加快,“衰老性疾病”的机会非常值得关注,且伴随进口替代、行业集中度提升的趋势,预计业绩端也会逐步体现。且随着集采进入后半程,龙头公司的优势会越来越明显,从销售端到产品的创新端,都会逐步体现,行业仍然具备很高的成长性。

食品饮料行业方面,机构看好消费复苏带来的成长趋势。今年国庆节期间行业消费热度高涨。根据商务部的监测数据,今年中秋、国庆假期前七天,全国重点监测零售和餐饮企业销售额同比增长9%;重点监测餐饮企业销售额同比增长近两成。

华创证券也看好食品饮料的投资机会。其近期发布研报指出,食品饮料板块渐进复苏,进入四季度后,随着需求动能逐步增强、报表基数进一步降低,企业经营有望延续改善。而结合当前板块估值仍处低位,来年业绩置信度较高的优质标的,已可进行估值切换布局。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

责编:何予

校对:李凌锋

美编:翟超

数据宝