中国基金报记者 若晖

“一参一控”限制正式放开以来,券商和券商资管申请公募牌照热情持续高涨,近日又有两家券商加入申请队伍。

证监会网站显示,10月16日,中原证券申请设立公募基金管理公司,也就在同一天,国金证券资管也递交了公募基金管理人资格核准的申请。

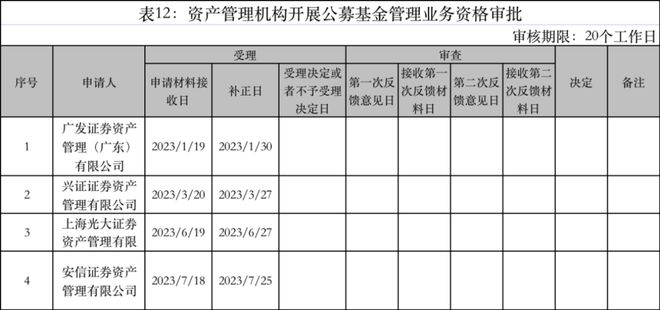

今年以来,拥有公募牌照的券商资管名单迎来扩容。7月下旬,招商证券资管正式获批公募基金管理资格,成为去年5月《公开募集证券投资基金管理人监督管理办法》“一参一控一牌”新规发布之后,首家获批公募资格的券商资管。截止10月13日,还有包括广发证券资管、兴证资管、光大证券资管、安信证券资管在内4家机构正在等待公募牌照获批。

多位业内人士表示,目前,公募业务已成为券商资管业务的重要突破口,在政策鼓励下,申请公募牌照有望为未来业务发展打开增量空间。公募基金市场引入更多优质的管理人入场,有望壮大公募基金管理人队伍。提升公募基金服务实体经济与服务居民财富管理的能力,构建多元开放、竞争充分、优胜劣汰、进退有序的行业生态,从而推进行业实现高质量发展。

中原证券再次“冲刺”公募牌照

在公募基金领域“折返跑”的中原证券,再次向这一领域发起新的冲刺。

证监会网站显示,10月16日,中原证券正式递交设立公募基金管理公司的申请,目前该申请处于接收材料状态。

事实上,中原证券已经是基金行业的“老面孔”,早些年前,中原证券也有过布局公募基金业务的尝试。

早在10多年前,中原证券与安石资产共同发起设立中原英石基金,公开资料显示,中原英石基金于2013年1月23日成立,注册地上海。创立之初,公司注册资本为人民币2亿元,其中中原证券股份有限公司的出资占注册资本的51%,安石投资管理有限公司的出资占注册资本的 49%。

但在此后几年时间里,中原英石基金发展惨淡,中原证券自2016年起陆续将股权转让给太平资产,直至2020年初完全退出该基金公司的股东名单。

而到了2021年6月,中原证券萌生通过增资控股老基金公司的方式二次进军公募基金行业,合煦智远基金成为当时中原证券的目标对象。

不过到了2022年5月,中原证券公告称,由于外部因素发生变化,公司经审慎考虑并与协议方协商一致,决定终止合煦智远基金的增资控股。

今年9月末,中原证券决定采取发起设立新基金公司的方式重新“涉足”公募基金行业。

9月28日,中原证券在第七届董事会第二十次会议决议公告中称,公司董事会同意中原证券与江苏苏豪投资集团有限公司共同发起设立中原苏豪基金。基金公司拟注册地为河南省郑州市,组织形式为有限责任公司,注册资本2亿元人民币,其中中原证券出资1.6亿元,出资比例为80%;苏豪投资出资4000万元,出资比例为20%。如今时隔半个多月,中原证券正式递交此次申请。

国金证券资管剑指“一控一牌”

就在同一天,国金证券资管也向证监会递交了公募基金管理人资格核准的申请。

根据国金证券此前的公告,早在今年5月30日,国金证券就审议通过《关于向国金证券资产管理有限公司增加注册资本金暨其申请公募基金管理业务资格的议案》。

根据议案,国金证券拟以自有资金向资管子公司进行增资,增资总金额为8亿元人民币。增资完成后,同意资管子公司在满足业务资格条件的前提下,向中国证监会申请公募基金管理业务资格,并制定相关业务制度、流程以及办理其他业务资格申请所需的相关事宜。

在走完相关流程之后,国金证券资管也正式向监管层递交申请。

据公司官网介绍,国金证券资产管理有限公司为国金证券的全资子公司,目前注册资本11亿元人民币,注册地在上海。

根据国金证券2023年半年报,截至2023年6月底,国金资管管理的存续的集合资产管理计划共有122只,管理的份额规模为1034.97亿;存续的单一资产管理计划共有80只,管理的份额规模为231.58亿;存续的专项资产管理计划共有35只,管理规模184.96亿。

截至2023年6月30日,国金资管总资产3.80亿元,净资产3.27亿元。报告期实现营业收入6,587.59万元,净利润2,647.28万元。

事实上,除了目前全资子公司国金证券资管正在申请的公募牌照之外,国金证券还控股国金基金,持有其51%的股份。若此次国金证券资管顺利拿到公募基金牌照,国金证券将在公募基金领域形成“一控一牌”的布局。

多家券商加速进军公募市场

最近一两年,多家券商机构正通过直接申请公募资格、受让股权、增资等方式加速布局公募业务。

7月24日,招商证券旗下全资子公司招商证券资产管理有限公司(简称“招商资管”)公募基金管理业务资格获得中国证监会核准。招商资管由此成为去年5月《公开募集证券投资基金管理人监督管理办法》“一参一控一牌”新规发布之后,首家获批公募资格的券商资管;也是2020年底国泰君安证券资管之后,两年多后又有券商资管获批公募资格。

今年以来,广发证券资管、兴证资管、光大证券资管、安信证券资管相继递交公募基金管理人资管申请,目前上述申请处于材料补正状态。

华宝证券分析师卫以诺在近期发表的研究报告中指出,目前证券行业在资管子公司方面的三大特征为:设立热情高、增资动作多、申牌较积极,基于资管新规后券商资管规模压降,去通道类业务带来的规模压力,需要通过主动管理型产品去补填,所以多数上市券商都希望通过资管子公司渠道申请公募牌照,入局公募基金市场进行业务增量拓展。

但是,在他看来,目前,公募基金公司内卷程度趋高,行业让利降费背景下,新发基金难推广,存量竞争使尽浑身解数,券商资管的入局挑战重重。从集团化角度来看,设立资管子公司提高资管产品的专业化运营,申请公募牌照后加强和母公司协同,提高整体营收增长可能也是一种破局战略。

编辑:乔伊

审核:木鱼

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)