市场期盼已久的存量房贷利率下调,正式拉开了序幕。

9月1日,央行北京分行发布公告称,2019年10月至今,北京地区首套商业性个人住房贷款利率下限为相应期限的贷款市场报价利率(LPR)+55个BP。一天时间,上海、广州、深圳等多地的首套房贷利率下限情况均已出炉。

此前一天,人民银行、国家金融监督管理总局发布《关于降低存量首套住房贷款利率有关事项的通知》(以下简称《通知》)。新京报贝壳财经记者注意到,多家银行已发布公告称,将在有关部门指导下抓紧制定具体实施细则,尽快开展利率调整工作。9月1日,新京报贝壳财经记者以客户身份询问了多家银行网点信贷人士了解到,目前暂未下发具体实施细则。

此次存量房贷利率下调,哪些人将受益,房贷利率能下调多少,如何向银行申请下调以及能否提振楼市?

一问:存量房贷利率究竟可以下调多少?

无论通过新发放贷款置换存量房贷,还是通过更改合同的方式降低存量房贷利率,金融监管部门都对利率进行了底线把关。即调整后的利率,不能低于原贷款发放时所在城市的首套住房贷款利率政策下限。

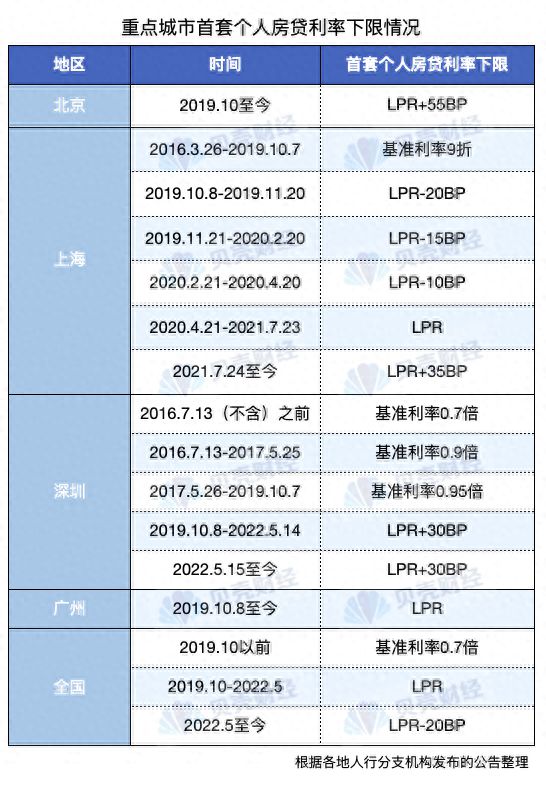

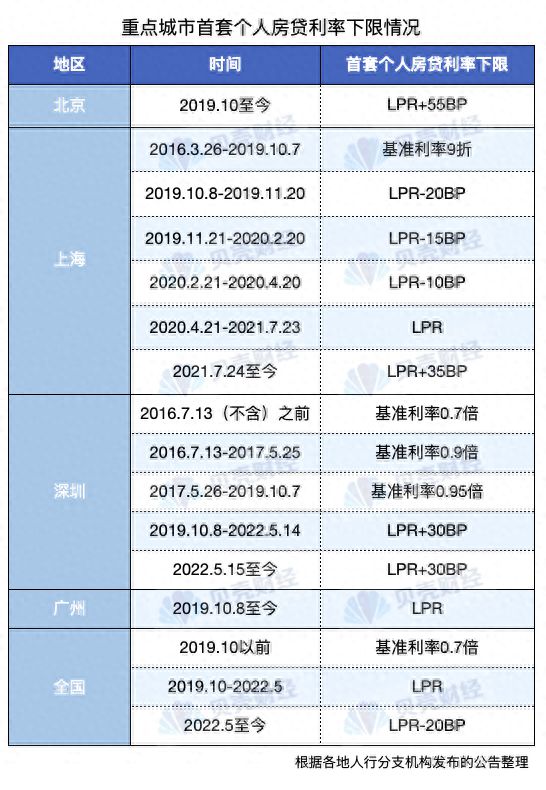

近年来我国房贷政策以“因城施策”为原则,因此各地在不同阶段实施的首套房贷利率下限各不相同。

9月1日,多地人行公布了首套房贷利率下限,将为此后银行在执行存量房贷利率下调政策时提供依据。其中,北京地区自2019年10月以来,首套商业性个人住房贷款利率下限为相应期限的贷款市场报价利率(LPR)+55BP;广州地区自2019年10月8日至今则执行首套商业性个人住房贷款利率下限为LPR。

值得注意的是,每个地区在不同时间的首套房贷利率下限亦不相同。如深圳地区在2016年7月13日之前执行的下限标准为基准利率的0.7倍;而该地区在2019年10月8日至今则执行的是LPR+30基点。

二问:哪些人可以向银行申请利率下调?

贷款人若想向银行申请存量贷款利率下调,首先需要弄清自己在贷款时购房所在城市的存量房贷利率下限情况,再在对照合同中签订的利率查看是否仍有下调空间。

比如,去年2月份,北京地区部分银行执行的最低首套房贷利率为LPR+105BP,高于当时北京地区首套房贷利率下限50个基点。因此若彼时有客户按此利率在银行贷款成功,本次或可享受房贷利率下调的政策,下调幅度不超过50BP。

不过,落实到操作层面,存量房贷利率将如何调整、调整多少仍需等待银行的具体细则的出炉。

从金融监管部门下发的通知来看,此次存量房贷利率下调,只针对首套个人住房贷款的客户。

《通知》中“符合条件的存量首套住房贷款”,是指2023年8月31日前金融机构已发放,已签订合同但未发放的,以及借款人实际住房情况符合所在城市首套住房标准的存量住房商业性个人住房贷款。

这意味着二套个人住房贷款客户不在此次可申请调降的范围之内,但该标准涵盖了近期部分地区因“认房不认贷”政策而纳入的刚需改善型购房贷款。同时,此次调降的存量房贷利率重点在商业个人住房按揭贷款上,因此公积金住房贷款并不在此次存量房贷利率下调之列。

此外,对于符合条件的存量住房贷款,自2023年9月25日起,可由借款人主动向承贷银行提出申请。

三问:如何申请存量房贷利率调整?

根据《通知》,居民在申请存量房贷利率时,可选择两种调整方式进行调整。其一是可以选择与银行商定,变更合同约定的住房贷款利率加点幅度。其二则是向银行申请用新发放贷款来置换存量贷款。

具体选择哪种方式,贷款人可以与银行进行商定。不过,目前由于相关政策刚刚出炉,各家银行正在加紧制定符合银行特征的具体实施方案。目前仍需等待银行的具体通知。

有业内人士预测,各家银行可能会根据不同地区的差异来制定“一城一策”的具体实施方案。同时,监管层鼓励银行以发布公告、批量办理等方式,不排除未来银行会针对部分特定用户实施统一的存量房贷利率下调的措施。

四问:银行会愿意下调存量房贷利率吗?

金融监管部门有关负责人表示,近年来我国房地产市场供求关系发生了重大变化,借款人和银行对于有序调整优化资产负债均有诉求。

实际上,自去年以来,随着各地房贷政策的不断放松以及LPR利率的持续下降,新发放的首套房贷利率与存量房贷利率之间的差距相对较大。在一些地区,这一差距可达100个基点左右。叠加理财市场的波动,投资者收益缩水,因此银行面临大量的房贷客户选择提前还款。

“存量房贷利率下调的背景是因为提前还贷的量相对较大。而随着存量房贷利率的下调,整个住房贷款提前还贷的因素会有一定程度的消化,反过来会带来房贷量的增长。”招商银行行长助理彭家文表示,随着存量房贷利率下调,一定程度上会增强客户的黏度,会让银行对客户的经营进一步加深,从而对零售业务的增长有利。

此外,金融监管部门有关人士还指出,存量住房贷款利率的下降,对借款人来说,可节约利息支出,有利于扩大消费和投资。可有效减少提前还贷现象,减轻对银行利息收入的影响。同时,还可压缩违规使用经营贷、消费贷置换存量住房贷款的空间,减少风险隐患。

五问:本次下调对银行和楼市有什么影响?

业内人士认为,此次下调存量房贷利率,将对银行的净息差构成一定的影响。但从当前政策内容来看,此次对于银行净息差的影响相对较小。

根据浙商证券银行研究团队测算,如果考虑中小银行按揭利率定价偏高,这部分利率下降到当时政策底线,涉及按揭规模余额约11.8万亿。这意味着平均降幅不超过20BP,则对应整体按揭平均降幅仅6.1BP。

“新政方案对上市银行净息差的影响好于此前市场预期,且近期银行已经开始新一轮存款利率下调,这意味着银行的息差边际得到保护。”浙商证券银行研究团队分析师梁凤洁表示,此前人民银行首提银行合理利润,在此基础上有利于改善市场对于银行息差和盈利性担忧。

对于楼市而言,东方金诚宏观首席分析师王青预计,存量房贷利率调整叠加差别化住房信贷政策的调整优化政策,意味着四季度楼市有可能出现趋势性企稳向上过程,本轮房地产行业周期的上行拐点即将到来。

与降低存量首套住房贷款利率政策同日出台的《关于调整优化差别化住房信贷政策的通知》,调整了首套房贷款的“加点”,统一下调了二套最低首付比,同时降低了新发放二套房利率下限。

“与今年一季度的阶段性回暖不同,本轮政策内容触及购房者关心的两大核心问题——购房门槛和购房成本,对这两项内容的优化调整将显著带动刚需和改善型住房需求的释放并引导行业回归良性循环。”王青指出,接下来的九十月份是传统的销售旺季,楼市回暖存在明显的季节性因素影响。因此,想要准确判断本轮政策的效果,一方面要看接下来楼市反弹的强度,另一方面还需持续关注金九银十后楼市的上行趋势能否得以延续。

新京报贝壳财经记者 姜樊

编辑 王进雨 宋钰婷

校对 柳宝庆