【全球大宗商品市场又现“大行情”!私募火线解盘】近期,巴以局势的再次动荡以及俄乌局势的新变化,在全球金融市场持续“牵动人心”。黄金、白银等贵金属,国际原油等龙头商品的价格剧烈波动。对于相关商品价格走向、资源股的投资机会、CTA策略的表现,多家一线私募最新表示,短中期内大宗商品市场的高波动特征仍可能延续,而周期品行业整体可能出现进一步的估值修复行情。与此同时,主观、量化CTA策略在经过前一轮业绩低迷周期之后,未来可能迎来更多交易机会。

主力资金加仓名单实时更新,APP内免费看>>

全球大宗商品市场又现“大行情”。

近期,巴以局势的再次动荡以及俄乌局势的新变化,在全球金融市场持续“牵动人心”。黄金、白银等贵金属,国际原油等龙头商品的价格剧烈波动。

对于相关商品价格走向、资源股的投资机会、CTA策略的表现,多家一线私募最新表示,短中期内大宗商品市场的高波动特征仍可能延续,而周期品行业整体可能出现进一步的估值修复行情。与此同时,主观、量化CTA策略在经过前一轮业绩低迷周期之后,未来可能迎来更多交易机会。

“市场大浪”短期有望持续

受地缘冲突、美联储加息立场有所弱化等因素影响,10月以来,国际原油、黄金等重要商品期货价格出现近年来极为少见的暴跌、暴涨的剧烈波动。

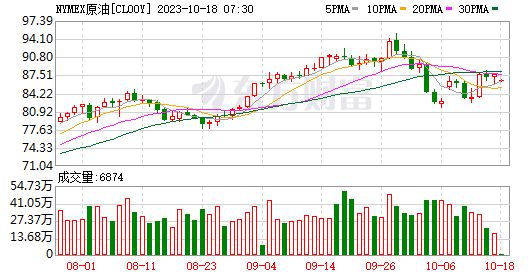

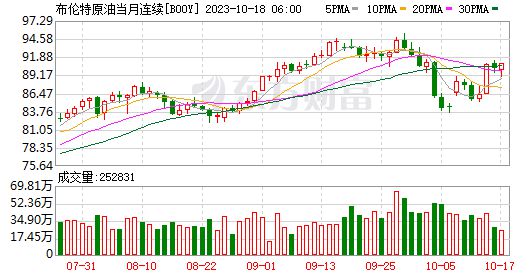

据通联数据监测显示,截至北京时间10月17日18时,美原油期货主力合约(今年12月到期)10月以来的振幅达9.69%;自10月6日触及月内低点以来,累计反弹达6.73%。与此同时,美国COMEX黄金期货主力合约(今年12月到期)在9月下旬至目前出现“多空双杀”的“V字型”剧烈震荡行情,区间振幅达7.38%。此外,上周五晚间,在“巴以冲突可能加剧”的消息面发酵下,原油、贵金属等商品品种均出现单日暴涨。

畅力资产董事长、投资总监宝晓辉表示,从能源市场来看,国际石油价格在近期呈现较大波动,由于地缘冲突引发的供应端不确定性,国际油价不排除会继续出现“剧烈波动”的可能。不过,就绝对价格水平而言,石油价格将徘徊在一个震荡区间,从目前来看,尚难重现此前几轮的大涨趋势。

另外,巴以局势及俄乌局势的新变化,整体预计不会对黄金、白银等贵金属价格产生决定性影响,贵金属价格更多会与美元周期挂钩。随着后续美联储逐渐停止加息甚至降息,贵金属价格预计在未来还会有进一步上涨的空间。

永安国富能化事业部负责人毛伟表示,从事件驱动角度来看,地缘冲突往往是一种打破市场常识的过程;近期巴以等地区的冲突,可能会加大能化市场商品的价格波动。投资者在行情的大幅起落中,应重点关注投资的确定性,例如流动性的松紧、行业供需的基本面等。

关注周期品行业机会

名禹资产分析表示,尽管巴以冲突存在可能升级的风险,正在对全球风险偏好带来一定压制,但该机构仍认为,在国内经济数据企稳、宏观预期改善的背景下,大周期品行业整体或仍处于盈利估值双击修复趋势中。

具体来看,一方面,从中期来看美债利率有望下行,低估值黄金股值得重点关注;另一方面,巴以冲突的走向仍面临一定不确定性,同时全球原油库存水平处于低位,受益油价上涨的A股油气、煤炭板块,预计同样在酝酿较好的投资机会。

此外,宝晓辉分析,在当前宏观背景下,A股市场的油气股、黄金股,及周期品行业整体,预计都有一定的估值修复投资机会。不过从投资节奏而言,在之前人民币汇率的阶段性调整中,A股市场的油气股、黄金股在股价上有明显上涨,估值得到一定修复。对于后期进一步加大配置的时点,或仍需关注相关国际商品的价格变化以及美联储政策周期转向的节奏。

宝晓辉还提示,当前国内经济基本面企稳向上的迹象更为明显,在周期品价格波动之外,投资者可以重点关注A股市场的顺周期主线方向。

CTA策略或显现配置价值

来自朝阳永续等第三方机构的私募行业监测数据显示,在经过2022年下半年到2023年年中的一轮长周期的业绩低迷之后,国内私募CTA策略的整体业绩表现正逐步温和复苏。在近期全球大宗商品市场再起“大浪”的背景下,不少私募对于聚集商品期货市场的CTA策略,抱有更高期待。

上海某百亿级量化私募表示,整体来看,商品期货市场经历了今年上半年的震荡行情后,第三季度的趋势性特征更为明显。与此同时,近日国际局势导致的大宗商品市场波动加大,为CTA策略提供了更多交易机会。由于国际局势的变化会对消息面、情绪面等多个维度产生影响,各家私募CTA策略的实际投资表现还取决于其策略研发、执行能力以及市场适应性等因素。

该头部私募强调,在消息面的发酵下,大宗商品市场在前期长时间的低波动之后,有望酝酿一轮新的行情,值得重点关注。投资者可以通过多品种、多策略、双边获利的量化或主观CTA策略参与商品市场,并将其作为与股、债等其他资产低相关性的资产进行分散配置。