1

风浪越大,鱼越贵。

黄金这条小黄鱼,完美符合这个定理。

今年金价连续暴涨,备受关注。

上周上海金价格冲到480元/克,刷新历史高点,首饰金价格更是突破600元。

尤其诡异的是,最近的国内金价和国际金价背离,国内比国际高出了5%的溢价,出现了明显的套利空间。

在国外买黄金,要比国内便宜不少。

一克黄金差20块,50g就是1000块.

社交媒体已经有不少香港买金子,人肉带回大陆赚差价的经验帖。

这么干理论上可行,但操作起来不容易,暗含的成本也不少:

食宿,交通,入境缴税,回收价还得打个折扣……

这样一看,就没那么香了。

这个话题的重点是,黄金这种国际流通、统一定价的商品(or货币),国内国际为何出现这么明显的价差?

背后的逻辑耐人寻味。

简单来说就是:

人民币兑美元贬值,大把的钱在国内出不去,要么怼楼市,要么怼股市,要么怼黄金。

弱能级城市的楼市半死不活,一线城市楼市门槛又太高限制太多,股市是个老渣男,也只能玩命怼黄金了。

由于短期涌入金市的资金量太大,形成了价格偏离,连境内外黄金套利的机制都无法在短期内进行价格纠偏。

2

俗话说,盛世古董乱世黄金。

最近几年国内国外风浪不小。

俄乌冲突,硅谷银行倒闭,瑞信危机……

黄金行情引爆。

全球央行和主权基金都在持续加仓黄金,应对危机及通胀,我们央行也连续十个月增持黄金。

对国内人群来讲:

全球衰退、内需不振,地缘政治风险,影响国内经济复苏进程,黄金可以对冲权益市场的波动;

而在出口走弱,中美利差拉大的背景下,配置黄金也可以对冲货币贬值风险。

人民币存在波动风险,美国通胀高烧难退,连续加息超预期,且态度坚决,境内外利差扩大。

美国时间9月20日,美联储再次强调,坚持达成2%的长期通胀目标不变,对抗通胀的“战斗”还远未结束,直接转变了市场对美联储可能即将转变货币政策走向的预期,美股受此影响直接跳水。

叠加出口潜在走弱带来的贸易逆差可能性,人民币也受到影响。

作为一项不可多得的非信用资产,黄金能对冲人民币走弱风险。

去年,人民币贬值9.2%,但国内黄金则上涨9.8%。

说白了,美联储加息力度超出预期,国内则是在放水,中美之间巨大的利差,资金离开的意愿很大。

但因为外汇管制,出不去,只好另辟渠道买黄金。

所以不是金变贵了,而是钱对外贬值了。

除了对抗通胀和抵御风险之外,黄金涨价还有多重因素,比如年轻人也开始热衷买黄金首饰,而非钻石珠宝,等等。

中国黄金协会统计数据显示,2023年上半年全国黄金消费量554.88吨,与2022年同期相比增长16.37%,其中黄金首饰同比增长近15%。

3

作为超主权货币,黄金的价值几千年来全球都认可。

在1971年布雷顿森林体系解体之前,决定黄金产量的大自然才是全球的央行。

但在和平年代,黄金在绝大多数时间,都不是一个好的投资品。

因为黄金由于不产生现金流,盈利方式只能靠价差,在稳定发展时期十分鸡肋。

所以黄金只适合作为避险资产,分散持仓。

最近几年局势动荡,愿意配置的人越来越多了。

普通人想要投资黄金,选黄金ETF指数基金就ok。

因为实物黄金交易复杂,有损耗,而且没有现金流收益。

实物金每次交易都要破拆验金,需要电炉/坩埚/质谱仪等专业器械。

买入的工费,卖出的手续费,一轮买卖都是5%-10%的手续费扔在流通环节。

这个手续费,实物黄金基本可以告别中短线投资品了。

真的喜欢实物黄金,也建议银行投资金条,想保值一定别买首饰。

上海金470-480元,首饰金600元,溢价太高,金店割韭菜太狠。

而且实物黄金回收渠道乱,价格不一,没有统一的标准,小白很容易吃亏。

记住一点,只要他给出的价格是高于当日国际金价的,那一定有猫腻,没人会做亏本的买卖。

黄金具体要配置多少,看个人条件,量力而行,建议不超过资产的10%。

4

不过,实物黄金有两大意义:

1)一是对抗极端系统风险

这个时候要备金条,黄金饰品的溢价太大,纸黄金啊,etf、期货这些都不行,极端情况下只有拿在手里的金条是最踏实的。

金条别买太大的,最好是多个小金块。

2)二是提供情绪价值。

不少人尤其女性就是喜欢实物黄金,拿在手掂一掂,手感莫名的好。

买点金子,哄哄老妈,丈母娘,女朋友,传给儿女,都不错,晒出来也好看。

这种感觉就不是黄金etf能比的了。

5

最后,真的想要对抗通胀和货币贬值,其实有比黄金更好的方式,那就是我们一直所说的上海房产。

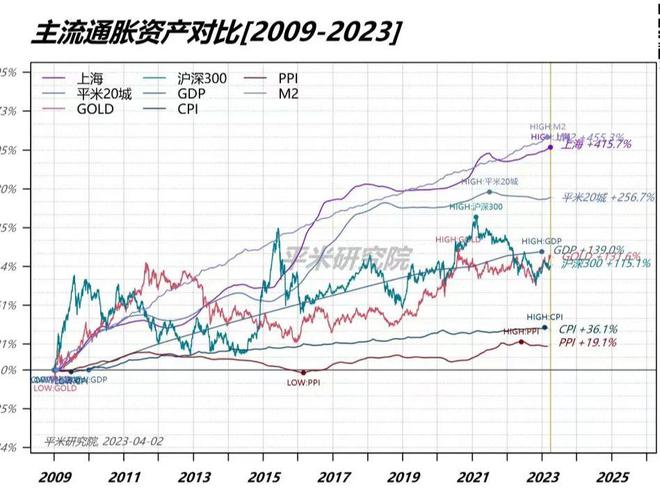

如图,我们用数据说话:

我们挑选了几个主流的资产:上海房价、房外房20城房价、黄金、沪深300指数;

只有上海房价勉强跑平通胀。

其实国内所有资产中,房产依然是承接货币周期最大的蓄水池,也是持有体验最好的资产。

我们相信,在土地财政、银行评估抵押机制、家庭财富配置不发生变化的情况下,一线楼市跑赢通胀的能力会长期持续。