赤天化(600227)迎来“腾笼换鸟”的重要时刻。

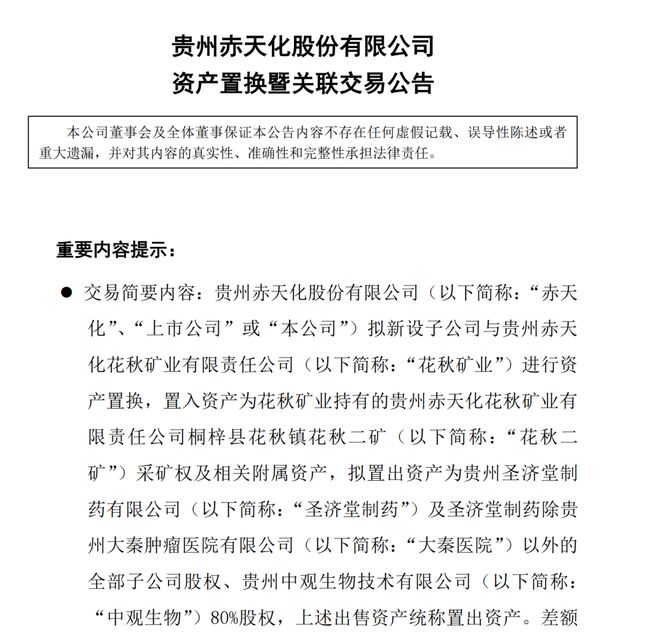

9月10日晚间公告显示,赤天化拟新设子公司与贵州赤天化花秋矿业有限责任公司(以下简称:“花秋矿业”)进行资产置换,置入资产为花秋二矿采矿权及相关附属资产,拟置出资产为贵州圣济堂制药有限公司(以下简称“圣济堂制药”)及圣济堂制药除贵州大秦肿瘤医院有限公司以外的全部子公司股权、贵州中观生物技术有限公司(以下简称:“中观生物”)80%股权。

根据评估报告,置出资产合计交易作价为4.98亿元,置入资产合计交易作价为9.08亿元,置换资产的差额4.1亿元由上市公司向花秋矿业以持有置出资产债权及现金形式支付。

由于交易对方花秋矿业实际控制人丁松彬为上市公司实际控制人丁林洪之亲属,本次交易构成关联交易。在赤天化披露上述资产置换公告后,上交所火速下发问询函指出:2016年,赤天化向控股股东渔阳公司发行股份购买圣济堂制药100%股权,交易作价19.7亿元,评估增值率高达868.87%。本次交易,圣济堂制药(除大秦医院)作价4.89亿元,增值率为13.05%,差异较大。上交所要求公司说明圣济堂制药前后交易作价差异较大的原因及合理性,控股股东及关联方是否存在通过高卖低买方式变相侵占上市公司利益的情形。

医药板块盈利能力持续下降

赤天化此次置出医药资产的重要原因,就是医药板块盈利能力持续下降。

2016年,赤天化公司通过重大资产重组收购了圣济堂制药并配套募集资金建设肿瘤医院后,以化工+医药大健康双业务双轮驱动进行产业结构调整和升级。 不过在推动公司战略转型期间,公司所处业务板块的行业及市场环境等发生了较大变化。

随着国家“两票制”“集采”和“一致性评价”等医改政策的实施,医药制造业加速了行业洗牌进程。公司制药主要产品以化学药为主、中成药为补充,受医改政策的影响较深。其中,销售市场较成熟的化学药品种盐酸二甲双胍片、格列美脲片和氨甲环酸注射液等均被列入国家集采目录品种,纳入集采后面临降价和退出医疗终端的压力。

此外,赤天化糖尿病用药核心品种盐酸二甲双胍肠溶片因国外无参比“肠溶片”剂型,未能开展一致性评价,不能参加国家集采。

2022年1月29日,因为违反《全国药品集中采购文件(GY-YD2019-2)》有关条款,圣济堂制药被国家组织药品联合采购办公室取消格列美脲片中选资格,同时列入“违规名单”,被暂停自2022年1月29日至2023年7月28日参与国家组织药品集中采购活动的申报资格,对公司经营业绩产生一定影响。

受上述因素影响,2020至2022年度,圣济堂制药收入分别为3.69亿元、1.38亿元和1.25亿元,净利润分别为3408.49万元、-1.36亿元和-1.89亿元。圣济堂制药业务总体业绩下滑,预计未来几年,圣济堂制药将持续处于亏损的状态。

即将被置出的中观生物,主要开展干细胞生物技术的研究、生物制品的生产和基因技术的研究等。为了维持中观生物日常研发及后续的临床试验工作,上市公司需投入大量资金,中观生物的研发支出将逐年增加,对上市公司业绩及资金带来较大压力。

因此,本次置出圣济堂制药、中观生物,有利于减少上市公司亏损。

置入煤矿采矿权增加盈利能力

今年6月7日,上市公司证券简称由“圣济堂”变更为“赤天化”。当时公司表示,此举是由于化工板块业务在主营业务中的比重占主导地位,系公司营业收入与营业利润的主要来源,对公司持续经营起到良好的支撑作用。

具体来看,赤天化的化工生产基地贵州赤天化桐梓化工有限公司(以下简称“桐梓化工”)以煤为主要生产原料,是目前贵州最大的氮肥生产企业,主要产品为尿素、甲醇、复合肥。公司在核心的贵州市场与周边市场有着较高的市场占有率与销售效益。

桐梓化工煤炭需求量每年约为150多万吨。近年来,受国际能源危机影响,煤炭供需矛盾仍然突出,加上保电煤政策的实施导致非电煤供给不足,煤炭价格持续高位波动,桐梓化工因为缺煤或者煤炭价格大幅上涨导致部分产品成本倒挂,生产经营中时常存在减产及停产的情况。从国内几家煤化工龙头企业来看,都是采用的自供煤的一体化化工模式。由于拥有煤矿资源,该类煤化工企业在成本控制、产能提升、产品研发等方面拥有保障,从而提升企业核心竞争力。

再来看即将置入的资产。花秋二矿设计产能为年产60万吨,通过未来对9号等优质煤层的开采逐渐提高其产煤量,将能够逐渐缓解桐梓化工对煤炭需求的压力。同时,由于花秋二矿与桐梓化工所在区域相同,花秋二矿达产后可为公司节省从其他区域采购煤炭的运费,每年节省成本约为1.78亿元。

在赤天化看来,化工板块自供煤的一体化是保证上市公司持续具备竞争力的关键条件。

根据《资产置换协议之业绩补偿协议》,花秋矿业作为业绩承诺方,对置入资产的业绩承诺期限为自置入资产完成交割后的2023年剩余月份以及2024年、2025年和2026年三个完整会计年度。其中,2024年、2025年和2026年的承诺净利润分别不低于3990万元、6340万元、9210万元。本次交易置出资产不涉及管理层变动、人员安置。

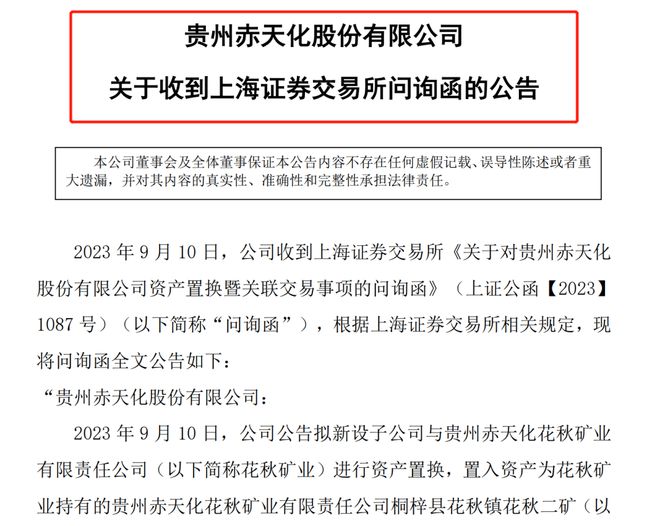

交易所发函追问:控股股东是否高卖低买?

在赤天化披露上述资产置换公告后,上交所下发问询函。

关于置出资产圣济堂制药。2016年,赤天化向控股股东渔阳公司发行股份购买圣济堂制药100%股权,交易作价19.7亿元,评估增值率高达868.87%。本次交易,圣济堂制药(除大秦医院)作价4.89亿元,增值率为13.05%,差异较大。同时,根据前期盈利补偿协议,圣济堂制药2016年至2018年业绩承诺未达标,控股股东业绩补偿承诺至今仍有2.78亿元尚未完成,折合股份补偿数量为6473.26万股。

上交所要求公司结合圣济堂制药自重组置入以来的经营情况、业绩变动,以及扣减大秦医院对账面价值的影响,说明圣济堂制药前后交易作价差异较大的原因及合理性,控股股东及关联方是否存在通过高卖低买方式变相侵占上市公司利益的情形,并说明在控股股东迟迟未能完成业绩补偿义务的情况下进行本次交易,是否能够保障上市公司利益,以及资产置换后控股股东履行前期承诺的具体安排。

关于置入资产花秋二矿。 公告显示,置入资产花秋二矿采矿权的评估价值为6.31亿元,花秋二矿附属资产的评估价值为2.78亿元,协商后合计交易作价为9.08亿元,其中花秋二矿采矿权评估溢价率高达419.47%。此外,花秋二矿作为花秋矿业主要经营性资产,目前生产效率较低,尚处于机械化改造进程中,且未能使花秋矿业实现盈利。

上交所要求公司结合丁松彬获取花秋矿业控制权的背景及交易价格,说明本次交易价格与前次是否存在较大差异,并说明原因及合理性;结合花秋二矿的历史采出矿量、技改投入金额及效果,说明2023年下半年、2024年、2025年和2026年及以后,煤炭产出量预计实现10万吨、35万吨、45万吨和60万吨的合理性。

关于置入资产的业绩承诺,业绩补偿方所承担的业绩承诺补偿金额远低于置入资产作价。上交所要求公司说明上述业绩补偿安排是否有利于保护上市公司利益。

关于中观生物。 截至目前,上市公司持有中观生物的债权8700万元,本次将予以转让以抵扣交易差价。上交所要求公司补充披露借予中观生物的研发资金的具体用途,是否存在最终变相流向关联方的情形。

关于大秦医院。 根据公告,公司本次交易后仍将保留大秦医院100%股权。前期重组时,公司披露募集配套资金投资设立贵阳观山湖肿瘤医院、贵阳圣济堂糖尿病医院发展医疗服务业务,是为了进一步完善公司的医药健康产业链,逐步打造医药健康产业平台。上交所要求公司结合本次交易安排补充披露置出圣济堂制药后,公司对相关医院资产的经营规划,并充分评估公司是否具备持续运营相关医院资产的能力;补充披露在肿瘤医院已开业运营,而糖尿病医院由于办证原因无法开业的情况下,拟将两个项目医院调整为一个医院合并经营是否符合主管部门要求,是否存在合规性风险。

责编:张骞爻

校对:王蔚