挺了那么久了,能不能撑到最后?

今天,雅居乐公布了上半年的财报,我们也可以分析下,这家民营房企还剩多少战斗力。

继去年净亏133.7亿后,今年上半年,雅居乐依旧入不敷出,净亏36亿;

虽然一直在还钱,但雅居乐的现金流不容乐观,接下来的日子也得勒紧裤腰带。

如果没有“奇迹”,雅居乐出现债务违约的概率,依然很大。

关注说财猫,第一时间推送企业财务状况

短期偿债压力“爆表”

雅居乐是一家很神奇的房企,坚持“真还传”,以至于它成为民企最后的希望。

先说一个较真的问题,雅居乐还能撑多久?

最新数据显示,截至2023年6月底,雅居乐的现金及现金等价物为70.3亿,这半年减少了14.33亿,受限制资金有83.45亿。

但,一年内要还的短期债务,高达214.88亿。

就现金来说,资金缺口近145亿!

现金短债比只有0.33,这个系数非常低,偿债压力很大。

如果后续没有新的资金输血或楼市全面复活,雅居乐的债务违约,也可能只是时间问题。

近5年的表现来看,雅居乐的现金走势,就是一个抛物线。

2021年现金储备腰斩、去年现金再次腰斩,这都是因为雅居乐一直在坚持还债。

可惜,造血速度追不上掉血的速度。

此前雅居乐滚雪球式欠下的债务,对这家房企来说是巨大的消耗。

那么,雅居乐一共欠了多少钱?主要看两个大头:有息负债和永续债。

有息负债就是有利息的债务,需要按约定偿还的公开债、银行借款等;

永续债不一样,它虽然没有利息,但持有对应的权益,是吞噬利润的毒瘤。

截至今年上半年,雅居乐的有息负债为575.68亿,永续债为137.36亿。

和去年底相比,有息负债减少了19亿,但永续债却多了5.12亿。

这半年,雅居乐为了偿债,借了“高利贷”,借贷利率从去年同期的5.59%上升了1.69个百分点,高达7.28%。

雅居乐借了什么钱?一个是银团贷款再融资,另一个是境内发行公开票据和公司债。

除此之外,雅居乐还进行配股融资,只不过如今股价较低,只拿到“可怜的”4.89亿港元。

但有,总好过没有。

和雅居乐2020年的债务巅峰(有息负债978亿)相比,这两年半的时间里,有息负债已经少了400多亿。

但剩下这576亿的有息负债和137亿的永续债,依旧是雅居乐的绊脚石。

半年净亏36亿

和暴雷房企相比,雅居乐不是亏最多的,但利润表现依然堪忧。

2023上半年,雅居乐收入200亿,同比减少37%;

毛利20.07亿,同比减少72.87%;

净亏损36.11亿,去年同期净利润为33.54亿。

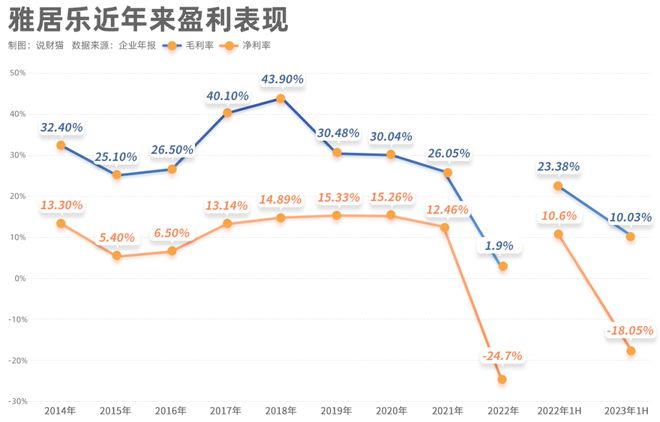

算下来,雅居乐的毛利率为10.03%,净利率-18.05%,和去年同期相比都有不同程度的下滑。

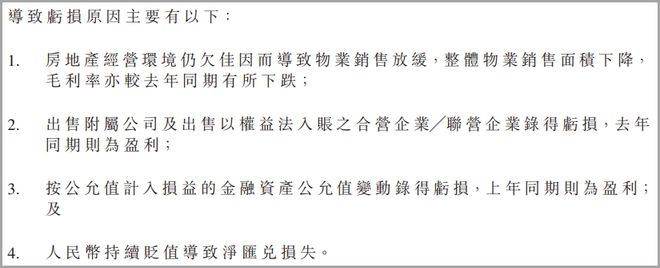

对于亏损,雅居乐给出了4点解释:

楼市低迷;出售资产导致亏损;金融资产减值亏损;人民币贬值导致汇兑损失。

楼市低迷,到底低迷到什么程度?

从雅居乐的销售额便可略知一二,在去年只卖了652亿的基础上,今年上半年,雅居乐卖房仅282.3亿,同比减少28%;

一年不如一年。

下半年有没有好转呢?

从最近政策面来看,广州取消“认房不认贷”后,成为首个松绑的一线城市。

此外,存量房贷利率调整在即、首套房贷利率较低,现在的楼市环境,对于购房者而言,相当友好。

雅居乐的土储结构来看,大湾区占26%,长三角占10.8%,总土储3864万平,但平均楼面地价才3200元/平。

如果以上半年雅居乐的销售均价14930元/平来看,低土地成本是一个很大的优势。

雅居乐,活下来还是有机会的。

只不过,赢面不大,债务很深。

关注说财猫不迷路,一键三连,会有好事发生哦!

— 往期推荐阅读 —