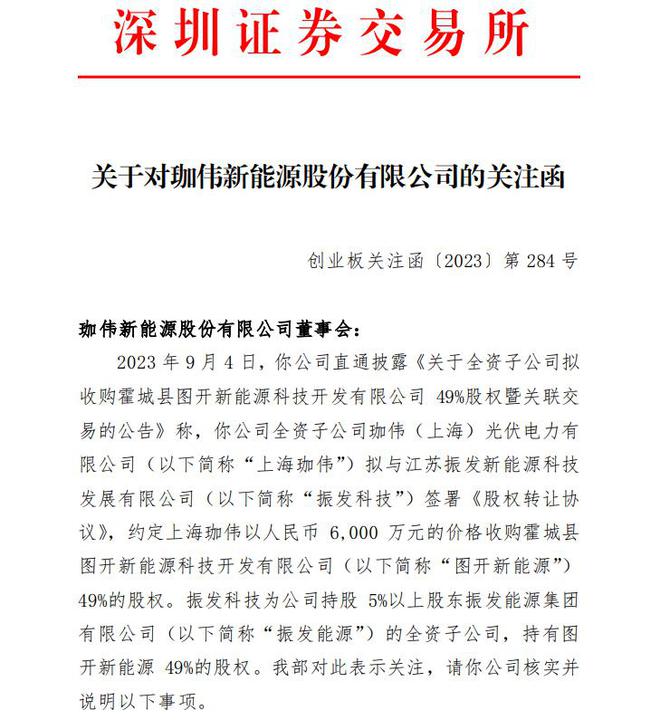

中新经纬9月8日电 深交所8日向珈伟新能下发关注函,要求其对拟收购股权事项是否实质构成对股东振发能源的财务资助等作出说明。

深交所关注函截图

9月4日,珈伟新能直通披露《关于全资子公司拟收购霍城县图开新能源科技开发有限公司49%股权暨关联交易的公告》称,公司全资子公司珈伟(上海)光伏电力有限公司(以下简称“上海珈伟”)拟与江苏振发新能源科技发展有限公司(以下简称“振发科技”)签署《股权转让协议》,约定上海珈伟以6000万元的价格收购霍城县图开新能源科技开发有限公司(以下简称“图开新能源”)49%的股权。振发科技为珈伟新能持股5%以上股东振发能源集团有限公司(以下简称“振发能源”)的全资子公司,持有图开新能源49%的股权。

公告显示,振发科技因金钱给付义务未履行而被无锡市滨湖区人民法院列为失信被执行人。振发科技持有的49%图开新能源股权因贷款事项已质押给了国家开发银行苏州市分行,并已先后被浙江省绍兴市越城区人民法院及北京市西城区人民法院司法冻结。上海珈伟、振发科技及相关方签订《四方协议》,约定上海珈伟将3600万元代偿货款直接支付给振发科技的供应商后,视同3600万元股权转让款的支付义务履行完毕;上海珈伟、振发科技签署《债权债务抵销协议》,股权转让款中剩余的2400万元将用于抵销公司及子公司对振发科技及其关联方的应收账款,上海珈伟无须另行支付现金。

对此,关注函要求珈伟新能说明图开新能源所涉及的质押和冻结事项的背景、成因、解决计划和目前进展,结合相关情况说明图开新能源权属是否存在明显瑕疵,是否具备收购条件,图开新能源股东是否已明确放弃优先受让权。

结合图开新能源的股权质押和冻结情况,说明为保障本次交易顺利实施、股权顺利交割所采取的具体措施,是否存在无法正常交割的风险。

说明振发科技及其关联方应收账款的金额、账龄、形成原因、坏账计提准备,相关主体是否存在逾期未支付款项的情况,以及公司未要求相关主体现金偿还欠款的原因及合理性。

并结合振发能源、振发科技的财务状况,图开新能源的经营状况、盈利能力等因素,说明收购图开新能源49%股权的必要性和合理性,相关收购事项与公司是否存在业务协同性,以及收购少数股权后公司对图开新能源的管控安排、行使股东权利是否存在实质性障碍、是否存在子公司失控风险。

此外,关注函还要求珈伟新能核实振发能源、振发科技、图开新能源与上市公司的大股东、董监高是否存在关联关系,并结合图开新能源的估值情况和交易支付安排说明本次交易是否实质构成对振发能源的财务资助。

Wind截图

Wind数据显示,截至7月31日,振发能源为珈伟新能第一大股东,持股比例为14.18%。

公开资料显示,珈伟新能核心业务为光伏的消费类产品及工业化应用,包括光伏照明产品研产销、光伏电站的投资运营EPC业务、新能源电站运维业务。公司成立于1993年7月,2012年5月在深交所创业板上市。

经营业绩方面,今年上半年,珈伟新能实现营业收入2.99亿元,同比下降7.36%;归属于上市公司股东的净利润635.35万元,同比下降91.72%。

二级市场方面,珈伟新能8日收涨1.18%报5.15元/股。(中新经纬APP)

【编辑:王永乐】