“就像是运动员挤在了起跑线上。”近日,有业内人士用这一幽默的语言形容基金行业同日上报16只中证2000指数增强基金的盛况。

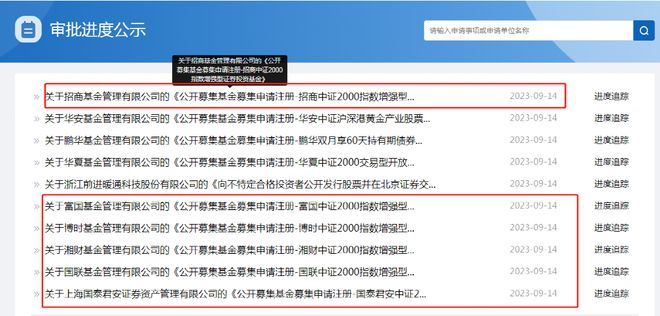

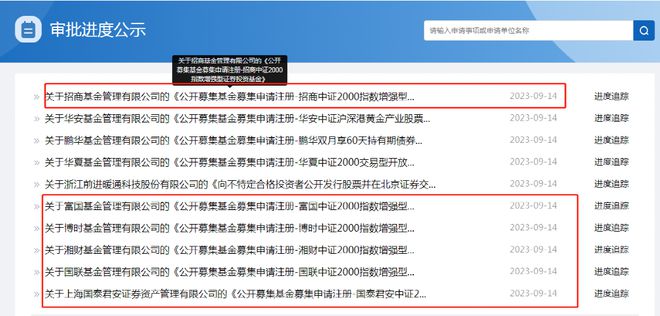

今年以来,中小市值风格持续走强叠加量化策略日渐火热,刚刚推出不久的中证2000指数吸引了多家基金公司争相竞足,纷纷上报相关增强指数基金。证监会网站显示,9月14日,包括富国、国联、华宝、西部利得、中国人保资管、博道、招商、博时等16家机构上报了场外中证2000指数增强基金,而早在8月底,海富通、工银瑞信、银华、平安4家基金公司也首批上报了中证2000增强策略ETF产品。

在多位业内人士看来,当前经济弱复苏的宏观基本面叠加流动性相对宽裕,或更适合配置分散度更强的中小市值产品,也更有利于发挥量化选股的宽度优势,这或许也是不少基金公司积极申报中证2000指数增强基金的重要原因。

16家公司申报中证2000指增产品

证监会网站信息显示,9月14日,共有16家公司密集上报了中证2000指数增强产品。

具体来看,包括国联基金、招商基金、富国基金、博时基金、华宝基金、华泰柏瑞基金、西部利得基金、博道基金、中国人保资管、长城基金、万家基金、大成基金、兴业基金、永赢基金、国泰君安资管、湘财基金。其中,中国人保资管和大成基金上报的为中证2000增强型发起式ETF,剩余14家上报的均为中证2000增强型ETF 。此外,还有华泰柏瑞基金、华夏基金上报了中证2000发起式联接基金。

此前于8月底,工银瑞信基金、海富通基金、银华基金、平安基金4家公司首批上报了中证2000增强策略ETF产品。

据了解,今年8月11日,中证指数有限公司正式发布了中证2000指数,这是继国证2000指数之后,第二只布局微盘股的核心规模指数。该指数从沪深市场中选取市值规模较小且流动性较好的2000只证券作为指数样本,以较好反映沪深市场微盘证券的表现,为市场提供多维度投资标的和业绩基准。而增强策略型ETF则是采用指数增强策略型的场内交易产品,它将指数增强基金和ETF交易模式相结合,属于一种主动管理ETF。

努力创造持续稳健的超额收益

事实上,继中证2000指数正式发布后,短短一个多月内,各家基金公司迅速出手,围绕该指数已密集布局了中证2000ETF以及中证2000指增ETF产品。其中,首批上报的中证2000ETF迅速获批后正陆续成立中。指增产品方面,截至目前已有20家公司上报并提交了注册资料。而从当前上报情况来看,基金公司对布局于中证2000ETF指增产品的积极性更高。

对此,国联基金表示,与国证2000指数不同,中证2000指数剔除属于中证800和中证1000指数样本的证券,从风格上来看,中证2000指数的小微盘特征相对更加突出,从行业分布来看,主要集中在机械设备、计算机、电子等新兴行业,超小盘风格突出。中证2000指数的推出,有效补充了市场宽基指数在微盘领域的重要拼图,将助推指数基金进一步发展。而在经济弱复苏之下,流动性环境偏松,小盘股往往弹性更大,成长风格或持续占优,这或许也是不少基金公司积极申报中证2000指数增强基金的重要原因。

“此次国联基金上报中证2000指数增强基金,一方面是看好A股市场小盘股的未来潜能。”国联基金产品开发部总监许超表示,在市场每一轮科技新产业崛起的时候,小盘股的强势周期在多重因素下可能持续较长时间;另一方面,基于中证2000指数的特征,加上公司量化团队在机器学习和深度学习等人工智能投资方面的丰富经验,中证2000指数增强基金未来生命力或较强,将会为投资者带来更好的产品选择。

上海某头部保险资管公司指数基金经理也表示,小市值风格是中证2000指数的重要特征。中证2000指数权重主要集中在机械、计算机、电子、医药生物、基础化工等行业,与我国战略性兴产业发展方向较为一致。指数涵盖了一批专精特新小巨人公司,这些企业具有良好的发展空间和未来。而中证2000指数增强产品,立足于指数风格特征,从成分股中优中择优,在陪伴这些小公司多大做强的同时,力争为投资者创造持续稳健的超额收益。

博道基金量化投资部总经理兼研究部副总经理杨梦告诉记者,公司选择在当下时点布局中证2000指数的指增基金,主要有三方面原因:

一是中证2000定位于小微盘成长,和市场已有主流指数形成互补。近年来,全面注册制改革加速推进,市场准入机制更加丰富和完善,A股市场股票数量快速增长突破5200只,中小市值公司占比逐渐提升。因此,原有中证规模指数的市值区间在全市场的分位数发生了一定偏移。相较于其他主要宽基指数,中证2000指数成份股来自创业板的数量更多,来自主板的数量相对更少,超小盘风格突出。中证2000指数有效补充了中证市场规模系列指数在微盘领域的重要拼图。

二是中证2000成份股内“专精特新”小巨人企业占比较高,符合国家产业支持方向,指数行业分布集中在机械设备、计算机、电子等新兴行业,成长风格突出。

三是资金关注度较高,超额收益丰富。具有领先意义的机构关注度指标显示,2020年以来,专业机构持续关注中小市值股票,根据上一轮周期判断,目前市值下沉的行情大概率仍处于中期阶段。

当前经济弱复苏的宏观基本面叠加流动性相对宽裕,或更适合配置分散度更强的中小市值产品,而在市值下沉环境下,也更有利于发挥量化选股的宽度优势。

杨梦补充道。

长城基金量化与指数投资部总经理雷俊认为,目前经济修复进程较为缓慢,与经济关联度较高的大盘股或仍将持续震荡,小盘股表现相对占优。在经济实际复苏之前,央行仍将维持流动性宽松,中小盘、成长风格或具备较强的驱动力,盈利修复弹性或更大。此外,今年三四季度经济工作会议召开后,大概率会有更多政策出台和落地,一旦经济修复趋势在明年提速,预计小盘股在明年也会有比较不错的表现。

“长城基金早在2021年起就已在研究并自行开发了基于深度神经网络和机器学习框架的因子挖掘系统,并于去年底以来将这套Alpha model运用于偏小盘市值的基金产品投资中。当前市场整体处于存量博弈的行情中,主题性行情轮动速度偏快,AI量化策略或有助于把握住市场中一些短平快的机会。”雷俊表示。

指数增强基金发行数量

逐年走高

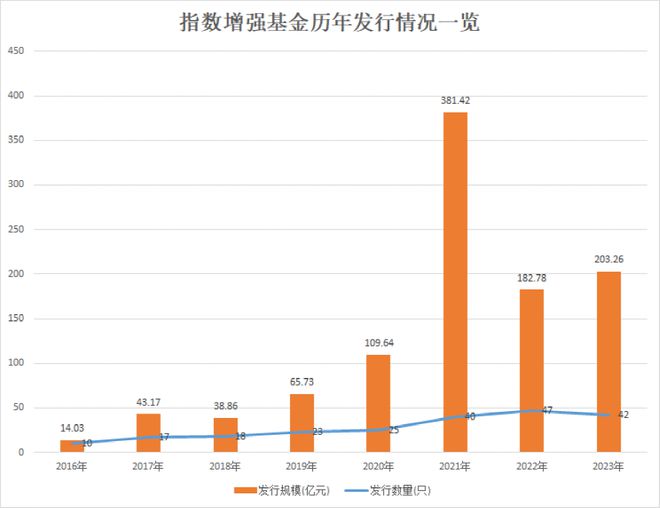

今年以来,主动权益基金发行持续遇冷,被动投资大放异彩,兼具被动及量化特点的指数增强基金也受到市场青睐。

Wind数据显示,事实上,自2016年以来,指数增强基金发行数量逐年走高,过去三年发行数量也一直保持在40只以上。

截止9月14日,今年以来共有42只指数增强基金相继成立,加上华夏创业板增强、万家国证2000指数增强、华泰柏瑞中证1000指数增强、浙商中证1000指数增强等4只正在发行的基金,以及泰康中证1000指数增强、财通中证1000指数增强等批而未发的基金,今年成立的指数增强基金有望超越2022年全年47只的发行数量,逆势再创新高。

不仅发行数量保持高位,今年低迷的市场环境下,部分指数增强基金也取得较好的发行成绩。包括国泰中证1000增强策略ETF、富国创业板增强策略ETF、西部利得中证1000指数增强在内7只指数增强基金发行规模超过10亿元。

凭借着长期优异的业绩,一批量化基金经理也迎来高光时刻,此前披露的基金二季报显示,截止今年二季度末,万家基金乔亮管理的万家中证1000指数增强、万家中证500指数增强两只基金今年以来规模分别增长了37.95亿元、28.50亿元,以万家中证1000指增基金为例,截止9月14日,该基金过去三年净值增长21.51%,而同期中证1000指数跌幅接近10%。

除了上述两只基金之外,吴振翔、许一尊管理的汇添富中证500指数增强、李笑薇、方旻管理的富国沪深300增强年内规模增长也超过20亿元。

“今年部分指数增强基金明显跑出了超额收益,以我们公司为例,旗下的指增基金年内都取得了正回报,在业绩的带动下,部分指增基金年内规模增长了十多个亿。”一位基金公司人士透露。

在上述基金公司人士看来,今年量化基金迎来发展大年,主要是以下几方面原因,一是今年的分散化行情适合量化选股;二是目前A股市场演绎的中小市值行情,也推动了各家基金公司管理人争先上报中证1000、中证2000等小盘风格的指数增强基金。

“未来,随着中证1000、中证2000股指期货等衍生品逐渐丰富,品种成交持续活跃,也有利于指数增强产品运作。”上述基金公司人士谈到。

国海证券也在研报中分析指出,当前主动权益基金规模走平,指数增强基金的规模则持续上行,其背后的逻辑是市场进入存量博弈时代,产品需求开始转型。

国海证券认为,当前指增基金相比主动权益基金具有明显的相对优势:首先,指增基金相对主动权益基金具有明确的Alphal收益确定性,在非单边上行的市场中投资优势更加显著;其次,主动权益基金由于资金动量效应带来的超额收益优势减弱,当前指增基金的Beta跑赢偏股基金指数且趋势将进步持续。凭借自身Alpha具有确定性,且Beta持续走强,指数增强基金预计将迎来战略机遇期。