北京时间 10 月 25 日早晨,谷歌母公司 Alphabet 发布了 2023 年第三季度的财报。从整体上看,总收入和利润都小超了市场一致预期,但广告和云服务两个核心业务,表现失衡:

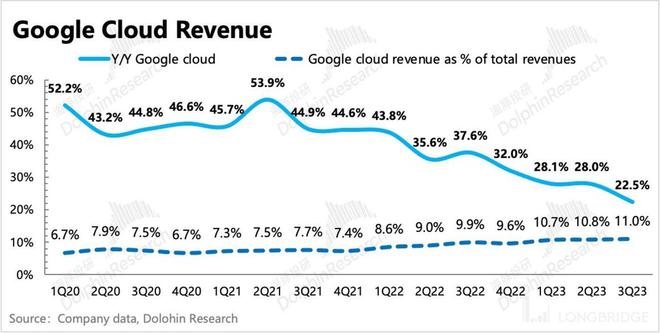

广告的强劲比市场预想得更好,但云服务失速程度也在市场意料之外,尤其是在微软 Azure 同期给出了显著超预期的加速增长趋势,谷歌云的表现就被衬托得更加 “暗淡” 了。

财报核心要点:

1、广告向左,云向右

增长周期和大环境需求的变化,使得谷歌的广告和云服务在今年以来的增长趋势呈现两个方向,广告加速改善,云服务逐步放缓。

三季度实际情况上:

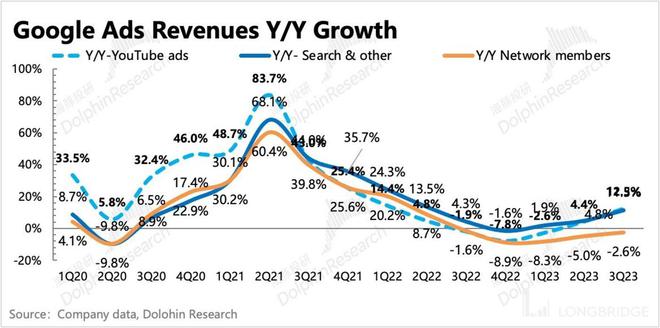

广告强劲超预期(实际 +9.5% vs 预期 +8.1%),其中搜索和 YouTube 并驾齐驱,均是超预期的表现。由于 YouTube 无论是 Shorts 商业化还是 Nielsen 电视时长份额数据显示 YouTube 赶超 Netflix,都已经预示着增长会不错。但让海豚君相对意外的,还是要数同比增长 11% 的搜索广告。在行业放缓 +New Bing 的围攻下,还能保持双位数增长。

但谷歌云放缓的步子迈得太大了些(实际 +22.5% vs 预期 +25.3%),而同期的 Azure 却迎头向上加速,更印衬了谷歌云的难堪。正如市场对广告走势预期会比较强劲一样,市场对云服务的放缓有一定预期(高基数 + 企业缩减资本开支),但也期待能和二季度一样,由 AI 的增量需求来抵消企业削减 Capex 的影响。这个季度谷歌与微软的增势方向差异,需要去关注一下当期的谷歌云是否存在自身因素影响,尤其是对产品性能上的评估。

不过海豚君认为,谷歌云的产品应该没什么问题。三季度 AI 有明显的降温,并且在行业紧缩资本开支的时候,拥有产品竞争优势的龙头会更容易获得市场份额的集中,进而挤压追赶者的短期增长空间。但从中长期企业正常投入数字化和 AI 时,谷歌云仍然有一定竞争力,能够吃到红利。

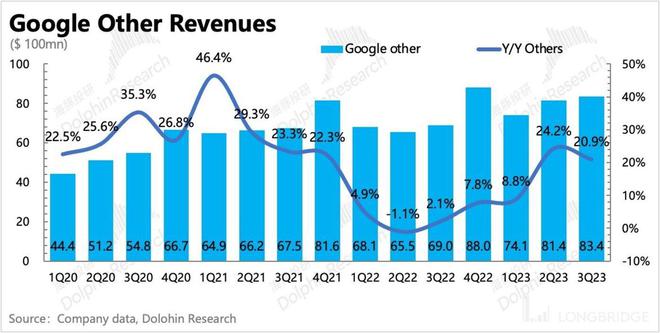

其他业务收入也表现不错,增速比预期明显要高,主要得益于 YouTube 订阅、Pixel 手机收入带来。随着 C 端智能手机市场逐渐底部回暖,预计 Google Play 的收入后面也有会一定的增速支撑。

2、AI 的增量投入或已体现

对于这一轮 AI 大模型的军备竞赛何时会在成本上产生影响以及影响多少,是海豚君在 ChatGPT 火了之后一直思考的问题。从谷歌的三季报来看,能够看出一些支出费用上的增量变化。

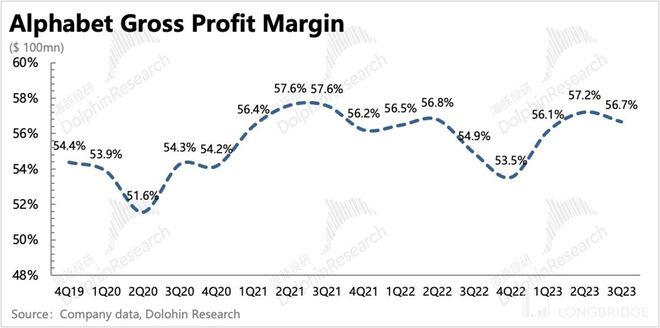

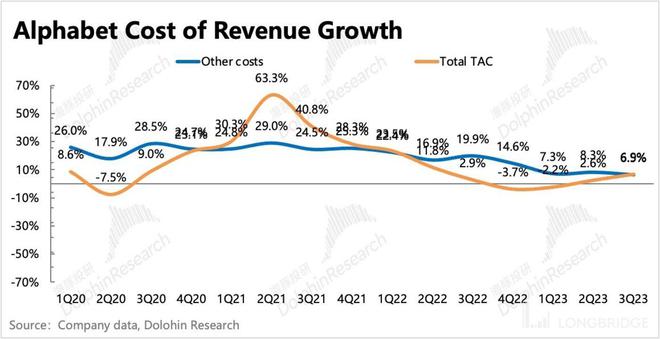

(1)三季度谷歌毛利率虽然同比提升了 2pct,但成本细项中,流量成本并没有增加多少,但其他服务器的摊销折旧成本在已经改了折旧年限使得每期确认额降低的情况下,仍然比流量成本增长得更多,说明谷歌新增了一些服务器、网络设备等基础设施的投入。

(2)在高基数下,研发费用同比加速增长。三季度谷歌的研发支出同比增长 9.6%,较二季度 7.6% 有一定的加速。

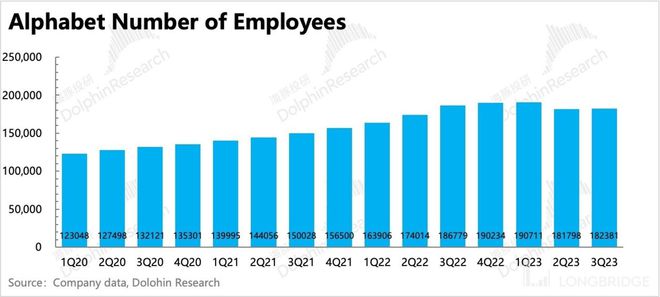

(3)员工数量同比减少了 4400 人,但平均员工对应费用、平均员工股权激励费用同比均有增加,说明员工结构中,高薪酬的员工占比提升。

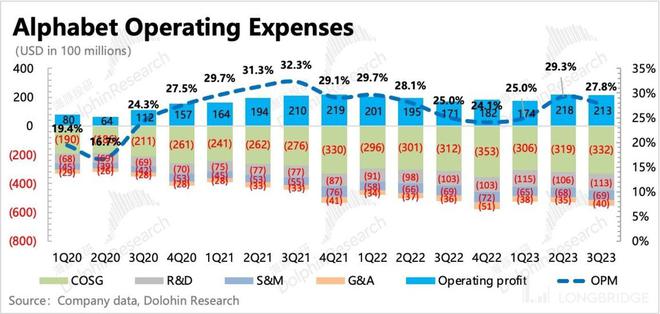

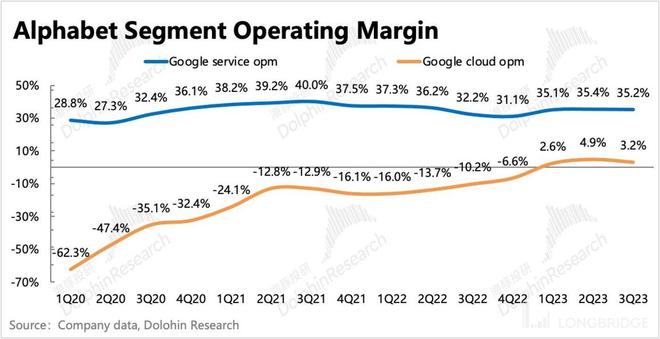

不过虽然成本费用在增加,但因为高毛利率的广告收入增长强劲,从利润率的角度,并没有受到影响,同比如期改善。分业务层面看,以广告为主的谷歌服务经营利润率维持在 35% 以上,云服务的经营利润率环比有比较明显的走弱(3Q 3.2% vs 2Q 4.9%),也差于市场预期逐季改善的趋势(3Qe 5%)。

3、关注管理层展望

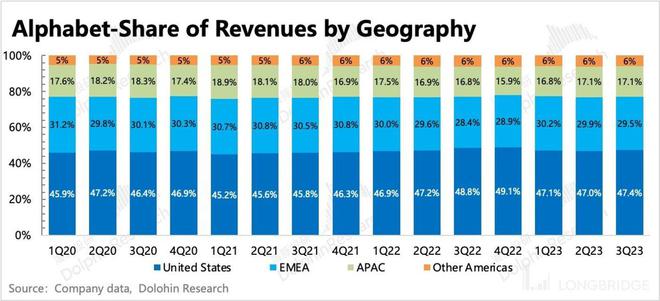

三季度,谷歌在汇率中性下,各地区的收入增速环比均有加速,其中亚太地区增速最高,如果考虑到汇率影响,那么欧洲地区增速最高。核心贡献收入的美国地区,增速虽然横向对比最低,但仍然有接近两位数的增速,是支撑谷歌广告收入的主要力量。

在市场对广告预期比较饱满的情况下,管理层怎么看待明年的增长?未来宏观潜在走弱的风险有多少?谷歌 AI 上的进一步动作是什么?Gemini 产品发布会何时开?这些核心问题都需要在电话会上获得相关信息和答案。

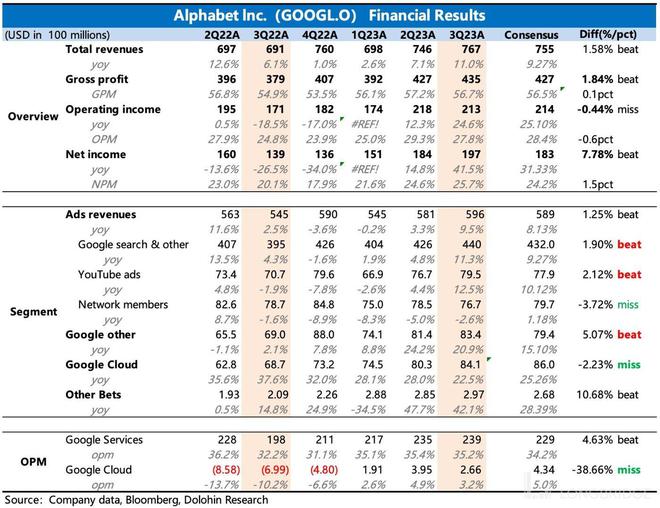

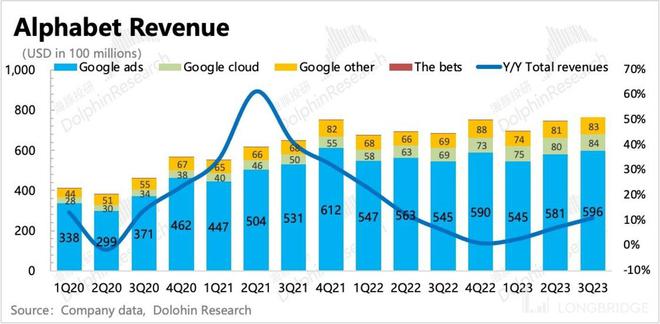

4、重点指标与预期对比

长桥海豚君观点:

三季度的成绩单一发布,谷歌的股价就立即下泄了 5 个点,对比微软绩后上涨 5 个点,说明市场对谷歌云的表现很 “失望”。结合估值来看,海豚君能够部分理解市场的反应:

纵使广告强劲,但市场对此预期也不弱,并且在近一个月一直在进一步提升广告增长的预期。而目前中性区间的估值,向上突破需要谷歌云带来惊喜,与此同时,上个季度管理层提及的 AI 带来云业务的增量,市场在这个季度也持有了相对饱满的期待,希望能够缓冲原先企业缩减资本开支的影响。但惊喜没等到,却等到了一个小 “惊吓”。

不过在另一面,海豚君认为也没必要过度恐慌。谷歌的广告收入预计还会继续改善一段时间,一方面美国的经济环境仍然没见到显著滑坡的迹象,另一方面低基数效应在四季度和明年一季度还存在。广告仍然是谷歌的估值基础,云服务的短期压力只是挤掉了一些成长性的溢价。建议关注下管理层在电话会上对云业务三季度失速的解释和展望。

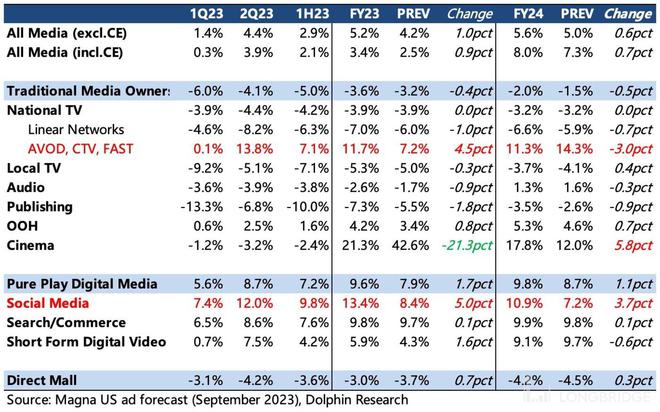

上个月,全球媒介智库公司 Magna 再次上调了对美国数字广告 2024 年的增速,这对 Google、Meta、Amazon 三家广告巨头都有一定的信心提振。不过相比较而言,Magna 对社交媒体广告明显给了更乐观的增长预期,搜索广告保持稳健,短视频广告虽然明年会整体加速,但和之前的预测相比,并没有太大的调整。

这么来看,盘后 Meta 的小幅跟跌显得有些奇怪。目前 Meta 的估值距离我们的中性预期还有空间,Reels 的商业化推进也会使得 Meta 的后续增长压力会小一些。明天 Meta 财报,可以重点关注下管理层的指引。

以下为财报详细解读:

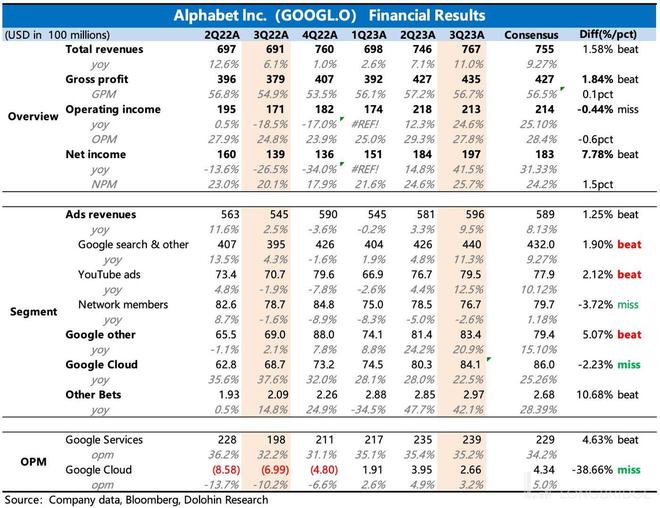

谷歌基本介绍

谷歌母公司 Alphabet 业务繁多,财报结构也多次变化,不熟悉 Alphabet 的小伙伴可以先看下它的业务架构。

简单来阐述下谷歌基本面的长逻辑:

a. 广告业务作为营收大头,贡献公司主要利润。搜索广告存在中长期被信息流广告侵蚀的危机,处于高成长的流媒体 YouTube 来进行补位。

b. 云业务是公司的第二增长曲线,已经扭亏盈利,过去一年近期签单势头强劲。在广告将不断受弱消费拖累下,云业务的发展对支撑公司业绩和估值想象空间也越来越重要。

广告向左,云服务向右?不必过分恐慌

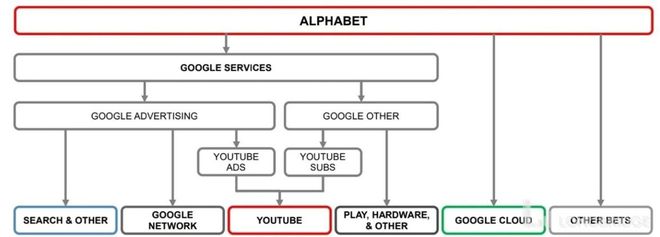

三季度谷歌整体营收 767 亿,同比增长 11%,超出市场一致预期 755 亿,在低基数效应下,环比继续改善。

(1)核心主业中增速最高的是谷歌云,但云业务放缓的幅度比市场预期的要大,没有像上季度一样靠 AI 的增量需求来抵消科技企业缩减 Capex 进而降低云服务需求的影响,这也是市场对这份三季报主要不满的地方。

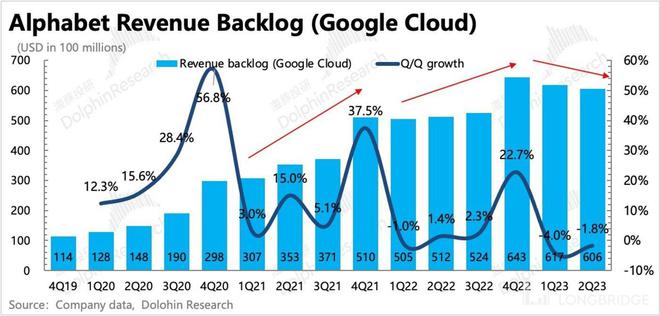

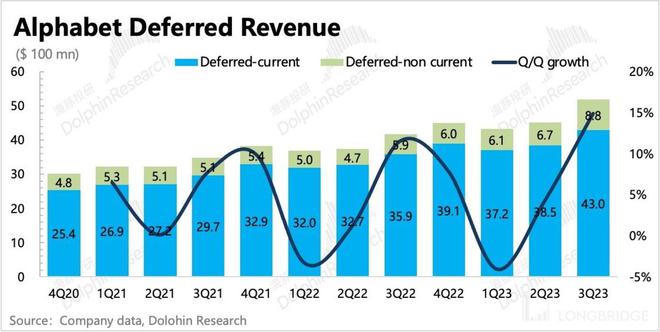

展望中短期,云业务恐怕还会面临企业缩减资本开支的影响,增速放缓还会继续持续,AI 仍然是打破趋势的关键因素。看余粮多少可以看谷歌的 Revenue Backlog 指标,这个指标中大部分是由云业务组成。因此它的变化趋势也可以视作云业务的未履约合同量的变化趋势。

截至到二季度(三季度数据需要到 SEC 完整季报中查找),谷歌未来待确认的合约营收 606 亿,已经环比两个季度下滑了。虽然余粮的绝对值仍然很高,但如果继续下滑没有足够的新合同,那么短期增长上仍然会出现压力。

(2)广告仍然是收入的主要支柱(收入占比 78%),三季度在美国消费需求强劲的宏观背景以及低基数的带动下,谷歌广告收入环比加速。

其中比较超海豚君预期的是搜索广告,一方面去年因为疫情放开文旅需求提高,搜索广告有自然受益,因此基数并不低。但从不同类别的广告增长趋势来看,搜索广告的份额一直是在被挤压的,也就是说本身行业偏向于发展成熟的低速增长趋势。另一方面则因为 ChatGPT 赋能后,New Bing 潜在的竞争威胁提升。

虽然海豚君一直以来都认为谷歌的搜素格局不会被轻易颠覆,并且相比于颠覆与否的讨论,我们更关注 AI 投入和产出错配期,AI 给利润端的短期潜在压力,但三季度谷歌搜索广告还能做到 11% 的增长,确实是比我们原先的预期要明显高的。

此外,表现不错的就是 YouTube 广告,Q3 增速有 12.5%,但基本吻合海豚君的预期。无论是 Nielsen 的流媒体时长份额数据,还是本身 YouTube Shorts 在今年正式开启商业化,都预示着 YouTube 的增长不会差。

联盟广告则碍于隐私政策的影响,转化率效果还在持续调整和优化,因此反映到收入上仍然还没有真正回暖。

展望 1-2 个季度,海豚君认为广告的稳健增长还会持续,并且在低基数下,还能环比加速。上个月,全球媒介智库公司 Magna 再次上调了对美国数字广告 2024 年的增速,这对 Google、Meta、Amazon 三家广告巨头都有一定的信心提振。不过相比较而言,Magna 对社交媒体广告明显给了更乐观的增长预期,搜索广告保持稳健,短视频广告虽然明年会整体加速,但和之前的预测相比,并没有太大的调整。

(3)其他业务的增速在三季度也还可以,同比增长 20.9%。这部分收入主要由 Google Play、YouTube 会员付费、硬件(手机 Pixel 和智能家电 Nest)等组成。三季度除了有 YouTube 订阅收入不错外,Pixel 销售以及 Google Play 收入随全球智能手机销量回暖,都对这部分收入有拉动作用。

从递延收入来看,其他业务收入的增长趋势短期内不会有太大问题,尤其是短期递延收入,应该基本上都是 Google Play 流水和 YouTube 会员订阅组成。这部分递延收入三季度净增 5 亿,环比增长 15%,奠定了后面短期的增长基础。

综合收入分地区来看,各地市场均有显著的反弹。核心支撑收入的美国地区,三季度同比增速也接近 10%。

利润率同比改善,但 AI 成本有所反映

三季度在收入端的拉动下,谷歌毛利率、经营利润率同比继续改善,但环比有一定削弱。虽然今年整体上还算是降本增效的周期,但部分指标上已经能看出 AI 带来的成本增加趋势。

谷歌这一轮降本增效,主要就是两个措施。一个是裁员和减少办公室,年初宣布裁员 1.2 万人。另一个就是偏财技上的降本,延长服务器以及网络设备的折旧年限。

同比来看,今年全年都会有利润改善。但环比来看,到三季度员工人数已经不减反增(环比 +583 人)。是没有优化空间了吗?

并不是,从平均每个员工创造的收入价值来看,三季度这个数字虽然继续在提升,但仍然低于 2021 年。这个时候开始增加人员的投入,只能是用来增加 AI 团队的研发能力。除此之外,服务器和网络设备折旧年限拉长,但绝对值上,剔除流量成本(TAC)之外的其他成本在去年高基数下仍然保持近 7% 的同比增长,说明本身的基础设施持续在扩建。

当然,从利润率的数值上,理论的优化空间还是有的,毕竟今年一至三季度的费用中,还包含了一次性的裁员补偿和办公楼处置费用。其中三季度单独确认的费用就有 8600 万(裁员补偿费用)+1600 万(办公室处置相关费用)=1.02 亿的一次性费用。

只是这种一次性的处置费用剔除,与 AI 持续投入研发可能产生的长期支出相比,显然不能抵消后者带来的潜在利润压力。建议可以看看管理层对明年的支出指引,尤其因为 AI 带来的持续性增量成本。

当然覆盖这部分增量成本最好的方式,肯定是 AI 自身的盈利模式优化,但从目前来看,短期仍有难度。新产品上,对于重磅产品 Gemini 何时对公众开放,估计这次电话会谷歌管理层也会有所透露,可以关注下。