周一A股全天高开高走,三大指数稳步上攻,北证50涨近6%,行业板块全部飘红,煤炭、石油、钢铁等顺周期资源板块涨幅靠前。北上资金连续4周净流出后,当日净流入68.84亿元。三大指数日度MACD均现金叉,市场反转在即!

从宏观上看,8月官方制造业PMI数据逼近荣枯线,服务业PMI保持在扩张区间,财新制造业PMI回升至临界点以上,复苏趋势基本确认。首付比例下调,北上广深等高能级城市相继跟进“认房不认贷”,地产政策拐点明显,稳增长政策持续发力,后续经济复苏节奏有望加速,基本面改善将对股市反转形成支撑。

本文逻辑:

一、投资展望

二、近期市场回顾

三、市场资金动向

四、市场温度

一

投资展望

策略前瞻:从当前政策密集落地领域来看,724会议定调“鼓励民营经济、促消费、稳地产、活跃资本市场”仍是重点领域。个税改革、降低存量房贷利率主要是为了刺激消费,央行等调降首付比例,北上广深放开“认房不认贷”等意在稳地产,证监会“四支箭”旨在活跃资本市场。往后看,随着复苏节奏加快、风险偏好提高、汇率触底回升、政策预期升温,市场极有可能跨过市场底,快速修复向上。配置角度看,大概率还是“蓝筹搭台,成长表现。”大金融、大消费、地产链等政策关注领域仍具高胜率,中期继续看好AI+数字经济领域。

技术角度:A股表现出企稳回升走势。上证指数当前已经站稳5日均线,呈现出沿5日均线震荡走强的态势,逐渐逼近828放量高点,上方仍有较大的套牢卖压,重点关注后续能否温和放量突破。深证成指和创业板指同样沿着5日均线企稳回升,三大指数日度MACD指标都出现金叉,市场总体趋势向好。总得来说,大盘整体明显改善,9月行情大概率好于8月。

市场方向:周内华为Mate 60 Pro上架开售,百度“文心一言”等多个数字大模型获批上架。央行会同金融监督管理总局下调首付比例,北京、上海、深圳、广州等诸多高能级城市跟进认房不认贷。具体来看以下三条线可持续可关注:

(1)国产技术突破后需求回暖的半导体产业链。国际半导体周期见底和国内C端需求复苏,行业景气度见底回升。在海外对华半导体产业链限制力度加强,国产芯片技术不断突破发展的大背景下,国产厂商渗透率有望进一步提高,市场份额加速扩张,支撑企业业绩恢复。

(2)头部互联网企业领衔发展的数字化、人工智能领域。当前多个头部互联网入局数字化和人工智能领域,多个数字化大模型获批上线,在模型加速迭代的同时,商业化进程也有望持续加速,推动业绩兑现落地。

(3)政策持续支持、需求企稳回升的地产链。地产政策拐点明显,宽松预期持续提升,高能级城市需求侧宽松正在逐步落地,首付比例有利于降低购房门槛,挖掘新增住房需求,“认房不认贷”则有助支撑改善性需求。未来地产需求或触底回升,支撑相关行业业绩改善。

(一)A股市场

上周A股震荡偏强,上证指数突破之前的下行通道,沿着5日线震荡走强。由于上方压力仍大、北上资金持续净流出、量能有所收敛,当前上证指数仍处于窄幅震荡状态。深证成指和创业板指同样回归,沿着5日均线上行。当周主题轮动较快,主线并不突出,成长风格优于价值,小盘股表现较好。

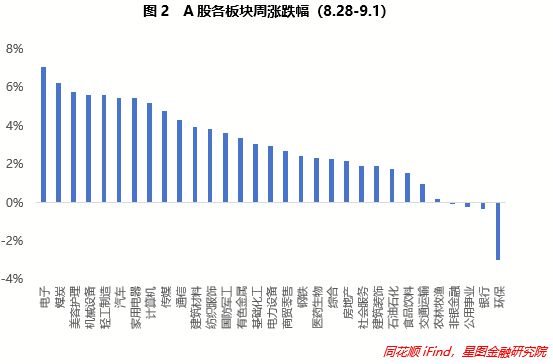

板块来看,当周27个一级板块表现不错,环比前周改善明显,因此赚钱效应较好。涨幅靠前的聚集在电子、煤炭、美容护理、机械设备、轻工制造等领域。主要是因为华为Mate 60 Pro发布带动半导体产业链走强以及经济复苏确认后的超跌回补。环比下跌的则包括环保、银行、公用事业和非银金融,更多的是前期行情的退潮与回调。更多数板块当周表现都要强于前周,30个板块续涨或者跌幅收窄。整体来看,当周行情非常好。

(二)基金市场

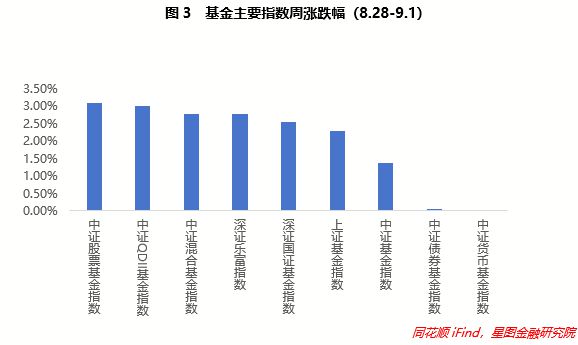

上周各大基金指数表现较好,主要受权益市场影响。随着10年美债收益率冲高回落,全球风险资产压力释放,A股当周涨势较好,同权益市场相关的基金指数涨幅较大,比如中证股基、混基、QDII指数。其余类型的基金比较均衡,债基、货基维持在正常的收益率水平。

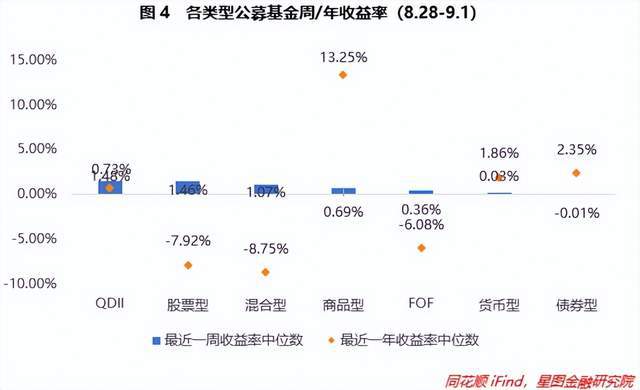

上周基金收益率中枢表现同基金指数表现相类似,QDII型、股票型、混合型表现较优,周收益率中枢均在1%以上。股票型、混合型基金周收益率中枢环比大幅改善,上行超过3pct。股债跷跷板效应影响下,债券型收益率中枢下浮0.07pct,整体表现大幅优于前周。从年收益率中枢来看,重要的基金类型收益率都在回升,且幅度不小,尤其是商品型、混合型和股票型。QDII型和债券型则继续下行。

(一)A股市场

主力资金当周净流入。从申万一级行业来看,流入行业25个,近一周净流入671亿元,环比增加374亿,主力资金积极抢筹。其中电子、计算机净流入超过115亿元,机械设备净流入超过90亿元,汽车、传媒、房地产净流入额超过50亿元;净流出上,银行接近50亿元,公用事业、环保、农林牧渔超过10亿元。

北向资金当周净卖出156.87亿元,净卖出额连续3周下降。主要买入华为、比亚迪概念等,净流入超30亿元,白酒净流出超过45亿元。贵州茅台、美的集团、宁德时代、汇川技术、招商银行等居净卖额个股前列。

南向资金当周净买入144.30亿港元,连续7周净买入。其中沪港通净卖出88.62亿港元,深港通净买入86.62亿港元。美团、小鹏汽车、中国海洋石油、香港交易所等居净买额个股前列。

(二)基金市场

上周开放申购基金85只,涉及鹏华、南方、大成、广发、易方达、华夏等36家基金公司。合计273亿元,增加约112亿元。周内申购基金包括18只主动权益型基金、15只指数型基金、14只债券型基金、19只固收+型基金、5只QDII基金、9只FOF型基金、5只货币市场基金。整体来看申购数量和规模在市场偏底部的时候逐渐回升。

四

市场温度

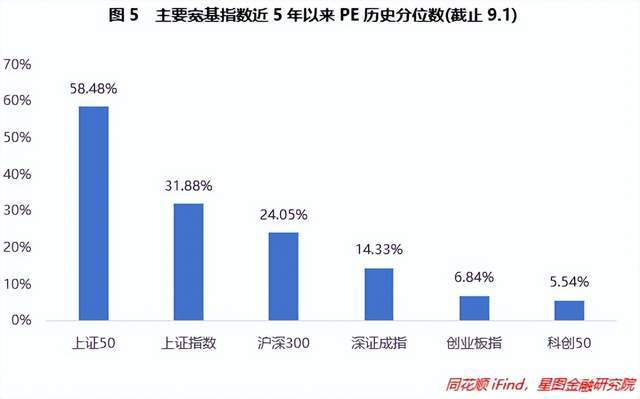

从近5年以来分位值来看,上周8大指数估值均大幅回升。作为核心资产的上证50修复幅度最大,回归50%分位数以上。上证指数和沪深300上行幅度也在10%以上。深系指数表现相对较差,深证成指和创业板指分位数环比上行4%左右。总体上看,价值修复好于成长,当前仍存在左侧布局机会。

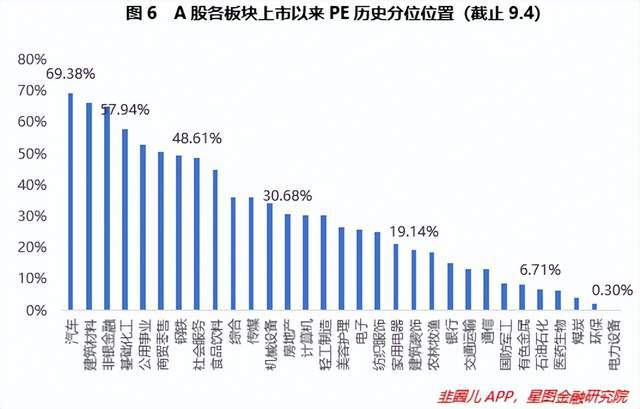

从上市以来板块分位值来看,截至9月4日收盘,共计29个板块估值上修,环比前周情况大为好转,估值分位数平均上升3.90pct,扭转下降颓势。基础化工估值回升最大,环比+11.44pct,主要是由于PMI等经济数据向好,资金抢筹顺周期行业,同一逻辑影响下,非银金融、机械设备、轻工制造等同样表现不错。板块估值中位数为电子(25.90%),中位值中幅回升,预示A股有望反转。

从3年股债性价比来看,截至9月4日,万得全A市盈率倒数与十年期国债(2.58%)的比值为2.21,环比-0.12,而历史均值为1.73,处于近3年的中性偏高位,历史分位值位置处于94.75%(即性价比高于94.75%的时间),环比-4.97pct。中证800、沪深300、中证500和中证1000的股债性价比历史分位值分别处于97.11%(环比-1.78pct)、97.08%(环比-0.99pct)、86.45%(环比+6.84pct)和73.85%(环比+2.96pct)。较上期来看,整体上中小票投资性价比继续上升,大盘股吸引力有所下行;现买入持有3年盈利概率为98.36%;10Y国债利率环比+1.2BP,变化不大。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员武泽伟