9 月中旬,欧盟委员会主席 Ursula von der Leyen 正式宣布,欧盟将会对中国电动车开始反补贴调查。

The bloc's market was being distorted because the price of Chinese EVs is "kept artificially low by huge state subsidies."

在国情咨文中,乌尔苏拉·冯德莱恩提到了对目前欧洲电动车市场的看法。她认为,中国的新能源汽车价格长期在巨额补贴下保持着低位,这会严重「扭曲」欧洲本土市场。

▲ 欧盟委员会主席 乌尔苏拉·冯德莱恩 图片来自:REUTERS

长达数月的欧盟「反补贴调查」启动,后续带来的附加关税,会在一定程度上削弱国内新能源出海的竞争力。但从长远来看,调查政策的出台只能暂缓国内新能源汽车的出海进程,国产新能源在产业生态上对欧洲市场的渗透,可能已经难以钳制。

出口反超,产业链迁移

2023 年,对于中国汽车产业来说是特别的一年。

根据相关数据统计,在今年上半年,中国汽车整车出口 234 万台,同比增长 76.9%;其中新能源汽车出口 79.5 万台,同比增长达到 112.7%。在新能源汽车的强势增长下,中国的汽车出口总量反超日本,成为全球第一大汽车出口国。

而在欧洲市场,中国新能源汽车上半年向欧洲出口约 35 万台汽车,作为参考,同时期欧洲市场新能源整体销量为 141.9 万台,国内出口新能源车型的市占率达到了 24.6%。尽管中国新能源车型还没有在欧洲形成品牌效应,但是分量不轻的市占率已经让欧洲市场提前嗅到了危机,反补贴调查并非是临时起意,而是酝酿已久。

▲图片来自:AFP

在持续正向的出口大背景下,中国汽车的出口生态开始发生改变,相比对单一出口量的追求,国内车企对海外本土生产抱有更加积极的态度。从「量」到「质」,不仅满足于卖车,中国的车企们还打算将产业链外迁。

实际上,已经有越来越多的国内汽车品牌寻求在海外「扎根」生存。以国内新能源「带头大哥」比亚迪为例,据微博博主@痛快舒畅透露,在比亚迪海外规划中,目前有三大主力产能基地,分别是乌兹别克斯坦、泰国以及巴西基地。

其中,乌兹别克斯坦工厂进行两款车型生产,预计会承担 5 万产能需求,目标在今年的 9 月份正式投产;泰国工厂则会主攻两款纯电车型,2024 年年中投产,承担 15 万的目标产能;而巴西工厂预计承担 30 万产能,按照规划推进,2025 年比亚迪的海外基地产能能够突破 50 万台。

看上去最快能够实现的乌兹别克斯坦工厂,也在最近成为现实。9 月 27 日,乌兹别克斯坦官方发布声明,宣布正式与比亚迪签署合作协议,双方将会在乌兹别克斯坦本土设立合资工厂,生产混动、电动汽车,在三期工程完工后,合资工厂的年产能能够达到 30 万量级。

当然,不只是比亚迪一家的想法,在中亚、东南亚市场只是产业链迁移的第一步,想要在海外塑造品牌,欧洲是必经的下一站。

将产线转移欧洲,被加快提起了日程。

上汽集团国际业务部总经理余德,不久在媒体沟通会上确认,上汽集团计划在欧洲设立本土工厂,目前正在选址阶段。「请进来,走出去」,上汽在欧洲市场拥有足够的话语权,1-8 月,上汽在欧洲市场总计卖出 15 万台新车,同比大增 1.5 倍;而比亚迪也在本月慕尼黑车展后,也放出了欧洲建厂的信号,品牌公关总经理李云飞透露,比亚迪会在今年内完成欧洲本地工厂的选址工作。

对于欧盟来说,响起反补贴调查的声音可能已经稍微有些迟了,暂且不论国产新能源是否涉及倾销的问题,国产车企从单一生产中心转向多中心生产结构,就已经撬松了欧洲市场的贸易壁垒。

电池优势,反哺产品

相比产业链「大张旗鼓」地转移,电池装机更像是一种无声的渗透。除了国内车企在出口结构上的良性转化,动力电池为欧洲市场带来更多的「中国元素」。

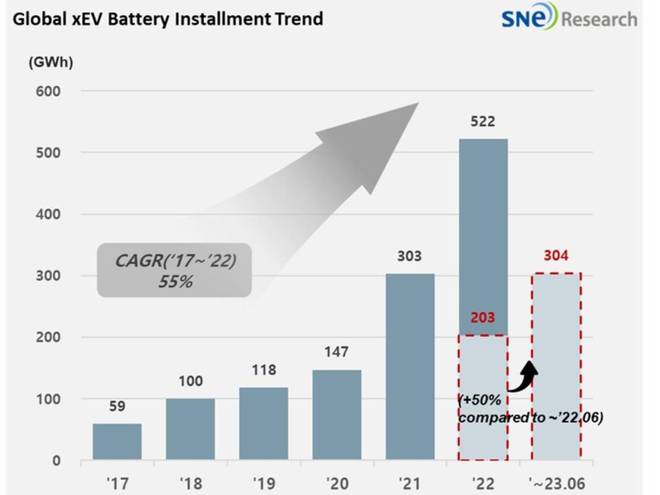

▲数据整理来自:SNE Research

根据 SNE Research 统计数据显示,2023 年上半年全球动力电池装机量达到 304Gwh,相比同期(2022 年 6 月)动力电池装机量增长 50%,全年装机总量有望再创新高。

有趣的是,在这块总量为 304 Gwh 的动力电池大蛋糕上面,中国电池制造商相当稳定地瓜分着份额。过去半年,宁德时代累计贡献动力电池装机量为 112Gwh,同比暴增 56.2%,全球动力电池市场占有率高达 36.8%,坐稳全球动力电池「头把交椅」;排名第二的比亚迪,累计装机量约为 47.7Gwh。

做一个简单的数字换算,光是宁德时代、比亚迪两家动力电池装机量总和就已经接近 160Gwh,占据全球份额的 47.05%,近乎半数的市场。

▲宁德时代 CEO 曾毓群

近半数市场的背后,是国内对电池生产上下游的有力把握。在动力电池完整生态链中,国产电池几乎跑通了完整上下游布局。在上游原料方面,国内企业掌握了电池矿产的主动权,相关数据预估中国掌握全球 41%的钴矿资源和 50%以上的锂矿资源,同时,中国也是镍金属的最大控制国;中下游方面,国内找到了廉价电池的捷径(磷酸铁锂代替阴极),更低的建厂、人工提炼成本让国内电池企业牢牢占稳了优势。

在董车会早前的一篇文章中,曾经追踪报道过特斯拉欧洲的 Model Y 首次搭载了比亚迪的磷酸铁锂电池;这并非是个例,不久前在德国慕尼黑车展上亮相的奔驰全新 CLA 概念车型也有同样的规划,根据奔驰官方透露,未来纯电 CLA 将会提供磷酸铁锂电池版本,而电池供应商来自于比亚迪。

根据欧洲汽车制造协会数据显示,在今年的 8 月,欧洲纯电汽车市场份额连续 13 个月增长并首次突破 20%,纯电销量占比超过总销量的 1/5,成为购车第三大热门选择。

对于积极电动化转型的欧洲车企来说,中国电池是一道绕不开的关口。

在董车会早前的一篇文章中,曾经追踪报道过特斯拉欧洲的 Model Y 首次搭载了比亚迪的磷酸铁锂电池;这并非是个例,不久前在德国慕尼黑车展上亮相的奔驰全新 CLA 概念车型也有同样的规划,根据奔驰官方透露,未来纯电 CLA 将会提供磷酸铁锂电池版本,而电池供应商来自于比亚迪。

除此以外,国内电池的优势仍然在扩大。同样是在慕尼黑车展上,宁德时代发布了全球首款磷酸铁锂 4C 超充电池,神行超充电池。同时,宁德时代宣布目前已经在欧洲建设研发中心以及 2 座生产基地,实现本土化研发、生产。

欧洲车企,需要中国电池。

无论是从产业链的转移还是电动车的电池核心来说,中国新能源全球化已经是大趋势,欧洲的反补贴调查看起来,只是新能源出海宏大篇章中的一次小风浪。

文章最后我想引用德国总理 Olaf Scholz 一段在慕尼黑车展的开幕致辞:

竞争应该刺激我们,而不是吓到我们。

政策无法阻挡电池、产业链的渗透,与其是花费精力调查不良竞争,不如多从自身行业的上下游布局找找关系。