作者|刘艺晨

编辑|谢芸子

封面来源|视觉中国

在原奶供应过剩的背景下,乳制品行业度过了颇为特殊的半年,乳企的中报表现也“喜忧参半”。

双巨头中,伊利上半年实现营收661.97亿元,同比增长4.31%;净利润63.14亿元,同比增长2.85%。蒙牛收入增长7.1%至511.18亿元,剔除妙可蓝多并表后,收入同比增长约2.8%;归母净利润则大幅下滑19.5%至30.2亿元。

财报发布后,蒙牛的股价连续两个交易日上涨5%,此后维持震荡上涨态势。但放到全年视角来看,乳企行业股价普遍下跌,蒙牛跌幅达到20%。

对蒙牛来说,今年已是“千亿目标”超期的第三年。尽管蒙牛一直通过外延并购扩大业务版图,第二增长曲线却仍未显现。

增收不增利,原奶供需失衡

根据蒙牛给出的说法,期内利润下滑并非由公司经营导致,更多是受到偶然性因素的影响。

2022年上半年,蒙牛对妙可蓝多股东柴锈的补偿权产生的金融负债,以公允值计量且其变动计入当期损益,产生其他金融负债公允值收益7.739亿元;另出售子公司股权实现收益2.415亿元,而本报告期没有上述收益。

此外,联营公司的业绩也拖累了蒙牛的利润水平。在饲料价格上涨、原奶价格下行共同影响下,上游企业利润被大幅压缩,现代牧业等“蒙牛系”牧场也受到影响。国元证券研报统计,上半年,蒙牛应占联营公司收益同比减少70.05%至1.11亿元,收入占比同比降低0.56个百分点。

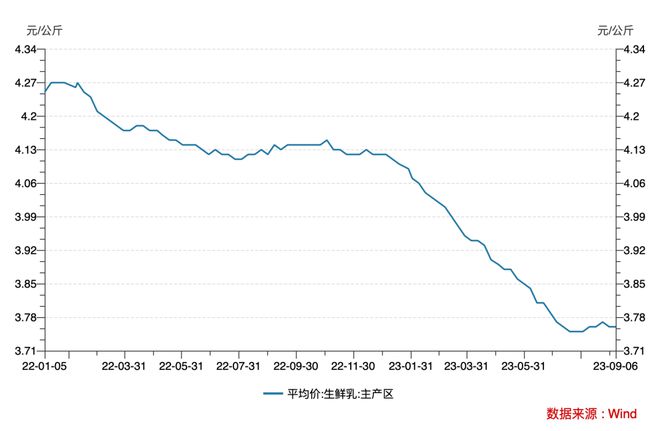

生鲜乳价格走势,数据来源:Wind

但蒙牛未曾提及的是,在终端需求弱复苏下,整个产业链正经历供给错配引发的连锁反应。

过去一年,乳制品行业销售受阻,原奶供需出现失衡。中国农业大学教授、国家奶牛产业技术体系首席科学家李胜利在公开场合透露,2022年中国液奶消费出现8年来首降,供给过剩在340万吨左右。

到了今年上半年,阶段性过剩现象仍然存在,原奶价格持续走低,企业不得不以喷粉应对。据乳业分析师宋亮测算,上半年,国内乳企喷粉库存一度达到30万吨左右,“每吨喷粉大概要亏四、五万元人民币。”

牧场持续亏损的同时,终端消费呈现“量增价减”的趋势,高端白奶在商超掀起了降价促销大潮。乳企普遍呈现销售费用、运营成本增长的态势,蒙牛也未能独善其身。

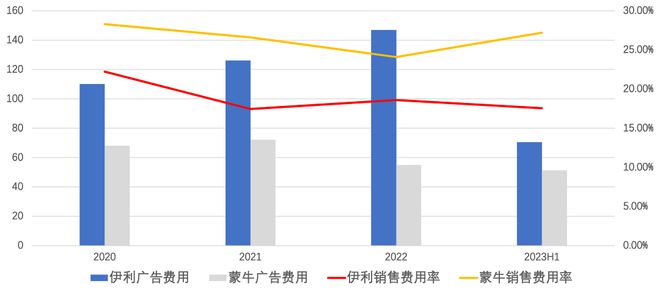

36氪制图

报告期内,蒙牛销售费用达139亿元,同比增加9.4%,销售费用率上升至27.2%。相比之下,伊利、光明、新乳业的销售费用率为17.6%、12.2%、15.7%。行业的库存水平也达到同期高点,蒙牛中期存货为66.84亿元,伊利、光明的存货也达到141.14亿元、37.71亿元。

蒙牛方面也表示,在该公司高档产品带动结构优化,以及期内原奶价格持续下行带来的成本红利中,蒙牛期内毛利率同比提升1.82个百分点至38.4%;经营利润达到32.7亿元,经营利润率同比增1.1个百分点至6.4%。

财报发布次日,蒙牛在港股股价上涨5%。宋亮称,资本市场对蒙牛信心充足,其有望在今年突破千亿营收瓶颈。此外,当前市场并没有太好的投资标的,买方对此类利好消息一般都有比较积极的表现。

“第二曲线”成效未显

2017年,新任蒙牛CEO的卢敏放对外提出“双千亿”的发展目标,要在2020年实现市值和营收突破千亿元。

过去数年间,蒙牛也在不断通过资本并购扩充业务版图,希望形成第二增长曲线,但目前的成效不尽如人意。

今年上半年,蒙牛奶粉板块收入总体持平,尽管旗下品牌“贝拉米”实现超20%的增长,但年销售额尚在1亿元级别,市场影响力有限。另一边,被寄予厚望的雅士利的业绩表现不佳,过去两年合计亏损额超3亿元,已于7月完成私有化退市。

值得提及的是,奶酪零食化的红利期过去后,妙可蓝多始终缺乏新的增长引擎,其在上半年的净利润同比大降八成,而蒙牛仍在加大对妙可蓝多的投入。过往数次的高溢价收购,也已让蒙牛承担了商誉减值、进而影响利润波动的风险。

截至2022年底,蒙牛资产负债率为57.52%,商誉价值达到到88.88亿元的高点。市场认为,如果妙可蓝多的业绩迟迟未能改善,那么在雅士利、贝拉米身上发生的大额计提将在其身上再度上演。

实际上,伴随乳制品行业进入成熟期,以蒙牛、伊利为代表的头部乳企关注的焦点正由规模诉求转向利润提升,市场也得以从双方的市场布局中捕捉潮水的方向。

一方面,液奶、奶粉等成熟品类的发展由量增向价增驱动,高端化首先成为近些年发展的重要关键词。

在中期业绩会上,蒙牛特别强调了特仑苏、每日鲜语等高端对应的消费人群的高消费确定性,驱动了整个液态奶板块实现5%的增长。卢敏放更是在中期业绩会上表示,未来特仑苏最高端的牛奶还会涨价。

过去几年里,特仑苏、金典已多次推出有机奶、高钙奶、超滤奶等升级版产品,悄然推行品牌的结构化升级。据国联证券的测算,伊利金典和蒙牛特仑苏近十年的营收CAGR(复合年均增长率)分别为29.48%和18.86%,同期纯牛奶营收CAGR均低于5%。

同时,行业也在积极向高毛利、低渗透的方向拓展,低温奶赛道近年的发展令人瞩目。

截至目前,蒙牛旗下已有“每日鲜语”“现代牧场”,伊利推出了“金典鲜牛奶”卡位竞争,光明有“优倍鲜奶”“新鲜牧场”,新乳业有“黄金24小时鲜牛乳”,雀巢也有“A2 β-酪蛋白鲜牛奶”。

不过,鉴于低温鲜奶仍处在消费培育期,市场仍未诞生绝对意义的巨头,在光明、三元和新乳业等具备地域优势的老牌玩家面前,蒙牛、伊利的竞争力也不算明显。

今年4月,蒙牛与可口可乐的合资公司“可牛了”旗下的高端鲜奶“鲜菲乐”在各渠道停售,此时据该产品上线尚不满两年,市场将原因归于其“高不可攀”的售价。据界面新闻报道,在此前可售卖的阶段,鲜菲乐零售价为195毫升售价为12.9元,710毫升规格售价29.9元。

可以肯定的是,对于乳制品行业,单纯的烧钱策略很难复现过往的成功。也因此,乳企巨头或不会再在价格战上耗费太多时间。

海通国际在研报中表示,与上一轮奶价下行周期相比,本次周期龙头选择喷粉承担,而非直接促销,终端价盘稳定。

巨头的主动承损客观上加速了市场的修复。民生证券食品饮料首席分析师王言海告诉36氪,从最新的月度数据来看,乳制品终端消费已经出现回暖迹象,不过传导到中上游还需要时间。

点击图片即可阅读