今年7月,李斌、李想、何小鹏在中国汽车70周年活动上合了影,三人的站位和三年前的那次合照一模一样。2021年,三家的销量都在10万辆左右,难分伯仲。到了2022年,出现了分化的趋势,理想在销量上一骑绝尘,蔚来和小鹏在销量上都增长乏力。

与此同时,此前关注度不高的零跑和哪吒,都在销量上成功进入第一梯队,哪吒还在今年8月拿到了70亿元的融资。

基于汽车市场的特点,行业对于新势力的结局有一个预判,即只有三家新势力能脱颖而出。

2020年初,王兴表示这三家新势力会是“蔚小理”。彼时,理想刚刚开始新车交付,蔚来和小鹏前一年的销量都在2万辆左右。在2019年,威马的交付量超过了小鹏,所以威马创始人沈晖在微博上喊话王兴:威马一定会是Top3之一。

三年后,市场上已经难觅威马的踪影,零跑、哪吒都成了新晋黑马。今年8月,理想继续领跑销量榜,销量上一度掉队的蔚来和小鹏都强势反弹。

参考汽车行业的发展历程,市场上并不需要上百家新势力,没有人是绝对安全的。

一、有人走出低谷,有人依然站在谷底

新能源汽车行业的一个共识是,2023年到2025年,市场将进入极为残酷的淘汰赛,在此期间难免有车企跌入谷底。

2023年,第一个进跌入谷底的是赛力斯。

在2022年,赛力斯旗下的问界销量超7.5万辆,是销量破万用时最短的新势力,也是行业最大的黑马。华为与车企有三种合作模式,华为的参与程度由浅入深,问界是参与程度最深的智选模式的产物,也是三种模式中市场表现最好的。

从今年1月开始,其销量就开始走下坡路。今年1月,问界的销量从去年12月的10143辆腰斩至4475辆,此后一直在5000-6000辆左右徘徊。8月,问界的销量为3263辆,同比下滑67.52%。今年1-8月,赛力斯汽车累计批发销量为33264辆,同比下滑15.64%。

更重要的是,如果销量规模上不去,华为和赛力斯都要跟着亏损。2022年,华为汽车业务的净亏损约82亿元,是华为唯一亏损的业务,赛力斯则亏损了42.9亿元。

余承东并没有回避问题,他承认过去因为经验不足和阅历不够,走了一些弯路,但会继续改进,坚持做极致的产品。

目前来看,将于9月12日发布的问界M7,是问界和华为的风向标,如果它能有好表现,问界就有翻盘的希望,其中的一个关键问题在于,问界能否找到清晰的卖点。

问界不是没有卖点,只是它的卖点有些模糊。

自从亮相以来,问界最大的卖点就是华为。提到华为,消费者都熟悉,华为粉丝也认这块招牌。但是,这块招牌是继承自手机,而在汽车领域,这块招牌给问界带来了什么亮点?消费者并不清楚。从官方的宣传内容来看,问界的卖点有自动驾驶、设计、豪华配置等等,涵盖了各方面,但并没有在消费者心里建立一个跟汽车有直接关联的卖点。横向对比,特斯拉的品牌、蔚来的服务,都是清晰的卖点。

因此,华为和赛力斯需要进一步理清问界的卖点,是华为提供的一流智能化体验?还是华为的“光环”?如果没有清晰的卖点,很容易被淹没在新能源浪潮中。

在这方面,小鹏和问界是难兄难弟。

今年二季度,小鹏的销量为2.3万辆,同比下降32.6%,在8月之前,小鹏已经很久没有做到月销过万了。在此期间,零跑和哪吒的销量超过了小鹏,“蔚小理”已成过去式。

今年7月是小鹏的转折点,其中被寄予厚望的G6的占比达到40%,在8月,G6的占比提升到52%,总销量为13690辆。这里面有两个细节值得关注。

首先,显而易见地是G6不负众望,撑起了小鹏的销量。这经过了一个爬坡的过程,G6是今年6月开始交付的,当月的销量只有244辆,7月增长至3937辆,P7的销量为4908辆,G6 和P7占7月总销量的80%,其中P7在此之前一直是小鹏的销量支柱。而G6能成为销量支柱的一个重要原因在于卖点足够清晰,即智能化和性价比(相对特斯拉Model Y)。

也就是说,从7月开始,小鹏在销量上进入了双支柱时代。至少在销量层面上,小鹏有很大希望走出低谷。

但是,在财务层面上,小鹏还要过上一段苦日子。

研发投入和规模效应,仍将是困扰小鹏盈利的难题。研发投入过高一直是小鹏的包袱,包括智能化、架构等。规模效应则是汽车行业的特点,只要销量达到一定规模,企业就能迈过盈亏平衡点。零跑董事长朱江明曾称,预计当公司销量达到50万辆时,可通过规模效应来实现净利率转正;哪吒CEO张勇也曾表示,销量达到30万到50万辆,哪吒将初步形成规模化的能力,同时做到盈亏平衡。

在这方面,理想已经走在了前头。二季度,理想扭亏为盈,净利润为23.1亿元,去年同期净亏损为6.18亿元。至此,理想已经连续三个季度实现盈利,是继比亚迪、特斯拉后,第三家能够连续保持季度盈利的新能源汽车企业。

而理想的盈利关键还是销量表现足够好。二季度,理想共交付了86533辆新车,同比增长201.6%,领跑中国造车新势力。

其中,月销量在6月和7月连续两个月突破了3万辆。上半年,理想交付辆达到139117辆,已经超过了去年全年的总销量。

不过,理想并不是表现最炸裂的,这个头衔应该送给埃安。

在1-8月,国内新能源车企销量最高的是比亚迪,这无需多言,位列第二的是广汽旗下的埃安,销量为30.6万辆。

可以看到,今年新能源市场的竞争依旧激烈,有人走出了谷底,有人依然在挣扎。接下来,谁能走出低谷,谁又将跌入谷底?

二、未来,新能源汽车拼什么?

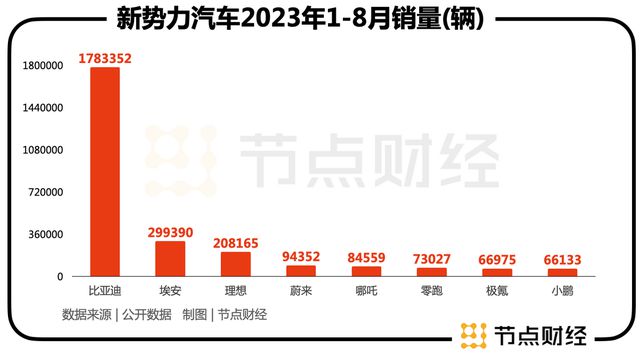

在今年1-8月,国内的新势力分为了三个梯队,梯队排名在一定程度上反应了市场竞争焦点的变化。

第一梯队成员只有比亚迪,销量超百万;第二梯队成员有两个,分别是埃安和理想(销量从大到小依次排序),它们的销量都超过了20万辆;第三梯队的成员是蔚来、哪吒,它们的销量接近10万辆;第四梯队成员是零跑、极氪和小鹏,销量都超过了6万辆。

这份榜单体现了一个趋势,即其他梯队与第一梯队之间的差距越来越大。

去年同期,比亚迪的销量为96.2万辆,今年增长了83%。埃安在增速上跑赢了比亚迪,但规模上的差距更大了,今年埃安的销量为30万辆,去年为15.2万辆,双方的差距从81万辆扩大至近150万辆。

如果以比亚迪为例,可以看到国内新能源市场的另一个趋势,即混动车型的销量占比在下降。

今年上半年,比亚迪的销量为125.56万辆,是国内和全球市场的双料冠军。其中,混动车型的占比超过40%。而在去年,混动车型在比亚迪的销量结构中的占比超过50%。同时,比亚迪上半年销量同比增长了95.7%,这说明比亚迪的纯电车型,销量走势较强。

实际上,比亚迪销量结构的变化与全球市场的变化是同频的。

据乘联会秘书长崔东树梳理的数据显示,在全球范围内,2018-2021年混动占比持续下降并逐步实现份额稳定。混合动力乘用车从2012年的广义新能源93%逐步下降到2015年的79%,随后混合动力的占比每年降10个百分点。2019年,混动市场份额下滑1个百分点,但2020年开始加速下降,2022年份额仍下降到26%以下,2023年年份额回升到24%。

无论是比亚迪还是全球市场的变化,都告诉我们混动市场虽然是一块不小的蛋糕,但纯电市场才是未来。在这个法则下,受影响最大的当属只有混动车型的理想,它的问题是纯电车型能否顺利结果混动车型递出的接力棒。

此外,和“纯电才是未来”相似的趋势是,消费者越来越看重汽车的智能化体验。研究显示,智能化体验对于消费者购车的影响权重,由去年的12%上升到14%。在国内的车企中,小鹏是将智能化作为卖点的代表。在2014年创业时,小鹏团队就认为未来不仅仅是电动汽车的时代,也是智能汽车的时代,电动和智能将会推动汽车形态发生前所未有的变革。

基于此,车企需要做好三个基本功,即智能+电动+汽车,才有资格参与决赛,这也是行业当前以及未来的发展趋势。这三者结合后,会对出行行业产生巨大影响,甚至会超过App Store。

作者:四海

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。