本文来源:时代周报 作者:郭鹏

10月12日,大连万达商业管理集团股份有限公司(以下简称“大连万达商管”)发行的“国君华泰-万达广场第1期资产支持专项计划(ABS)”,项目状态变为终止。该项目拟发行规模达33.01亿元。

ABS是一种企业通过存量资产融资的方式,具有限制条件少,节省融资成本,调节资本构成,实现轻资产运营等特点。

对于上述ABS终止一事,时代周报记者多次拨打该公司债务融资工具信息披露事务负责人电话,但截止发稿,尚未取得联系。

今年,大连万达商管申请债务融资一直不算顺利,申请包括上述项目在内的三笔规模总计达73.97亿元的ABS项目,但迄今为止已有2笔处于停止状态,另外一笔项目更新日期为6月20日。规模为60亿元的小公募债券也被证监会通知为中止状态。

债务融资受阻的另一面是该公司多次出售旗下资产。据不完全统计,该公司已出售5家万达广场,并出售万达电影和万达投资的相关股权,获得约67.7亿元的资金。

债券融资受阻,出售多笔资产

9月14日,万达旗下另一个ABS项目,规模为5.95亿元的“国君-广益控股-无锡梁溪万达广场资产支持专项计划”,项目状态也变为终止。

一位熟悉ABS市场的人向时代周报记者表示,发行此种商业地产类资产支持证券,市场较为看重其底层资产的现金流能力,即商场的租金收入水平。

据上交所公司债券项目信息平台显示,万达今年3月底共申请发行了3笔ABS,目前已经有2笔处于终止状态。目前,仅有规模为35.01亿元的“中金华泰-万达广场第1期资产支持专项计划”处于已反馈状态,反馈日期6月20日,状态意为方案正在审核中。

数据来源上交所,时代周报记者制表

据时代周报记者不完全统计,近5年来,万达目前共申请发行过9笔ABS,最近一次通过的时间为2021年1月4日。也就是说,近2年多的时间内,万达未成功发行ABS项目以完成融资。

万达其他融资渠道也颇为不顺。6月19日,证监会向大连万达商管发布中止公司债券注册程序通知书。该笔债券于2022年11月底申请,是拟发行规模60亿元的小公募债券。

融资的另一边,万达也在出售旗下万达广场。9月底,天眼查数据显示,万达将旗下广西北海合浦万达广场转让给北海当地房企合浦旺和房地产,该广场开业于2021年4月,是万达在广西布局的首个县域万达广场。

同时,上海万达广场置业有限公司也完成股权变更,大连万达商管完全退出,由大家人寿保险旗下企业接手。该公司旗下资产为周浦万达广场,于2009年9月开业。据周浦发布微信号2022年6月30日发布的文章显示,“落户周浦13年,周浦万达一直是商贸业的‘个中翘楚’,营业额位列上海13座万达广场第一。”

大家人寿保险对万达广场颇为感兴趣,万达还在6月还将上海松江万达广场、西宁海湖万达广场、江门台山万达广场出售给该公司。

针对上述项目,万达并没有公布股权转让的相关价格。一位商业地产从业人士表示,目前商场类交易资产尚处于低谷,成交价格较低,回报率高的优质资产尚能卖出较高的价格。

在出售资产方面,万达还在7月先后出售万达电影和北京万达投资股权,按照转让价格估算,金额规模约为67.7亿元。

债务压力仍在

在卖项目回笼资金的背后,是万达目前仍面临较大资金压力的基本面。

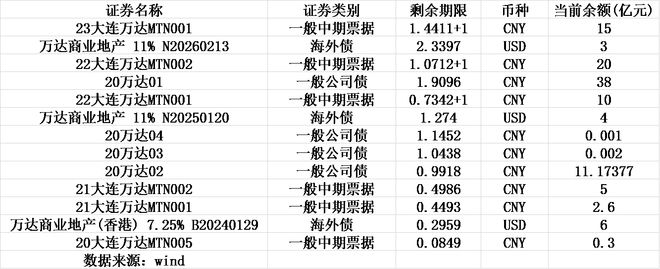

时代周报记者制表

wind数据显示,大连万达商管一年内到期债券共有5支,规模约61亿元。其中,11月到期中期票据余额为0.3亿元,2024年1月29日将会到期的一笔美元债代偿金额为6亿美元。总债券数量为13支,包括三支美元债,规模约为193亿元。

据大连万达商管债券市场2023年半年度报告所示,截至到6月底,该公司货币资金规模为160.2亿元,较2022年年末减少约56.9亿元。其中,现金及现金等价物规模为146.9亿元,较2022年年末减少168.7亿元。短期借款及一年内到期的非流动负债规模为745.5亿元,与货币资金差距较大。

此外,由于大连万达商管子公司珠海万达商管目前尚处于申请港股上市阶段,根据其发行债券时向证监会问询的回复,若在12月31日不能上市,则可能会回购投资者前期投资的全部或部分股份,股份数达15.35亿股,价款约为60亿美元。这笔潜在回购款也将会对其产生较大资金压力。

但是,万达尚未出现债务违约情况。据媒体报道,该公司表示,已于9月花费37.9亿元,回售“20万达01”债券,并于年内没有公开境外债到期风险。wind数据显示,万达今年没有到期境外债。

大连万达商管经营状况相较去年同期稍有好转。

今年上半年,该公司营收为254.5亿元,同比增长4.3%,其中投资物业租赁及管理收入为231.1亿元,同比增长2.7%,酒店运营收入7.9亿元,同比增长102.6%;净利润为68.2亿元,同比增长1.2%,经营活动现金流净额为118.5亿元,同比上涨41.6%。